Toàn cảnh kết quả kinh doanh các Doanh nghiệp niêm yết 2008

Toàn cảnh kết quả kinh doanh các Doanh nghiệp niêm yết 2008

(Vietstock) - 2008 là một năm đầy biến động với kinh tế Việt Nam và thế giới. Hoạt động kinh doanh của các doanh nghiệp gặp rất nhiều khó khăn. Điều này được thể hiện khá rõ qua kết quả kinh doanh của các doanh nghiệp niêm yết (DNNY) trên TTCK Việt Nam trong quý 4 và cả năm 2008.

Cho đến thời điểm này, hầu hết báo cáo tài chính (BCTC) đã công bố của DNNY đều là báo cáo chưa kiểm toán. Do vậy, độ tin cậy của các báo cáo này chưa cao. Ngoài ra, nhiều doanh nghiệp chỉ công bố BCTC tóm tắt nên nhiều khoản mục quan trọng không được thể hiện một cách đầy đủ.

Nổi bật trên BCTC của các DNNY trong năm 2008 đó là việc sụt giảm lợi nhuận, dự phòng các khoản đầu tư tài chính (ĐTTC) và hàng tồn kho (HTK) đều tăng cao. Ngoài ra còn có các điểm nổi bật khác như chi phí lãi vay tăng mạnh, tăng trưởng vốn chủ sở hữu giảm nhiều so với những năm trước.

Tổng quan về quy mô và kết quả hoạt động các DNNY năm 2008

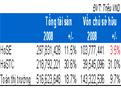

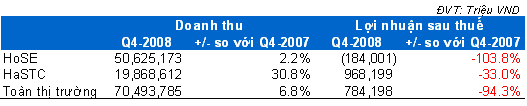

Năm 2008, tổng tài sản của toàn thị trường tăng 18.7% so với năm 2007, và vốn chủ sở hữu (VCSH) tăng thấp hơn, chỉ 9.7%. Các công ty trên HoSE có mức tăng trưởng tổng tài sản thấp hơn trên HaSTC, và tổng VCSH giảm nhẹ so với 2007.

|

Việc phát hành cổ phiếu để tăng vốn gần như bị đình trệ trong năm 2008, nhất là đối với các DN có quy mô lớn trên HoSE. Tăng vốn chủ sở hữu và tăng vốn điều lệ của doanh nghiệp chủ yếu từ lợi nhuận chưa phân phối thông qua hình thức trả cổ tức bằng cổ phiếu. Thêm vào đó, suy giảm lợi nhuận trong năm cũng góp phần vào làm giảm tốc độ tăng của VCSH.

|

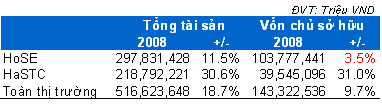

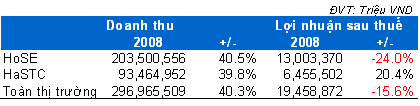

Doanh thu của toàn thị trường vẫn tăng trưởng cao do giá cả các loại hàng hóa và nguyên vật liệu đã tăng mạnh trong hơn nửa đầu năm 2008. Tuy nhiên, khó khăn trong và ngoài nước, đặc biệt trong những tháng cuối năm, đã tác động đáng kể đến lợi nhuận sau thuế của các DN. Điều này cũng thể hiện rõ nét qua kết quả hoạt động của các DNNY trong quý 4/2008, tạo nên viễn cảnh khá “bi quan“ đối với các DN trong năm 2009.

|

Doanh thu các DNNY tại HoSE tăng rất thấp trong quý 4/2008 do tác động nặng nề từ cuộc khủng hoảng kinh tế toàn cầu, lợi nhuận cũng giảm mạnh so với cùng kỳ năm 2007. Doanh thu của các DNNY trên HaSTC vẫn giữ tốc độ tăng cao so với cùng kỳ, nhưng lợi nhuận vẫn không tránh khỏi sự giảm sút từ tình hình chung. Một phần nguyên nhân là do các doanh nghiệp đã ngấm đòn khủng hoảng tài chính và suy thoái kinh tế vào những tháng cuối năm. Thêm vào đó, nhiều doanh nghiệp sử dụng các thủ thuật kế toán để chuyển những khoản thua lỗ vào quý 4. Điều này cũng phần nào cho thấy sự yếu kém trong khả năng quản trị sản xuất kinh doanh của hầu hết các DNNY Việt Nam.

Dự phòng giảm giá hàng tồn kho và chi phí đầu tư tài chính

Năm 2008, giá cả hàng hóa, nguyên vật liệu biến động mạnh, TTCK sụt giảm nên nhiều doanh nghiệp bị thiệt hại nặng do các khoản trích lập dự phòng HTK và ĐTTC. Bên cạnh đó, căng thẳng lãi suất trong nửa đầu năm 2008 cũng khiến chi phí lãi vay của các DN tăng cao.

* Dự phòng giảm giá hàng tồn kho

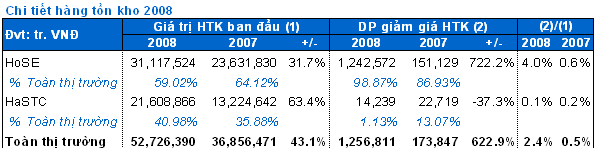

Năm 2008, tổng giá trị HTK ban đầu (chưa trừ đi khoản dự phòng) của toàn thị trường là 52,726 tỷ đồng, tăng 43.1% so với năm 2007. HTK của các DNNY trên HoSE chiếm 59.02% và HaSTC chiếm 40.98% so với toàn thị trường. Tỷ lệ dự phòng/giá trị HTK toàn thị trường đã tăng từ 0.5% trong năm 2007 lên 2.4% trong năm 2008.

|

Tại HaSTC, tổng khoản trích lập dự phòng chỉ chiếm 1.13% toàn thị trường và giảm 37.3% trong khi giá trị HTK tăng tới 63.4%. Đây là điều rất vô lý trong bối cảnh giá hàng hóa giảm mạnh vào cuối năm 2008. Nguyên nhân do BCTC quý 4/2008 của các DNNY trên HaSTC phần lớn là báo cáo tóm tắt, không chi tiết khoản dự phòng HTK. Do vậy, số liệu này tại HaSTC không mang tính đại diện cao như tại HoSE.

Theo số liệu thống kê, tổng giá trị HTK năm 2008 của các DNNY trên HoSE là 31,117 tỷ đồng, tăng 31.7% so với năm trước. Tuy nhiên, khoản trích lập dự phòng lại lên đến 1,242 tỷ đồng, tăng 722.2% so với năm 2007 khiến tỷ lệ dự phòng/HTK tăng từ 0.6% lên 4%.

Mặc dù vậy, con số này chưa phản ứng đúng thực tế do có 32 DNNY tại HoSE chưa công bố BCTC chi tiết, vì vậy chưa thể xác định được giá trị dự phòng HTK của các doanh nghiệp này. Hơn nữa, BCTC quý 4 chủ yếu là chưa kiểm toán, vì vậy không ngoại trừ trường hợp có nhiều doanh nghiệp chưa trích đúng và đủ khoản dự phòng này.

Kinh tế khó khăn trong năm 2008 khiến nhu cầu tiêu thụ nhiều mặt hàng sụt giảm đột ngột, nhiều DN điêu đứng với lượng HTK tăng cao. Hơn nữa, việc dự báo biến động của giá cả còn yếu kém nên nhiều DN đã nhập nguyên liệu, sản phẩm lúc giá cao. Khi giá giảm, các doanh nghiệp phải tăng khoản trích lập giảm giá HTK. Đây là nguyên nhân chính khiến chi phí này của các DNNY tăng cao.

* Chi phí tài chính tăng đột biến

|

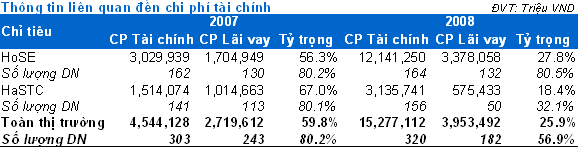

Theo các BCTC công bố của 327 DNNY trên TTCK Việt Nam đến ngày 31/12/2008 (trừ 10 DNNY thuộc lĩnh vực tài chính, 4 Chứng chỉ quỹ và IFS), có 320 DN có chi phí tài chính với tổng số tiền 15,277 tỷ, tăng đột biến so với 4,544 tỷ của năm 2007.

Hiện chỉ có 50/156 DNNY tại HaSTC công bố chi phí lãi vay, do vậy con số tổng chi phí lãi vay tại đây cũng không mang tính đại diện cao như tại HoSE.

Tình trạng căng thẳng lãi suất trong năm 2008 góp phần đẩy chi phí lãi vay của các DNNY trên HoSE tăng đột biến từ 1,700 tỷ năm 2007 lên gần 3,400 tỷ năm 2008. Tuy nhiên, giá trị này chỉ chiếm khoảng 28% tổng CPTC. Ngoại trừ một số các DN đánh giá lại các khoản vay ngoại tệ (như CTCP Nhiệt điện Phả Lại – PPC), thì phần lớn còn lại là khoản lỗ do ĐTTC (bao gồm các khoản trích lập dự phòng giảm giá chứng khoán và các khoản lỗ thực trong hoạt động đầu tư).

Sự tăng trưởng mạnh của TTCK trong năm 2006 và 2007 làm cho ĐTTC trở thành mảng hoạt động mang đến lợi nhuận cao cho nhiều doanh nghiệp. Các doanh nghiệp hầu hết đều tham gia vào TTCK nhằm tìm kiếm lợi nhuận vượt trội so với mảng kinh doanh chính của mình. Chính vì vậy, diễn biến xấu của TTCK trong năm 2008 đã làm không ít doanh nghiệp điêu đứng. Nhiều doanh nghiệp hoạt động kinh doanh chính vẫn duy trì được lợi nhuận cao, song hoạt động tài chính đã cuốn phăng mọi thành quả do hoạt động kinh doanh chính mang lại. Điển hình cho tình trạng này là CTCP Nước giải khát Sài Gòn -TRI và CTCP Cơ Điện Lạnh – REE. Hoạt động tự doanh của các công ty chứng khoán cũng khiến các công ty này lỗ hàng trăm tỷ đồng trong năm 2008 (HPC, KLS, BVS...).

Trong số 142 DNNY đã công bố BCTC chi tiết trên HoSE, chỉ 67 DN có số liệu trích lập dự phòng, trong đó 43 DN dự phòng ĐTTC Ngắn hạn và 47 DN dự phòng ĐTTC Dài hạn.

|

Năm 2008, chỉ số chứng khoán VN-Index và HaSTC-Index đã giảm gần 70%. Cũng có thể nói giá cổ phiếu bình quân của các công ty niêm yết cũng giảm ở một tỷ lệ tương ứng. Tuy không có số liệu thống kê đáng tin cậy về giá cổ phiếu các doanh nghiệp chưa niêm yết, nhưng tỷ lệ giảm cũng không thể thấp hơn so với các DNNY. Trong khi không có nhiều doanh nghiệp được mua cổ phiếu với giá thấp hơn giá thị trường, thì việc trích lập dự phòng ĐTTC ngắn hạn của các DNNY trên HoSE chỉ có khoảng 27% tổng giá trị đầu tư ban đầu dường như chưa phản ánh đúng việc giảm giá của các chứng khoán. Điều này cũng do còn một số DNNY chưa công bố BCTC chi tiết và hầu hết là BCTC công bố là chưa kiểm toán nên việc trích lập dự phòng không tránh khỏi nhiều thiếu sót.

Các khoản dự phòng giảm giá do ĐTTC của các DNNY trên HoSE (ngoại trừ khối tài chính) tương đương 2.67% vốn chủ sở hữu toàn thị trường. Điều đó cũng có nghĩa là dự phòng ĐTTC đã làm cho ROE trung bình của thị trường giảm khoảng 2.67%.

|

Phong trào các doanh nghiệp mở rộng hoạt động ĐTTC thông qua các hình thức đầu tư chứng khoán hoặc góp vốn vào công ty khác thể hiện qua tỷ lệ ĐTTC khá lớn trong VCSH. Năm 2007 các khoản ĐTTC của doanh nghiệp chiếm đến 32.46% VCSH. Năm 2008, mặc dù giá chứng khoán đã giảm mạnh nhưng ĐTTC vẫn chiếm đến 37.7% VCSH.

Suất sinh lợi của doanh nghiệp giảm mạnh

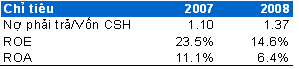

Tình hình kinh tế năm 2008 rất khó khăn nên việc sử dụng vốn không còn hiệu quả cao như năm 2007 nữa. Mặc dù tỷ lệ nợ phải trả/ vốn chủ sở đã tăng từ 1.10 lên 1.37 lần nhưng tỷ suất sinh lời trên vốn chủ sở hữu (ROE) vẫn giảm mạnh từ 23.5% xuống 14.6% trong năm 2008. Tỷ suất trên tổng tài sản (ROA) cũng giảm mạnh từ 11.1% xuống 6.4%.

|

(Không bao gồm các doanh nghiệp trong ngành tài chính)

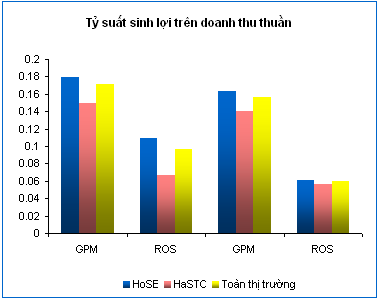

Lợi nhuận gộp biên (GPM) và tỷ suất sinh lời trên doanh thu thuần (ROS) cũng giảm so với năm 2007. GPM2008 là 15.6% trong khi 2007 là 17.1%, tương tự ROS cũng giảm từ 9.7% xuống 6.0% trong năm 2008. Các khoản trích lập dự phòng hàng tồn kho, chi phí tài chính tăng đột biến cùng với chi phí đầu vào tăng cao là những nguyên nhân chính khiến các tỷ suất này giảm so với năm 2007. Đặc biệt, các DNNY tại HoSE luôn có GPM và ROS cao hơn so với các DNNY tại HaSTC.

|

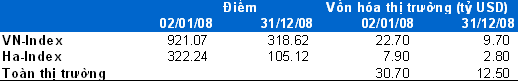

Chỉ số thị trường của các DNNY

Chỉ số thị trường là một trong các bộ chỉ số quan trọng nhất trong các quyết định mua bán của nhà đầu tư. Năm 2008, giá cổ phiếu của các công ty niêm yết sụt giảm làm cho các chỉ số thị trường của các công ty cũng có sự thay đổi mạnh.

|

Như vậy chỉ trong vòng một năm vốn hóa của TTCK đã giảm gần 4 lần . Hiện nay trên thị trường chỉ có 3 công ty có mức vốn hóa lớn hơn 10 nghìn tỷ đồng là ACB, VNM và DPM.

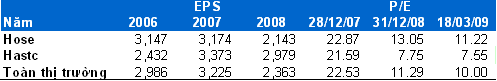

|

Thu nhập cho mỗi cổ phần (EPS) từ mức 3,344 đồng năm 2007, giảm xuống còn 2,363 đồng vào năm 2008. Chỉ số giá trên thu nhập mỗi cổ phần (P/E) từ 21.73 lần vào ngày 28/12/2007, đến ngày 31/12/2008 chỉ còn 11.29 lần và ngày 18/03/2009 là 10 lần.

18/03/09 có đến 64 cổ phiếu có chỉ số P/E nhỏ hơn 4 và 21 cổ phiếu có P/E nhỏ hơn 3 (không tính 23 doanh nghiệp thua lỗ).

Vậy tại sao nhiều doanh nghiệp có P/E thấp như vậy? Nguyên nhân có thể xuất phát từ sự thiếu minh bạch của các DNNY làm cho các nhà đầu tư e ngại. Ngoài ra P/E thấp cũng có thể nhà đầu tư nhận ra những khoản lỗ tiềm năng của doanh nghiệp hoặc triển vọng kinh doanh của doanh nghiệp không sáng sủa.

5. Tổng kết và định hướng

Năm 2008, những khó khăn của nền kinh tế đã thể hiện trong kết quả kinh doanh của các DNNY. Mặc dù doanh thu toàn thị trường tăng 40.3% nhưng do giá vốn hàng bán tăng, các khoản lỗ từ ĐTTC, trích lập dự phòng HTK đã kéo lợi nhuận sau thuế của toàn thị trường giảm hơn 15.6% so với năm 2007.

Kết quả kinh doanh quý 4 vừa công bố đang dự báo một năm 2009 đầy ảm đạm. Tăng trưởng doanh thu chỉ đạt 6.8%, lợi nhuận sụt giảm 94.3% so với cùng kỳ năm 2007. Điều này xuất phát từ hai lý do: tác động từ cuộc suy thoái và việc hạch toán chi phí của các doanh nghiệp.

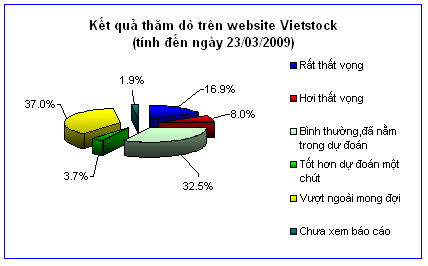

Dù vậy, kết quả kinh doanh này gần như đã nằm trong dự đoán của hầu hết các nhà đầu tư. Thăm dò của Vietstock đến hơn 1,700 nhà đầu tư cho thấy đa số đã đoán trước được tình hình này, thậm chí có đến 37.0% (tỷ lệ lớn nhất) cho rằng kết quả này vượt ngoài mong đợi. Điều này chứng tỏ tâm lý các nhà đầu tư đã quá bi quan trước những khó khăn chung của nền kinh tế. Điều này cũng lý giải cho việc TTCK Việt Nam là một trong những thị trường có sự sụt giảm mạnh nhất trong năm 2008.

|

Định hướng đầu tư

Kinh tế thế giới vẫn đang chìm sâu vào suy thoái và rủi ro trong hệ thống tài chính còn hiện diện. Kinh tế Việt Nam bị ảnh hưởng nặng nề từ cuộc khủng hoảng này và chưa có dấu hiệu phục hồi. Nhiều ngành kinh tế đang gặp khó khăn, tuy nhiên vẫn có một số ngành ít chịu tác động của cuộc khủng hoảng hiện nay và có tiềm năng sinh lời.

Mặc dù, chính phủ của nhiều quốc gia đang có những hành động quyết liệt để cứu vãn kinh tế nhưng cho đến hiện nay kinh tế thế giới vẫn còn phải đối mặt với nhiều khó khăn. Quỹ tiền tệ quốc tế (IMF) dự báo kinh tế toàn cầu chỉ tăng trưởng 0.5% trong năm 2009. Ngân hàng Thế giới (WB) dự báo thương mại toàn cầu sẽ co hẹp trong năm nay. Triển vọng tăng trưởng kinh tế Việt Nam cũng không sáng sủa. IMF dự báo tăng trưởng kinh tế Việt Nam chỉ 4.75% vào năm 2009, trong khi đó The Economist Intelligence Unit (EIU) dự báo kinh tế Việt Nam chỉ tăng trưởng 0.3% vào năm 2009 và chỉ 1% vào năm 2010. Những chỉ số kinh tế 3 tháng đầu năm cũng chưa có dấu hiệu khả quan. Kim ngạch nhập khẩu giảm, xuất khẩu tăng trưởng không đáng kể, nhiều mặt hàng quan trọng sụt giảm mạnh… Kim ngạch xuất khẩu tăng 2.4%, nhưng chủ yếu là do kim ngạch xuất khẩu kim loại quý đã chiếm đến 18% và xuất khẩu giảm 45%. Tăng trưởng sản xuất công nghiệp 2 tháng đầu năm chỉ đạt 2.5%. Tăng trưởng kinh tế trong quý 1 dự báo chỉ là 3.1%.

Thực trạng trên cho thấy kinh tế trong nước sẽ còn đối mặt với nhiều khó khăn trong năm 2009. Kết quả kinh doanh của các ngành phụ thuộc nhiều vào sự phục hồi của nền kinh tế và những chính sách hỗ trợ từ chính phủ.

Từ những thông tin và phân tích ở trên chúng tôi đưa ra một số nhận định về triển vọng của một số ngành kinh tế như sau:

Những ngành chịu nhiều tác động từ cuộc khủng hoảng

Các lĩnh vực phụ thuộc nhiều vào xuất khẩu như dệt may, cao su, thủy sản… chịu nhiều tác động do sự sụt giảm mạnh nhu cầu từ các thị trường lớn. Các ngành khác như thép, vật liệu xây dựng, chịu nhiều tác động động do nhu cầu xây dựng sụt giảm và sự cạnh tranh khốc liệt của hàng ngoại nhập. Xây dựng cũng sẽ đối mặt với nhiều khó khăn do thị trường bất động sản đóng băng, kinh tế đi xuống. Tuy nhiên một số công ty trong ngành xây dựng và bất động sản vẫn có khả năng tìm kiếm được lợi nhuận cao do tận dụng được những cơ hội khi giá nhà đất sụt giảm. Ngoài ra, chính sách kích cầu chính phủ tăng chi tiêu vào phát triển cơ sở hạ tầng sẽ là cơ hội cho một số công ty trong ngành này.

Những ngành có nhiều triển vọng khi nền kinh tế phục hồi

Một số ngành có mức độ rủi ro cao nhưng cũng có triển vọng tăng trưởng vượt bậc như ngành ngân hàng, chứng khoán. Ngành ngân hàng đang được “hưởng lợi” từ gói kích cầu hỗ trợ lãi suất của chính phủ. Chính sách này phần nào khơi thông và tạo tăng trưởng tín dụng trong hệ thống ngân hàng. Khi kinh tế phục hồi, ngân hàng sẽ trở thành một ngành có tiềm năng phát triển rất lớn.

Năm 2008, đã có đến 3 trong 4 công ty chứng khoán niêm yết thua lỗ, nhiều công ty chứng khoán khác cũng phải đối mặt với rất nhiều khó khăn. Năm 2009 tiếp tục là một năm đầy thử thách đối với ngành chứng khoán. Nếu TTCK Việt Nam khởi sắc cùng sự hồi phục của nền kinh tế thì đây sẽ là động lực tăng trưởng mạnh mẽ cho các công ty chứng khoán. Điều này sẽ giúp ngành chứng khoán trở lại là một lựa chọn ưu tiên đối với các nhà đầu tư.

Những ngành có thể đứng vững trong thời kỳ khủng hoảng

Ngành liên quan đến tiện ích công và các hàng hóa thiết yếu vẫn có thể duy trì được kết quả kinh doanh khả quan như: ngành điện, dược phẩm, nông nghiệp, thực phẩm, và một số nhóm công ty trong ngành thương mại. Kết quả kinh doanh của ngành điện trong năm 2008 không cao do Công ty Nhiệt điện Phả Lại (PPC) chiếm tỷ trọng lớn trong ngành điện bị lỗ do đánh giá lại khoản vay bằng ngoại tệ. Các doanh nghiệp còn lại trong ngành điện đều có kết quả tốt. Giá điện tăng trong năm 2009 nên ngành điện vẫn tiếp tục duy trì được doanh thu và lợi nhuận bất chấp sự khó khăn của nền kinh tế. Ngành dược phẩm, nông nghiệp và thực phẩm cũng sẽ là những ngành hàng thiết yếu, ít chịu ảnh hưởng do kinh tế tăng trưởng chậm lại cho nên sẽ hứa hẹn có doanh thu và lợi nhuận ổn định.

Nhà đầu tư có thể lựa chọn ngành, công ty tùy theo chiến lược và khả năng của mình. Quan điểm của chúng tôi cho rằng trong thời điểm triển vọng kinh tế còn chưa rõ ràng, thị trường chứng khoán có nhiều biến động, nhà đầu tư e ngại rủi ro, có thể đầu tư vào những công ty thuộc những ngành có tính ổn định cao để bảo tồn vốn và duy trì lợi nhuận. Những nhà đầu tư ưa mạo hiểm, nhạy bén có thể tìm kiếm lợi nhuận ở những ngành rủi ro, nhưng có triển vọng phát triển nhanh trong tương lai.

Ghi chú:

- Nguồn số liệu: VietstockFinance

- EPS: chỉ tiêu EPS được xác định dựa vào số lượng cổ phiếu đang lưu hành cuối kỳ (theo nguyên tắc thận trọng vì thông thường chỉ tiêu EPS tính theo cách này sẽ thấp hơn cách tính EPS sử dụng Khối lượng CP Đang lưu hành bình quân)

* Download: Toàn cảnh kết quả kinh doanh các Doanh nghiệp niêm yết 2008

Phòng Nghiên cứu