BVS: Giảm đầu tư ngắn hạn, ít áp lực trích lập dự phòng

Cổ phiếu "nóng"

BVS: Giảm đầu tư ngắn hạn, ít áp lực trích lập dự phòng

Với tình hình TTCK cải thiện từ đầu năm 2012 đến nay, chúng tôi kỳ vọng rằng kết quả kinh doanh của BVS sẽ tích cực trở lại.

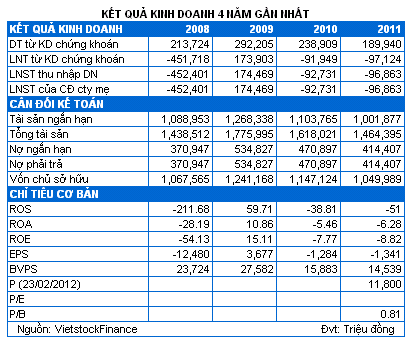

Năm 2011 tiếp tục lỗ ròng gần 97 tỷ đồng, giảm mạnh đầu tư ngắn hạn

Chi phí hoạt động cao ”ăn” hết doanh thu. Năm 2011, doanh thu thuần của CTCP Chứng khoán Bảo Việt (HNX: BVS) đạt 189.9 tỷ đồng, giảm 20.5% so với năm trước. Trong khi đó, chi phí hoạt động chỉ giảm nhẹ 3.2% so với 2010 "ngốn" đến 250 tỷ đồng, chi phí quản lý doanh nghiệp ở mức 37 tỷ đồng, và làm công ty lỗ ròng 96.9 tỷ đồng. Năm trước, BVS cũng đã lỗ 92.7 tỷ đồng.

|

Cơ cấu doanh thu phân bổ khá đồng đều. Theo báo cáo tài chính chưa kiểm toán, tổng doanh thu năm 2011 đạt 189.9 tỷ đồng. Trong đó, hoạt động đầu tư đạt 76 tỷ đồng, đóng góp hơn 40% trong tổng doanh thu; tiếp theo là doanh thu khác 69.16 tỷ đồng, đóng góp 36.4% và hoạt động môi giới 33.7 tỷ đồng, đóng góp 17.7%.

Doanh thu năm 2011 của BVS không quá phụ thuộc vào doanh thu khác. Đây là điều khác biệt so với các công ty trong ngành, giúp hoạt động của BVS an toàn hơn.

Doanh thu hoạt động đầu tư và hoạt động môi giới đã giảm mạnh 36.7% và 47.9% so với 2010, trong khi đó hoạt động khác tăng trưởng mạnh 81.49%. Doanh thu khác có sự tăng trưởng mạnh trong năm có thể đến từ khoản tiền gửi ngân hàng của BVS gia tăng (xem thêm phía dưới).

Việc sụt giảm doanh thu của hai mảng hoạt động đầu tư và môi giới là không quá bất ngờ, khi TTCK năm 2011 diễn biến không thuận lợi.

Giảm mạnh đầu tư ngắn hạn. Kết thúc năm 2011, tổng số tiền đầu tư ngắn hạn của BVS là 465 tỷ đồng, giảm mạnh gần 42.5% so với con số 808 tỷ đồng cuối năm 2010.

Việc giảm mạnh đầu tư của BVS trong năm 2011 là quyết đinh khá khôn ngoan khi TTCK Việt Nam đã giảm mạnh, giúp giảm bớt chi phí dự phòng.

Dự phòng giảm giá chứng khoán ngắn hạn vào thời điểm 31/12/2011 là 201 tỷ đồng.

Giảm nhẹ đầu tư dài hạn. Tổng giá trị đầu tư dài hạn cuối năm 2011 của BVS là gần 431 tỷ đồng, giảm 11.5% so với thời điểm cuối năm 2010. BVS chưa trích lập dự phòng cho các khoản đầu tư dài hạn.

Tổng giá trị đầu tư ngắn hạn và dài hạn của BVS là 695 tỷ đồng (trong đó có dự phòng 201 tỷ đồng), chiếm tới 69.4 % tổng tài sản. Điều này giải thích vì sao doanh thu hoạt động đầu tư luôn chiếm tỷ trọng lớn trong cơ cấu doanh thu của BVS.

Tài khoản Tiền và tương đương tiền gia tăng mạnh, từ 290.9 tỷ đồng cuối năm 2010 lên 590.2 tỷ đồng năm 2011. Trong đó gồm tiền mặt gần 0.3 tỷ đồng, tiền gửi ngân hàng 209.7 tỷ đồng và 380.2 tỷ đồng các khoản tương đương tiền.

Trong 209.7 tỷ đồng tiền gửi ngân hàng có 158.1 tỷ đồng là Tiền gửi của nhà đầu tư về giao dịch chứng khoán.

Tiền mặt của BVS gia tăng mạnh rất có thể đến từ việc tất toán khoản đầu tư ngắn hạn trong năm vừa qua.

Khoản phải thu khác giảm so với năm 2010. Tính đến cuối năm 2011, các khoản phải thu khác của BVS là 143 tỷ đồng, giảm 15.9% so với cuối năm 2010.

Những lợi thế và thách thức của BVS

Lợi thế:

Công ty chứng khoán có tên tuổi trên thị trường. BVS vẫn nằm trong top các CTCK có thị phần môi giới lớn nhất hiện nay.

Thống kê cho thấy thị phần môi giới cổ phiếu và chứng chỉ quỹ của BVS trên HOSE trong năm 2011 là 3.07%, đứng ở vị trí thứ 9. Đối với hoạt động môi giới trái phiếu, BVS đứng thứ 3 trên HOSE khi chiếm 18.8% thị phần và đứng thứ 2 trên HNX với 22.84% thị phần.

Đặc biệt, khi TTCK chuẩn bị bước vào đợt thanh lọc mạnh mẽ với số lượng CTCK giảm xuống, BVS sẽ có những lợi thế nhất đinh trong việc mở rộng thị phần.

Được sự hỗ trợ từ tập đoàn mẹ BVH. Là một công ty con thuộc Tập đoàn Bảo Việt, BVS có được chỗ dựa tài chính vững chắc cũng như nguồn khách hàng có được từ sự hỗ trợ của các công ty trong cùng tập đoàn.

Thách thức:

Đã lỗ 2 năm liên tiếp. Việc lỗ 2 năm liên tiếp đã khiến tỷ lệ lỗ/vốn điều lệ lên tới 43.2%, tức thuộc Nhóm 2 – nhóm kiểm soát, theo quy chế phân loại của UBCKNN. Điều này có thể làm tổn hại đến uy tín, nhất là về mặt hoạt động môi giới và tư vấn của BVS.

Đối mặt với nguy cơ không thể cung cấp dịch vụ margin. Nếu tình hình hoạt động tiếp tục không cải thiện trong thời gian tới, thì tỷ lệ lỗ/vốn điều lệ có thể lớn hơn 50% và lúc này BVS sẽ không còn được phép cung cấp dịch vụ margin và doanh thu môi giới có thể bị ảnh hưởng.

Ảnh hưởng của các khoản dự phòng đầu tư. Việc các khoản đầu tư chiếm tỷ trọng lớn trong cơ cấu tài sản của BVS khiến cho rủi ro về dự phòng giảm giá tăng cao. Đây là thách thức lớn nhất đối với hoạt động kinh doanh của BVS.

Với tình hình TTCK cải thiện từ đầu năm 2012 đến nay, chúng tôi kỳ vọng rằng kết quả kinh doanh của BVS sẽ tích cực trở lại.

Góc nhìn kỹ thuật: Áp lực điều chỉnh trong ngắn hạn đang lớn dần

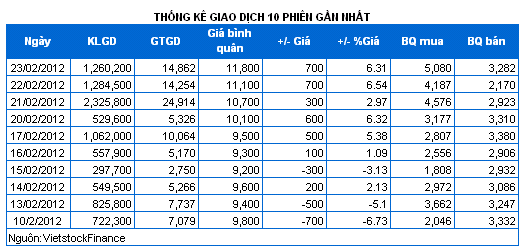

BVS là một trong những cổ phiếu có tính dẫn dắt trên HNX, với thanh khoản luôn duy trì ở mức cao - khối lượng giao dịch trung bình 52 tuần đang ở mức cao 800,567đơn vị. Đây cũng là cổ phiếu thường xuyên thu hút dòng tiền đầu cơ ”khủng” trên HNX.

|

Quan sát đồ thị của BVS có thể thấy cổ phiếu này mặc dù đã bứt phá khá mạnh trong những phiên gần đây nhưng vẫn đang ở gần vùng thấp nhất trong lịch sử giao dịch. Đây vốn là vùng hỗ trợ mạnh và đã nhiều lần chống đỡ thành công cho giá trong các đợt thoái lùi sâu nên độ tin cậy rất cao.

Các chỉ số dao động cũng đã cho tín hiệu mua trở lại. Tuy nhiên, hiện nay chúng đã tiến gần đến vùng overbought nên áp lực điều chỉnh sẽ lớn dần. Bên cạnh đó, sự xuất hiện của những mẫu hình nến nhỏ và ngắn cho thấy sự giằng co mạnh đang diễn ra.

Chiến lược trong thời gian tới đối với cổ phiếu BVS là canh mua khi giá điều chỉnh về gần vùng giá 9,500 – 10,800. Cũng cần quan sát thêm khối lượng giao dịch để nhận biết sự tích lũy có đang diễn ra hay không.

Trong trường hợp bi quan, vùng trên bị phá vỡ và khối lượng không tăng mạnh (trên 500,000 đơn vị/phiên) thì có thể tính đến phương án cắt lỗ để phòng ngừa rủi ro giảm sâu.

|

Phòng Nghiên cứu VIETSTOCK

finfonet