HBB sáp nhập vào SHB, ai lợi?

HBB sáp nhập vào SHB, ai lợi?

Nếu thực sự thương vụ SHB và HBB sáp nhập thành công, thị trường cũng sẽ được hưởng lợi. Thêm một thương vụ sáp nhập có chất lượng, tức là tiến trình tái cấu trúc hệ thống đã và đang được đẩy nhanh hơn.

Đúng như giới thạo tin dự đoán, sau một thời gian ngắn tạm chìm trong im lặng, những thông tin về thương vụ sáp nhập giữa Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) với Ngân hàng TMCP Hà Nội (Habubank - HBB) đã bắt đầu có thêm tiến triển mới. Mặc dù chưa có thông tin nào chính thức được công bố từ phía hai tổ chức này nhưng thị trường đã truyền đi nguồn tin với nội dung là cách đây ít ngày NHNN đã có văn bản nhất trí chủ trương cho Habubank sáp nhập vào SHB.

Câu hỏi đặt ra là, nếu thực sự có chuyện HBB sáp nhập vào SHB, thì cả hai bên sẽ được những lợi ích gì?

|

Bản chất thương vụ

Trong hoạt động mua bán và sáp nhập (M&A) nói chung, trừ những thương vụ M&A mang tính thù địch mà theo đó thường là bên bị mua phản ứng với bên mua, còn hầu hết các thương vụ M&A tự nguyện đều mang lại lợi ích cho cả hai bên. TS Nguyễn Công Ái - Phó Tổng Giám đốc Cty Kiểm toán KPMG VN cho rằng bản chất của hoạt động M&A tại VN thường thể hiện theo ba dạng thức: Một là, Hoạt động M&A chiến lược bao gồm tích hợp theo chiều ngang, tích hợp theo chiều dọc và tiếp cận các phân khúc thị trường còn hạn chế; Hai là, Hoạt động M&A tài chính khi giá của DN mục tiêu thấp hơn giá trị thực do sự suy giảm của thị trường chứng khoán và tận dụng cơ hội mua vào để đón đợi mức tăng trưởng có thể tăng cao của nền kinh tế và thị trường tài chính; Ba là, Hoạt động M&A đa dạng hóa kết hợp lợi tài chính, lợi ích từ việc hạ thấp chi phí vốn của DN và tạo giá trị ngay cả khi hoạt động của DN không sinh lợi.

Nếu xét ở ba giác độ đó, sẽ thấy thương vụ sáp nhập giữa SHB và HBB được thực thi như một M&A chiến lược kết hợp đặc tính đa dạng hóa, nhiều hơn là M&A tài chính. SHB và HBB hiện đều là hai DN kinh doanh trong lĩnh vực đặc biệt là tiền tệ NH, chịu sự quản lý và giám sát rất chặt từ phía NHNN cũng như phải tuân thủ một số quy định đặc biệt dành riêng cho hệ thống NH, nên không dễ dàng có thể phát sinh hoạt động M&A tài chính với mục tiêu tối đa hóa lợi nhuận từ việc “mua thấp bán cao” cổ phiếu hoặc tài sản DN.

Hơn nữa, nếu đúng như biên bản ghi nhớ giữa hai NH này mà thị trường đã loan tin, là “Thứ nhất, kể từ ngày sáp nhập: Habubank sẽ chuyển giao toàn bộ tài sản, quyền, nghĩa vụ, lao động và lợi ích hợp pháp của mình sang SHB. Đồng thời chấm dứt sự tồn tại của Habubank. SHB sẽ kế thừa toàn bộ các quyền, lợi ích hợp pháp, chịu trách nhiệm về mọi nghĩa vụ tài sản, công nợ, lao động và các nghĩa vụ khác của Habubank. Thứ hai, việc hoán đổi cổ phần được quy định như sau: hai bên thống nhất và xác định tỉ lệ hoán đổi cổ phần theo mức: 1 cổ phần SHB được hoán đổi ngang với 1,34 cổ phần Habubank, tất nhiên nếu có phát sinh số liệu gây biến đổi giá trị DN thì cả hai sẽ thống nhất lại. Căn cứ tỉ lệ hoán đổi và danh sách cổ động hiện hữu của Habubank (ngoại trừ cổ đông bên SHB) tại ngày chốt danh sách cổ đông, SHB sẽ phát hành cho cổ đông Habubank một lượng cổ phiếu của SHB tương ứng với số lượng cổ phiếu các cổ đông bên Habubank đang nắm giữ, và lúc đó, các cổ đông Habubank sẽ trở thành cổ đông SHB. Tất nhiên, cả hai phải cam kết và xác nhận mình không nắm giữ bất kỳ cổ phần nào của nhau…”, thì rõ ràng đã không hề có một cuộc gom mua cổ phần Habubank dưới giá để tạo áp lực thâu tóm HBB nhanh hơn từ phía SHB, như những đồn đoán trên thị trường chứng khoán suốt thời gian qua.

Dĩ nhiên, cũng không loại trừ có một số nhà đầu tư “cá mập” được hưởng lợi lớn từ những đồn đoán tạo sóng của cả hai mã cổ phiếu SHB và HBB trên sàn chứng khoán, và cũng rất khó có thể xác định được danh tính của những “cá mập” này sau những đợt thoát hàng trong ngắn hạn, trước thời điểm hai bên cùng hợp thức và thông qua kế hoạch sáp nhập trong các kỳ đại hội đồng cổ đông tới đây.

Lợi ích cho nhiều phía

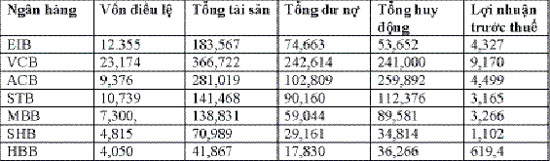

Ở phương diện M&A mang tính chiến lược, nếu xét việc tích hợp giữa HBB và SHB theo chiều ngang thành công, điều này sẽ mang đến lợi ích lớn cho cả hai bên. Thứ nhất, xét trước thời điểm sáp nhập, theo báo cáo tài chính năm 2011 có kiểm toán của hai bên tính đến ngày 31/12/2011, thì vốn điều lệ của HBB là 4.050 tỉ đồng, vốn điều lệ của SHB là 4,816 tỉ đồng. Nếu sáp nhập, tổng vốn điều lệ của hai NH sẽ tăng lên đáng kể, đạt 8.816 tỉ đồng (nhanh hơn rất nhiều so với các tiến trình tăng vốn điều lệ của các NHTMCP nói chung). Như vậy, NH SHB-HBB sau sáp nhập sẽ có vốn điều lệ lớn hơn vốn điều lệ của NH Quân đội MBB, và gần xấp xỉ vốn điều lệ của Sacombank STB, hay NH Á Châu ACB, NH Xuất nhập khẩu EIB, NH Sài Gòn Hợp nhất SCB (không tính đến số liệu sau tăng vốn điều lệ mà một số NH đã trù tính hoặc thông qua trong kỳ họp đại hội đồng cổ đông năm 2012).

Nếu gộp tổng tài sản tính theo số liệu trong báo cáo tài chính có kiểm toán đến 31/12/2011 của SHB là 70,989,542,000 đồng, của HBB là 41,867,849,000, và không có gì biến động, thì tổng tài sản sau sáp nhập của SHB - HBB sẽ là 112,857,391 đồng, gần xấp xỉ ngang bằng với một số NHTMCP NHTMCP lớn trên thị trường như NH Quân đội MBB đang có tổng tài sản 138,831,492,308 đồng, NH vừa sáp nhập từ ba NH Sài Gòn Hợp nhất với tổng tài sản trên 150 nghìn tỉ đồng.

Tất nhiên, tổng tài sản lớn nhưng nếu chất lượng tài sản không đảm bảo thì cũng chưa thể nói rằng việc tích hợp giữa hai bên sẽ giúp tăng quy mô, qua đó tăng triển vọng mở rộng thị trường, mang lại cho NH mới lợi thế cạnh tranh hơn, hoặc ngang ngửa so với những NH đang có khối lượng tài sản tương đương. Với hoạt động kinh doanh thua lỗ trên 40 tỉ đồng trong quý IV/2011 và tổng nợ xấu của HBB được công bố là 836 tỉ đồng (khoảng 4,7%), trong đó nợ phân loại vào nhóm có khả năng mất vốn 100% lên đến 366 tỉ đồng, tăng 94.5% so với năm 2010, thì nếu sáp nhập HBB vào SHB, tổ chức mới sau sáp nhập sẽ phải xây dựng những cơ chế đặc biệt cũng như cung cấp một khoản “vốn mồi” để có thể cơ cấu lại nợ xấu vốn có. Điều đó không chỉ cần thời gian mà còn cần năng lực quản trị rủi ro và năng lực hoạch định lại một chiến lược kinh doanh căn cứ trên lợi thế của hai bên.

Nhưng, ngay cả căn cứ trên tỉ lệ nợ xấu được thống kê để đánh giá chất lượng tài sản của một NH, có lẽ cũng là chưa đủ. Hẳn Cty Kiểm toán Ernst & Young Cty TNHH Chứng khoán Vietcombank, hai tổ chức được cho là đã được chọn kiểm toán hợp nhất tài chính vào ngày sáp nhập và làm đơn vị tư vấn cho thương vụ sáp nhập này sẽ có nhiều phải làm để đưa ra được một tỉ lệ hoán đổi cổ phần chính thức giữa HBB và SHB một cách hợp lý nhất, đúng giá trị DN và thuyết phục được các cổ đông của cả hai bên.

|

So sánh các chỉ tiêu tổng của 7 NHTMCP đang niêm yết. ĐVT: tỉ đồng. (Thống kê của người viết theo BCTC đến 31/12/2011) |

Bên cạnh đó, một sự tăng cường về quy mô, tài chính, năng lực quản trị cũng sẽ giúp NH sau sáp nhập có thể tận dụng được các mạng lưới chi nhánh, phòng giao dịch hiện có để tăng cường huy động vốn, cải thiện thanh khoản, tiếp cận được khách hàng tốt hơn và ở trong nhiều phân khúc khác của thị trường tiền tệ mà trước nay chỉ một SHB hoặc HBB, vẫn chưa thể “phủ sóng” tối ưu. Trong trường hợp này, “to” đi đôi với “khỏe” – xét về lý thuyết là hợp lý. Các kết quả mà một SCB hợp nhất đã đạt được chỉ trong vòng 3 tháng đi vào vận hàng từ việc thống nhất 3 NH tạm thời mất thanh khoản trước đây đã cho thấy đây có thể là một lý thuyết lạc quan.

Riêng với trường hợp SHB và HBB, hai NH này không giống trường hợp 3 NH hợp nhất thành SCB, không phải là các NH tạm thời mất thanh khoản, đặc biệt, SHB vẫn đang là NH ăn nên làm ra với lợi nhuận sau thuế năm 2011 đạt 753 tỉ đồng tăng gần 248 tỉ đồng so với năm 2010 (tương ứng tăng 51%) và nợ xấu của NH mẹ chỉ ở mức 2,1%, thấp hơn nhiều so với mức trung bình 3,6% của toàn hệ thống. Không bị “dồn ép” phải tìm đường sáp nhập mà là tự “tìm nhau”, tự có nhu cầu phải tái cấu trúc, thì đó cũng là một lý do để các cổ đông hai bên kỳ vọng hơn vào kết quả sinh lợi và tăng trưởng lành mạnh của một NH sáp nhập trong tương lai.

Theo một chuyên gia NH, nếu thực sự thương vụ SHB và HBB sáp nhập thành công, thị trường cũng sẽ được hưởng lợi. Thêm một thương vụ sáp nhập có chất lượng, tức là tiến trình tái cấu trúc hệ thống đã và đang được đẩy nhanh hơn. Những mục tiêu mà NHNN đã đặt ra khi khuyến khích các NH sáp nhập và tái cấu trúc cũng sẽ đến gần hơn. Và quan trọng hơn, nói ông Nguyễn Văn Tuân - P.TGĐ NH Vietcombank - khi đó, áp lực cạnh tranh gay gắt giữa các NH thời gian qua sẽ giảm xuống, bởi hệ thống NH cần được trả về những hoạt động hợp lý, giữa những NH lớn với nhau, trong một lĩnh vực kinh doanh đặc biệt liên quan đến lợi ích của toàn bộ nền kinh tế và không nhất thiết phải quá mức cạnh tranh.

Lê Mỹ

diễn đàn doanh nghiệp