VCB: Nợ xấu quý 3/2012 có thực sự đang giảm?

VCB: Nợ xấu quý 3/2012 có thực sự đang giảm?

Từ đầu năm 2012 đến nay, VCB đã xử lý thêm gần 1,041 tỷ đồng nợ có khả năng mất vốn và chủ yếu tập trung trong quý 3 với gần 972 tỷ đồng. Chất lượng cho vay cải thiện đáng kể trong quý 3, nhưng chủ yếu về mặt con số hạch toán trên sổ sách.

* Vietcombank: Điểm sáng xếp hạng tín nhiệm khối ngân hàng

Dự phòng giảm, LNST Ngân hàng mẹ quý 3 đạt 1,082 tỷ đồng và tăng 5.5% so với cùng kỳ

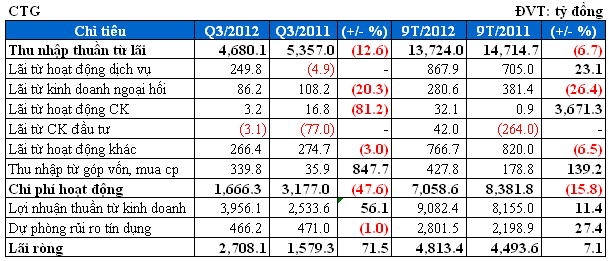

Thu nhập lãi trong quý 3/2012 sụt giảm mạnh 25% so với cùng kỳ và chỉ đạt 2,693 tỷ đồng, có thể xuất phát từ xu hướng giảm mạnh lãi suất cho vay từ đầu năm đến nay. Tuy vậy, các hoạt động dịch vụ, kinh doanh ngoại hối và vàng, chứng khoán cải thiện đã giúp tổng doanh thu của Ngân hàng TMCP Ngoại thương Việt Nam - Vietcombank (VCB) trong quý 3 đạt 3,544 tỷ đồng, tăng nhẹ 6.3% so với cùng kỳ năm trước.

Chi phí hoạt động gia tăng khiến VCB chỉ đạt 1,960 tỷ đồng lợi nhuận thuần từ HĐKD, giảm 5% so với cùng kỳ. Chi phí dự phòng rủi ro tín dụng giảm mạnh 25%, chỉ còn 524 tỷ đồng trong quý 3, đã giúp LNST Ngân hàng mẹ đạt 1,082 tỷ đồng, tăng 5.5% so quý 3/2011.

Luỹ kế 9 tháng đầu năm, tổng doanh thu của Ngân hàng mẹ đạt 10,794 tỷ đồng, tăng 10.7% so với cùng kỳ năm trước; LNST Ngân hàng mẹ đạt 3,237 tỷ đồng, giảm 2.2% so với cùng kỳ. Nguyên nhân chủ yếu là do chi phí trích lập dự phòng rủi ro tín dụng trong năm nay tăng mạnh gần 52% lên 2,563 tỷ đồng.

|

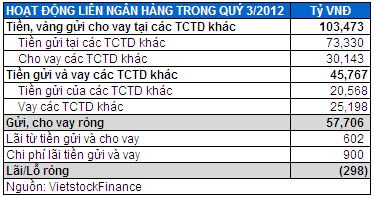

Quý 3/2012 lỗ gần 300 tỷ đồng đối với hoạt động liên ngân hàng

Theo BCTC quý 3/2012 của Ngân hàng mẹ, khoản mục Tiền, vàng gửi – cho vay các TCTD khác không có nhiều thay đổi sau khi Thông tư 21/2012/TT-NHNN chính thức có hiệu lực từ ngày 01/09/2012.

Theo đó, tiền gửi tại các TCTD khác của VCB vào cuối quý 3/2012 vẫn chiếm tỷ trọng lớn với 73,330 tỷ đồng, tăng thêm 2,744 tỷ đồng so với cuối quý 2. Cho vay các TCTD khác giảm mạnh 5,772 tỷ đồng so với cuối quý 2 và chỉ còn 30,143 tỷ đồng.

Việc giảm hoạt động cho vay đã giúp dự phòng rủi ro cho vay các TCTD khác chỉ còn 348 tỷ đồng, giảm nhẹ so với con số 363 tỷ đồng cuối quý 2.

Huy động tiền vàng gửi và vay của các TCTD khác đạt 45,767 tỷ đồng. Như vậy, VCB đang gửi và cho vay ròng tại các TCTD khác lên tới 57,706 tỷ đồng.

Mặc dù gửi và cho vay ròng một lượng lớn vốn trên thị trường liên ngân hàng nhưng VCB vẫn phát sinh khoản lỗ 298 tỷ đồng đối với hoạt động này trong quý 3.

|

Có 2 lý do có thể giải thích cho việc lỗ của VCB trong hoạt động liên ngân hàng: (1) VCB phải hỗ trợ thanh khoản cho các ngân hàng trong hệ thống với lãi suất ưu đãi. (2) VCB duy trì tiền gửi lãi suất thấp tại các TCTD để phục vụ dịch vụ thanh toán.

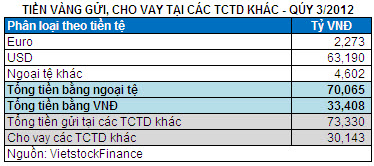

Trong tổng số 103,473 tỷ đồng đang gửi và cho vay tại các TCTD khác thì có 70,065 tỷ đồng là tiền gửi bằng ngoại tệ. Rất có thể đây là những khoản tiền gửi thanh toán của VCB tại các TCTD trong và ngoài nước để phục vụ các dịch vụ thanh toán.

Lập luận này được củng cố khi Thông tư 21 có hiệu lực đã không ảnh hưởng đến việc hạch toán lại các khoản tiền gửi này, do tiền gửi thanh toán được loại trừ khỏi định nghĩa các khoản cho vay liên ngân hàng. Và thông thường, những khoản tiền gửi thanh toán bằng ngoại tệ thường chỉ được hưởng lãi suất rất thấp.

|

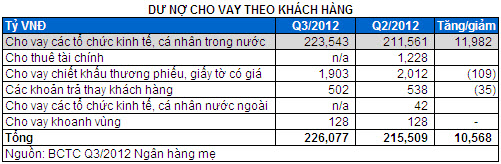

Tín dụng tăng trưởng vượt bậc 8% so với đầu năm vì áp lực lợi nhuận

Tổng dư nợ của VCB vào cuối quý 3/2012 là 226,077 tỷ đồng, bất ngờ tăng mạnh 4.9% so với cuối quý 2 và tăng đến 8% so với đầu năm 2012. Tăng trưởng tín dụng trong kỳ của VCB tập trung chủ yếu vào khu vực các tổ chức kinh tế, cá nhân trong nước và kỳ hạn cho vay chủ yếu là ngắn hạn.

Tín dụng của VCB tăng trưởng vượt bậc trong quý 3 khiến giới đầu tư không khỏi ngạc nhiên. Chúng tôi tin rằng VCB đã gặp áp lực nhất định để đẩy mạnh tăng trưởng tín dụng và duy trì lợi nhuận, thể hiện qua việc cắt giảm mạnh tỷ suất tài sản có sinh lãi (xem thêm thông tin bên dưới).

|

|

Xử lý 1,041 tỷ đồng nợ xấu giúp tỷ lệ nợ xấu hạch toán giảm trên sổ sách

Chất lượng cho vay của VCB cải thiện đáng kể trong quý 3, nhưng chủ yếu về mặt con số hạch toán trên sổ sách.

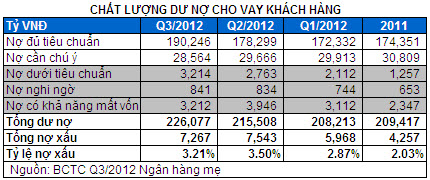

Tính đến cuối quý 3/2012, tổng nợ xấu của VCB là 7,267 tỷ đồng, giảm 276 tỷ đồng so với cuối quý 2/2012. Tuy vậy, nợ nhóm 3 (nợ dưới tiêu chuẩn) đã gia tăng khá mạnh từ 2,763 tỷ đồng cuối quý 2 lên 3,214 tỷ đồng trong quý 3. Trong khi đó, nợ nhóm 5 (nợ có khả năng mất vốn) đã sụt giảm mạnh từ 3,946 tỷ đồng trong quý 2 xuống còn 3,212 tỷ đồng.

Nợ nhóm 5 sụt giảm mạnh chủ yếu do VCB tiếp tục xử lý các khoản nợ có khả năng năng mất vốn. Tính từ đầu năm 2012 đến nay, VCB đã xử lý thêm gần 1,041 tỷ đồng nợ có khả năng mất vốn và chủ yếu tập trung trong quý 3 với gần 972 tỷ đồng.

Tổng giá trị tuyệt đối của nợ xấu sụt giảm cùng với việc dư nợ tín dụng cho vay tăng mạnh trong quý 3 đã giúp cho tỷ lệ nợ xấu trên sổ sách của VCB giảm đáng kể từ 3.50% vào cuối quý 2 xuống còn 3.21% khi kết thúc quý 3.

Tuy vậy, chúng tôi tin rằng với áp lực gia tăng tín dụng trong các quý cuối năm cộng với tình hình chung còn khó khăn, rất có thể VCB phải tiếp tục phải gia tăng ghi nhận nợ xấu thêm một vài quý nữa.

|

Lãi suất huy động giảm giúp NIM gia tăng trở lại

Lãi suất cho vay giảm thực chất: Tỷ suất tài sản có sinh lãi chỉ đạt 1.96%, giảm mạnh so với con số 2.17% trong quý 2/2012. Nhiều khả năng việc giảm lãi suất cho vay trong quý 3 để thúc đẩy tăng trưởng tín dụng vượt trội đã ảnh hưởng mạnh đến tỷ lệ lãi biên.

Lãi suất huy động cũng giảm mạnh: Đáng chú ý là tỷ suất chi phí lãi cũng sụt giảm khá mạnh chỉ còn 1.48% so với quý 2 là 1.75%. Bên cạnh lãi suất huy động đã giảm mạnh trong thời gian qua, thì nhiều khả năng việc huy động vốn của VCB cũng được hưởng lợi đáng kể sau vụ việc “Bầu Kiên” bị bắt tác động đến tâm lý người gửi tiền ở các ngân hàng khác. Huy động tiền gửi của VCB đã tăng mạnh 8.3% trong quý 3 lên 262,867 tỷ đồng.

Nhờ đó, tỷ suất sinh lợi NIM quý 3 của VCB đã tăng trưởng trở lại, đạt mức 0.47% so với mức 0.42% trong quý 2; dù vẫn còn thấp hơn rất nhiều so với quý 4/2011 và quý 1/2012.

|

VCB sẽ cải thiện hiệu quả hoạt động kinh doanh trong Quý 4/2012?

(1) Hoạt động tín dụng của VCB nhiều khả năng sẽ gặp thuận lợi hơn trong quý 4/2012 do thị trường bước vào những tháng cuối năm và nhu cầu vốn của các doanh nghiệp sẽ tăng cao hơn, đặc biệt đối với doanh nghiệp xuất nhập khẩu.

(2) VCB cũng có được lợi thế từ nguồn vốn huy động giá rẻ tích lũy trong thời gian gần đây và có cơ hội cải thiện tỷ suất sinh lợi. Mặc dù đang có hiện tượng lãi suất huy động tăng mạnh cục bộ, rất có thể VCB sẽ không cần phải lao vào vòng xoáy này nhờ năng lực cạnh tranh huy động vốn cao.

(3) Tuy vậy, nguồn vốn dồi dào cũng đang gây áp lực giải ngân nhất định khi khả năng hấp thụ tín dụng của nền kinh tế vẫn còn thấp và rủi ro làm gia tăng nợ xấu. Việc phải hạ mạnh lãi suất để đẩy nhanh tăng trưởng tín dụng đã minh chứng cho điều này.

Ngoài ra, VCB cũng hoạt động không hiệu quả đối với các khoản tiền gửi, cho vay trên thị trường liên ngân hàng; hay thậm chí cũng chịu áp lực phải đầu tư vào các kênh an toàn nhưng lợi suất thấp như trái phiếu chính phủ.

Đây là những thách thức không nhỏ để VCB cải thiện hoạt động kinh doanh trong quý 4.

(4) Việc không tham gia vào hoạt động kinh doanh vàng, huy động và cho vay vàng đang giúp VCB tránh được khả năng thua lỗ khi giá vàng biến động và quy định phải đóng trạng thái vàng trước ngày 25/11/2012.

Nguyễn Đức Cường, Phòng Nghiên cứu Vietstock

FFN