Phát hành cổ phiếu để cấn trừ nợ: Ồ ạt và rồi sẽ ra sao?

Phát hành cổ phiếu để cấn trừ nợ: Ồ ạt và rồi sẽ ra sao?

Thời gian gần đây nở rộ trào lưu phát hành thêm cổ phiếu để cấn trừ nợ, đặc biệt là các doanh nghiệp có nợ vay “quá tay”. Vấn đề chung là sau việc phát hành thêm này thì tình hình tài chính doanh nghiệp có được cải thiện hơn phần nào hay không?

Ồ ạt phát hành thêm cổ phiếu để cấn trừ nợ

Mở đầu “chiến lược” này là CTCP Đầu tư Công nghiệp Tân Tạo (HOSE: ITA) khi ngày 28/02/2013 đã phát hành 115.7 triệu cổ phiếu với giá 10,000 đồng/cổ phiếu (tương đương 1,157 tỷ đồng) để cấn trừ nợ. Sau thành công này, ITA lại tiếp tục phát hành 100 triệu cổ phiếu, giá 6,600 đồng/cổ phiếu (tương đương 660 tỷ đồng) cũng để cấn trừ nợ vào ngày 18/01/2014.

Nối tiếp là CTCP Xi măng Hà Tiên 1 (HOSE: HT1). Ngày 20/12/2013, HT1 đã hoàn thành việc phát hành 120 triệu cổ phiếu, giá 10,000 đồng/cổ phiếu cho chính công ty mẹ là Tổng Công ty Công nghiệp Xi măng Việt Nam (Vicem) để cấn trừ công nợ 1,200 tỷ đồng.

Công ty bất động sản thứ hai áp dụng “chiêu” giảm nợ này là TCT Phát triển Đô thị Kinh Bắc – CTCP (HOSE: KBC) phân phối xong 100 triệu cổ phiếu cho các chủ nợ vào ngày 17/04/2014.

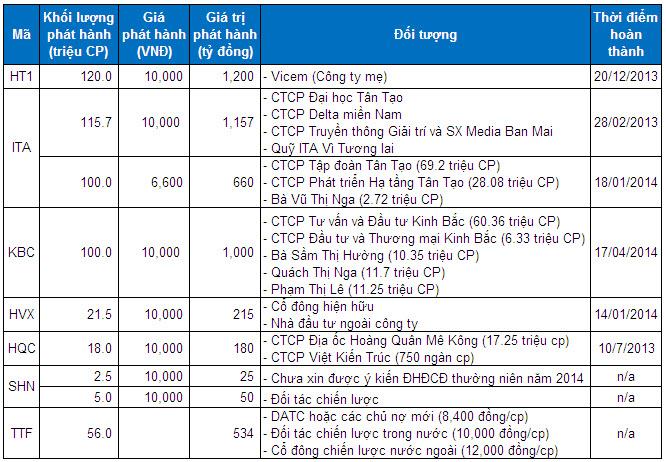

Các công ty khác trong danh sách này còn có CTCP Xi măng Vicem Hải Vân (HOSE: HVX) (cấn trừ nợ 50.3 tỷ đồng cho Công ty TNHH Tập đoàn Thắng Lợi trong tổng giá trị phát hành 215 tỷ đồng), CTCP Tư vấn – Thương mại – Dịch vụ Địa ốc Hoàng Quân (HOSE: HQC), CTCP Đầu tư Tổng hợp Hà Nội (HNX: SHN), CTCP Tập đoàn Kỹ nghệ Gỗ Trường Thành (HOSE: TTF),… trong đó SHN (đợt 1) và TTF còn đang trong quá trình chào bán nên chưa có kết quả cuối cùng.

Bảng 1: Các công ty phát hành thêm cổ phiếu để cấn trừ nợ

Lợi và hại

Hầu hết các đối tượng nhận phát hành chính là các chủ nợ do mục đích chính là cấn trừ nợ, do đó việc phát hành thêm sẽ không thu tiền mới về; hoặc là đối tác chiến lược, cổ đông hiện hữu,… để thu tiền về và trả nợ vay. Thực tế cho thấy trong cả hai trường hợp, việc phát hành thêm thường được ấn định với giá ưu đãi kèm thêm điều kiện hạn chế chuyển nhượng.

Về mặt lý thuyết, nếu thành công thì chiến lược này sẽ có lợi cho doanh nghiệp đang mang nợ rất nhiều, khi giúp các doanh nghiệp này nhanh chóng giảm được nợ và giảm chi phí lãi vay, có được báo cáo tài chính “sáng sủa”. Đồng thời, hầu như các doanh nghiệp cũng không tốn kém thêm các khoản chi phí nào cho việc phát hành này.

Tuy nhiên, một vấn đề mà các doanh nghiệp phát hành cần xem xét đó là các chủ nợ có thể trở thành cổ đông lớn và dẫn đến việc thay đổi quyền hạn, lợi ích giữa các cổ đông lớn cũ và mới, từ đó cũng ảnh hưởng tới một loạt các vấn đề theo sau liên quan tới “số phận” doanh nghiệp.

Đối với các chủ nợ, họ trở thành các cổ đông, hơn nữa các chủ nợ là doanh nghiệp sẽ không phải trích lập dự phòng khoản phải thu. Tuy nhiên, sau khi chuyển thành chủ sở hữu thì họ sẽ gánh chịu rủi ro từ hoạt động kinh doanh của doanh nghiệp, tức các khoản thu nhập từ nắm giữ cổ phiếu phụ thuộc vào KQKD và chính sách chi trả cổ tức của doanh nghiệp phát hành, trong khi chủ nợ thì luôn có khoản lãi cố định bất chấp KQKD như thế nào.

Đối với cổ đông hiện hữu, tương tự như các đợt phát hành tăng vốn khác, họ sẽ phải chấp nhận việc pha loãng cổ phiếu.

Hậu phát hành thêm để cấn trừ nợ

Vấn đề cốt lõi là sau việc phát hành thêm để cấn trừ nợ này thì tình hình tài chính của doanh nghiệp có được cải thiện tốt đẹp hơn không?

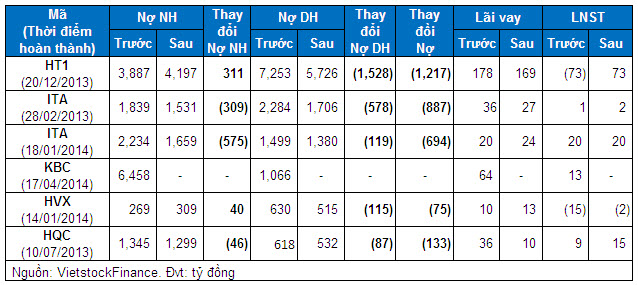

Thống kê của Vietstock cho thấy, khoản Nợ phải trả của các doanh nghiệp đã nhanh chóng giảm xuống sau khi hoàn tất việc phát hành. Tuy nhiên, chi phí lãi vay thì không hẳn lúc nào cũng giảm cùng, mà thậm chí còn tăng lên.

Điều này còn tùy thuộc vào việc giảm nợ dài hạn hay ngắn hạn và thời điểm đến hạn phải trả của khoản nợ. Nếu nợ giảm là nợ ngắn hạn thì doanh nghiệp sẽ giảm được chi phí lãi vay ngay sau thời điểm phát hành hoặc trong năm phát hành (do nợ ngắn hạn được quy định là dưới 1 năm). Đối với các khoản nợ dài hạn, doanh nghiệp vẫn phải trả lãi vay và một phần nợ gốc hàng năm khi tới hạn, do đó việc giảm chi phí lãi vay đáng kể hay không sau thời điểm phát hành sẽ phụ thuộc vào giá trị khoản nợ dài hạn đến hạn trả này lớn hay nhỏ. Một điều chắc chắn là xét trong thời gian dài thì doanh nghiệp sẽ giảm bớt gánh nặng chi phí lãi vay đáng kể.

Bảng 2: Nợ phải trả, Lãi vay, LNST trước và sau phát hành cổ phiếu cấn trừ nợ

Một số doanh nghiệp đã đạt KQKD khả quan hơn khi chi phí lãi vay giảm cùng với khoản nợ phải trả như HT1, ITA, HQC. Riêng HVX, tuy chi phí lãi vay tăng nhưng đã thu hẹp khoản lỗ đáng kể từ -15 tỷ đồng trong quý 04/2013, sang quý 01/2014 chỉ còn -2 tỷ đồng là nhờ lợi nhuận gộp tăng gấp đôi trong quý 04/2013. Đối với KBC, do mới phát hành thành công trong quý 02/2014 nên chưa thể đánh giá được lợi ích của chiến lược này.

ITA cũng cho thấy một điểm lưu ý là sau đợt phát hành cổ phiếu cấn trừ nợ lần 1 thì nợ phải trả lại tăng mạnh trở lại nên đã dẫn đến đợt phát hành lần 2. Điều này cho thấy các doanh nghiệp, nhất là nhóm Bất động sản và Xây dựng luôn khát vốn, và khi gánh nặng từ nợ phải trả tăng cao, doanh nghiệp lại áp dụng chiến lược này do những lợi ích nổi bật nêu trên.

Nếu tình hình tài chính của doanh nghiệp không khá hơn sau nhiều lần phát hành thêm thì liệu các cổ đông có còn đặt kỳ vọng vào tương lai sẽ khả quan hơn của doanh nghiệp?

Thu Hoa