Đạm Cà Mau có lợi thế gì?

Đạm Cà Mau có lợi thế gì?

Dù chỉ mới chính thức vận hành nhà máy Đạm Cà Mau trong thời gian ngắn 3 năm nhưng nhờ đâu Công ty TNHH MTV Phân bón Dầu khí Cà Mau (Đạm Cà Mau - PVCFC) đã ghi nhận những kết quả khả quan?

Đạm Cà Mau tổ chức buổi Roadshow về IPO vào ngày 26/11/2014

|

Đạm Cà Mau được thành lập vào năm 2011 nhưng đến năm 2012 nhà máy Đạm Cà Mau mới chính thức cho ra gần 481,000 tấn sản phẩm ure hạt đục đầu tiên với sự hỗ trợ bao tiêu của Tổng CTCP Phân bón và Hóa chất Dầu khí (HOSE: DPM) trong thời gian 7 tháng. Thời điểm này (2012), Đạm Cà Mau thu về gần 737 tỷ đồng lợi nhuận sau thuế.

Từ tháng 11/2012 trở đi, Đạm Cà Mau đã phân phối sản phẩm độc lập và đến năm 2013 sản lượng tiêu thụ tăng lên hơn 781,000 tấn. Tuy nhiên lợi nhuận thời kỳ này lại giảm so với năm 2012 khi chỉ đạt 525 tỷ đồng do ảnh hưởng của giá ure thế giới giảm mạnh, đồng thời đây là năm Đạm Cà Mau bắt đầu trả lãi ngân hàng (500 triệu USD) cũng như bị lỗ chênh lệch tỷ giá từ khoản vay này.

Đến 6 tháng đầu năm 2014, hoạt động kinh doanh của Đạm Cà Mau đã khởi sắc hơn khi lợi nhuận đạt 403 tỷ đồng và theo Tổng giám đốc Bùi Minh Tiến thì hết năm công ty có thể sẽ vượt kế hoạch 655 tỷ đồng.

Thêm vào đó, đại diện Tập đoàn Dầu khí Việt Nam (PVN) cho biết, Đạm Cà Mau được sự hỗ trợ của PVN trong vấn đề nguyên liệu khí đầu vào với mức giá đảm bảo duy trì tỷ suất lợi nhuận/vốn chủ sở hữu của Đạm Cà Mau bình quân là 12%/năm cho đến năm 2018. Còn sau thời gian này sẽ theo giá thị trường bởi khi đó Đạm Cà Mau đã giảm được mức khấu hao nhà máy. Hiện nguyên liệu khí của Đạm Cà Mau được lấy từ các mỏ PM3 và Cái Nước với mức giá áp dụng cho năm 2012 là 6.43 USD/1 triệu BTU, năm 2013 là 6.56 USD/ 1 triệu BTU.

Ngoài ra, trước thời điểm IPO, PVN cũng đã “rót” cho Đạm Cà Mau 920 tỷ đồng nhằm giúp đơn vị này giảm lãi vay ngân hàng. Theo PVN, kế hoạch ban đầu của dự án Đạm Cà Mau với tỷ lệ PVN và vay ngân hàng là 20:80, tuy nhiên vừa qua Chính phủ đã đồng ý cơ cấu lại vốn của dự án là 30:70 nên PVN đầu tư thêm nhằm hỗ trợ Đạm Cà Mau giai đoạn đầu.

|

Kết quả kinh doanh của Đạm Cà Mau thời gian qua

|

Với những thuận lợi đó, hiện thị phần của Đạm Cà Mau chiếm 35% trong toàn quốc, còn riêng khu vực Tây Nam Bộ là 55% và Campuchia 30%. Bên cạnh đó, Đạm Cà Mau cũng sẽ xuất sang Thái Lan, Philippines, Bangladesh... Dự kiến, năm 2014, Đạm Cà Mau sẽ xuất khẩu khoảng 100,000 tấn ure.

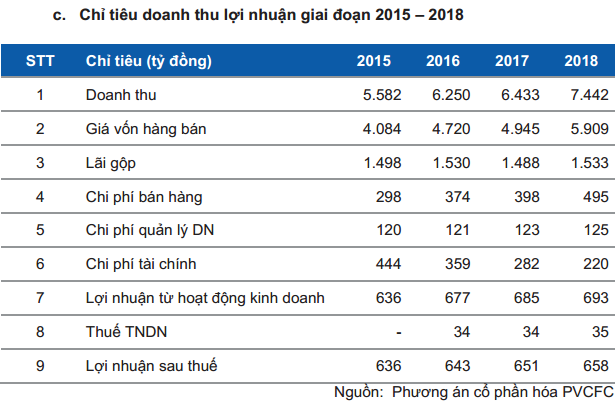

Kế hoạch trong giai đoạn 2015-2018, ngoài sản phẩm ure Đạm Cà Mau, đơn vị này còn phát triển thêm sản phẩm phân hữu cơ vi sinh, phân bón phức hợp… Theo đó, Đạm Cà Mau lên phương án đầu tư 9 dự án như dây chuyền sản xuất, kho chứa… với tổng vốn đầu tư khoảng 600 tỷ đồng. Lợi nhuận sau thuế trong giai đoạn này trong khoảng 600 đến gần 700 tỷ đồng.

Nếu IPO thành công, Đạm Cà Mau sẽ niêm yết vào tháng 3/2015

Ngày 11/12 tới, Đạm Cà Mau sẽ chào bán 128,951,300 cổ phần lần đầu ra công chúng (IPO), tương đương 24.36% vốn điều lệ, với giá khởi điểm 12,000 đồng/cp. Bên cạnh IPO, Đạm Cà Mau cũng đang tìm kiếm các nhà đầu tư chiến lược để chào bán cũng 24.36% vốn. Tại buổi Roadshow về IPO, Tổng giám đốc Bùi Minh Tiến cho biết, hiện công ty đang có khoảng 4-5 nhà đầu tư tìm hiểu, đàm phán để trở thành nhà đầu tư chiến lược.

Điểm đáng chú ý, Đạm Cà Mau có kế hoạch niêm yết ngay sau đợt IPO. Cụ thể, công ty dự kiến khoảng tháng 3/2015 sẽ tiến hành niêm yết trên Sở Giao dịch Chứng khoán TPHCM (HOSE).

Sau khi lên sàn, thi trường cổ phiếu niêm yết sẽ có hai anh em họ “Đạm” cùng chung mẹ PVN là Đạm Phú Mỹ (DPM) và Đạm Cà Mau. Dưới đây là một số chỉ tiêu so sánh nhanh giữa hai đơn vị này:

|

So sánh một số chỉ tiêu của Đạm Cà Mau và Đạm Phú Mỹ

|

Thanh Nụ