Góc nhìn Point & Figure: Sự phân hóa giữa VN-Index và HNX-Index

Góc nhìn Point & Figure: Sự phân hóa giữa VN-Index và HNX-Index

Theo các tín hiệu từ Point & Figure thì triển vọng của thị trường chứng khoán Việt Nam trong dài hạn là khá tốt. Tuy nhiên, sự phân hóa giữa HNX-Index và VN-Index là khá rõ nét.

Sự phân hóa giữa VN-Index và HNX-Index

Điểm tương đồng duy nhất giữa đồ thị của HNX-Index và VN-Index là đều có nền (base) khá rộng và vững chắc. Khái niệm nền (base) trong đồ thị Point & Figure gần giống như vùng tích lũy hoặc đáy dài hạn. Nền càng vững chắc và rộng thì sự bứt phá sau đó càng lớn.

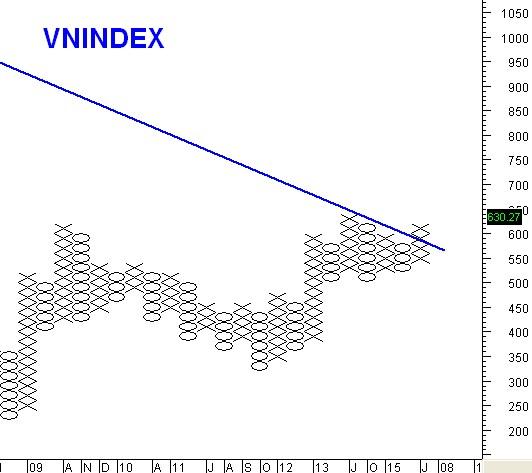

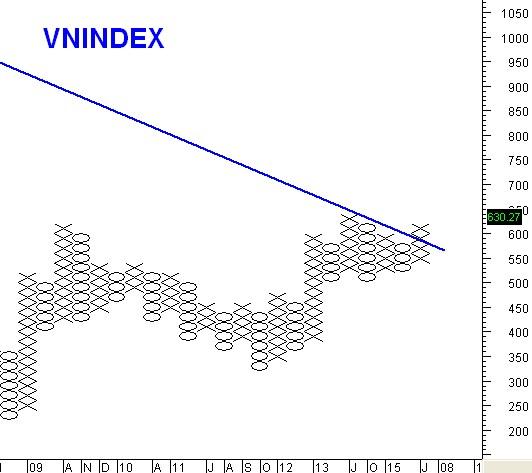

VN-Index – Các tín hiệu tích cực dài hạn xuất hiện. Đối với VN-Index, quá trình tạo nền gần nhất theo Point & Figure(*) đã kéo dài từ đầu năm 2011 đến giữa năm 2012. Như vậy là mất hơn 18 tháng để hình thành và chỉ mới bắt đầu tăng trưởng từ 2013 đến nay.

(*) Point & Figure (P&F) là phương pháp phân tích đồ thị khá hiệu quả trên thế giới nhưng đòi hỏi chuỗi dữ liệu khá lớn nên chỉ mới phổ biến ở Việt Nam trong vài năm gần đây và thường chỉ được áp dụng cho các chỉ số thị trường.

Đồ thị P&F biểu thị cung cầu ở các mức giá. Mỗi cột X cho thấy cầu đang vượt cung (giai đoạn tăng giá), mỗi cột O cho thấy cung đang vượt cầu (giai đoạn giảm giá) và các cột có chiều cao thấp cho thấy cung cầu khá cân bằng.

Điểm đáng chú ý của đồ thị VN-Index là đường trendline 45 độ dài hạn (tương đương vùng 550-580 điểm) đã bị phá vỡ. Đây là tín hiệu cho thấy dù còn giằng co mạnh trong ngắn hạn nhưng đà tăng trưởng dài hạn đã được củng cố vững chắc.

Mặt khác, mẫu hình Double Top(**) xuất hiện cũng xác nhận đà tăng đang được duy trì tốt.

(**) Double Top của P&F có ý nghĩa ngược lại so với Double Top của đồ thị thông thường như đồ thị dạng đường, đồ thị dạng cột... Nếu ở các đồ thị thông thường, mẫu hình Double Top thường báo hiệu cho một đợt giảm điểm mạnh thì đối với đồ thị P&F mẫu hình này mang ý nghĩa tích cực và chuẩn bị có một đợt tăng giá mạnh sắp xuất hiện.

HNX-Index – Chưa vượt được kháng cự mạnh. Đối với HNX-Index thì quá trình tạo nền được hình thành từ 2012 và vẫn đang tiếp diễn.

HNX-Index vẫn chưa vượt qua được đường trendline 45 độ dài hạn (tương đương vùng 90-95 điểm) nên xu hướng dài hạn chưa thực sự tích cực.

Tỷ lệ Reward to Risk khá cao nhưng cần chú ý điểm cắt lỗ

Người viết lấy điểm cắt lỗ theo Risk 1 (điểm cắt lỗ là ô bên dưới của cột O liền trước cột X) để đám bảo an toàn cho nhà đầu tư trong trường hợp có giảm sâu bất ngờ.

VN-Index - Điểm vào là mức 620 điểm. Người viết giả sử điểm vào (entry) của nhà đầu tư là mức 620 điểm. Ta sẽ có các tính toán như sau:

Vertical Count Target = 320 + (7x20x3) = 740

Horizontal Count Target = 320 + (8x20x3) = 800

Điểm cắt lỗ (Stop price) = 500

Risk = 620 - 500 = 120

Reward to Risk (Vertical Count) = 120/120 = 1

Reward to Risk (Horizontal Count) = 180/120 = 1.5

Reward to Risk trung bình = 1.25

Lưu ý: điểm cắt lỗ chiến lược cho những nhà đầu tư mua vào với mục tiêu dài hạn ở quanh mức 620 điểm sẽ là ngưỡng 500 điểm.

HNX-Index - Điểm vào là mức 89 điểm. Người viết giả sử điểm vào (entry) của nhà đầu tư là mức 89 điểm. Ta sẽ có các tính toán như sau:

Vertical Count Target = 50 + (7x5x3) = 155

Horizontal Count Target = 50 + (4x5x3) = 110

Điểm cắt lỗ (Stop price) = 60

Risk = 89 - 60 = 29

Reward to Risk (Vertical Count) = 66/29 = 2.275

Reward to Risk (Horizontal Count) = 21/29 = 0.724

Reward to Risk trung bình = 1.499

Lưu ý: điểm cắt lỗ chiến lược cho những nhà đầu tư mua vào với mục tiêu dài hạn ở quanh mức 89 điểm sẽ là ngưỡng 60 điểm.

Kết luận

Dù HNX-Index và VN-Index đã tăng khá nhiều kể từ mức đáy tháng 05/2015 nhưng theo các tính toán của Point & Figure thì triển vọng tăng trưởng của thị trường Việt Nam vẫn còn khá cao.

Tuy nhiên, nhà đầu tư cũng cần lưu ý các ngưỡng cắt lỗ để phòng ngừa trường hợp giảm sâu dài hạn xảy ra như giai đoạn 2007-2008.

Nguyễn Quang Minh, Phòng Tư vấn Vietstock