Để sớm phát triển thị trường mua, bán nợ tại Việt Nam

Để sớm phát triển thị trường mua, bán nợ tại Việt Nam

Ngân hàng Nhà nước Việt Nam (NHNN) đang làm đầu mối xây dựng dự thảo nghị định về điều kiện kinh doanh hoạt động mua, bán nợ (dự thảo) để đáp ứng yêu cầu của Luật Đầu tư năm 2014, nhằm tạo khuôn khổ pháp lý cho hoạt động mua, bán nợ hướng tới hình thành và phát triển thị trường mua, bán nợ tập trung tại Việt Nam.

Dự thảo vẫn còn một số quy định chưa thật sự hoàn thiện, có thể gây khó khăn trong quá trình thực thi và áp dụng (nếu được thông qua) nên cần tiếp tục trao đổi, thảo luận.

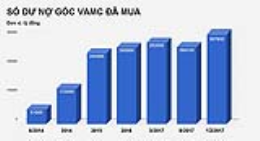

VAMC đã phát hành hàng trăm nghìn tỉ đồng trị giá trái phiếu đặc biệt để mua nợ xấu tại Việt Nam. Ảnh: Thành Hoa.

|

Gia tăng sự tản mạn

Hiện nay, các quy định của pháp luật điều chỉnh hoạt động mua, bán nợ theo hướng tùy từng chủ thể tham gia vào hoạt động mua, bán nợ sẽ có văn bản quy phạm pháp luật khác nhau với những hình thức khác nhau.

Theo đó, hoạt động mua, bán nợ có sự tham gia của tổ chức tín dụng (TCTD) đang được điều chỉnh trực tiếp bởi Thông tư số 09/2015/TT-NHNN ngày 17-7-2015 của NHNN.

Hoạt động mua, bán nợ có sự tham gia của Công ty Mua bán nợ Việt Nam (DATC) đang được điều chỉnh trực tiếp bởi Thông tư số 57/2015/TT-BTC ngày 24-4-2015 của Bộ Tài chính.

Hoạt động mua, bán nợ có sự tham gia của Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) đang được điều chỉnh trực tiếp bởi một loạt văn bản như Nghị định số 53/2013/NĐ-CP ngày 18-5-2013 của Chính phủ, Nghị định số 34/2015/NĐ-CP ngày 31-3-2015 của Chính phủ, Thông tư số 19/2013/TT-NHNN ngày 6-9-2013 và Thông tư số 14/2015/TT-NHNN ngày 28-8-2015 của NHNN. Không dừng lại ở đó, Chính phủ vừa ban hành Nghị định số 18/2016/NĐ-CP với hy vọng giúp hoạt động mua, bán nợ của VAMC hiệu quả hơn.

|

Cần xác định rõ việc mua, bán nợ chính là mua, bán quyền đòi nợ (tài sản). |

Điều này khiến cho các quy định về mua, bán nợ nằm tản mạn, rải rác ở nhiều văn bản quy phạm pháp luật khác nhau, chứa đựng không ít nội dung mâu thuẫn, chưa thống nhất, gây ra nhiều bất tiện, vướng mắc, lúng túng trong quá trình áp dụng.

Dự thảo nghị định về điều kiện kinh doanh hoạt động mua, bán nợ tiếp tục được xây dựng theo hướng xác định phạm vi điều chỉnh không áp dụng đối với TCTD, VAMC mà chỉ áp dụng đối với các doanh nghiệp đáp ứng điều kiện kinh doanh dịch vụ mua, bán nợ với nhau.

Xác định phạm vi điều chỉnh như vậy đồng nghĩa với việc dự thảo chỉ tạo “sân chơi” riêng cho các doanh nghiệp đáp ứng điều kiện kinh doanh dịch vụ mua, bán nợ với nhau, không tạo “sân chơi” chung giữa doanh nghiệp đáp ứng điều kiện kinh doanh dịch vụ này với TCTD, VAMC vốn là các chủ thể có nhiều động lực và nhu cầu tham gia vào hoạt động mua, bán nợ.

Nếu điều này được thông qua, kỳ vọng giúp hình thành và phát triển thị trường mua, bán nợ tập trung tại Việt Nam nhiều khả năng không được như mong đợi.

Cần sự thống nhất, tạo “sân chơi” chung

Dự thảo nên mở rộng phạm vi điều chỉnh theo hướng thống nhất các quy định của pháp luật điều chỉnh về hoạt động mua, bán nợ, hướng dẫn tổng thể các nội dung có liên quan đến hoạt động mua, bán nợ tại Việt Nam để thay thế cho các nghị định, thông tư hướng dẫn đơn lẻ hiện hành.

Theo đó, dự thảo sẽ có các quy định chung, hướng dẫn toàn diện các vấn đề liên quan đến hoạt động mua, bán nợ để định hình, làm rõ bản chất pháp lý của hoạt động mua, bán nợ nhằm xây dựng những chính sách, cơ chế tạo “sân chơi” chung cho các chủ thể trong xã hội tham gia vào hoạt động mua, bán nợ theo nguyên tắc tự do, tự nguyện, bình đẳng và tự chịu trách nhiệm. Đồng thời, dự thảo cũng xác định cơ chế, chính sách đặc thù để điều chỉnh riêng đối với một số chủ thể đặc biệt tham gia hoạt động mua bán nợ như tổ chức tín dụng, VAMC, DATC và Công ty Quản lý nợ và khai thác tài sản trực thuộc ngân hàng thương mại (AMC).

Có như vậy, dự thảo mới thực sự trở thành văn bản quy phạm pháp luật chung của hệ thống pháp luật Việt Nam, điều chỉnh trực tiếp, trực diện các vấn đề liên quan đến hoạt động mua bán nợ tại Việt Nam, góp phần ghi nhận và bảo vệ tốt hơn các quyền của tổ chức, cá nhân trong quá trình thực hiện hoạt động mua, bán nợ. Những bất tiện, vướng mắc, lúng túng, khó khăn khi áp dụng pháp luật về hoạt động mua bán nợ giảm đi sẽ khuyến khích các chủ thể trong xã hội tham gia vào hoạt động mua, bán nợ. Khi các chủ thể có nhiều động lực, nhu cầu tham gia vào hoạt động mua, bán nợ như TCTD, VAMC, DATC, AMC và doanh nghiệp đáp ứng điều kiện kinh doanh dịch vụ mua, bán nợ có “sân chơi” chung thì mới mong hướng tới hình thành và phát triển thị trường mua, bán nợ tập trung tại Việt Nam, bám sát các yêu cầu của thực tế đời sống kinh doanh - thương mại ngày càng phong phú và đa dạng ở nước ta cũng như từng bước tiếp cận với thông lệ quốc tế.

Cần sự đổi mới hơn

Trên thực tế, các quy định của pháp luật hiện hành về hoạt động mua, bán nợ chưa phù hợp với thực tiễn, cơ chế thị trường, chưa đảm bảo sự bình đẳng cho chủ thể tham gia vào hoạt động mua bán nợ và đang bị coi là các rào cản, không khuyến khích các chủ thể trong xã hội tham gia vào hoạt động mua, bán nợ, dẫn tới chưa phát triển thị trường mua, bán nợ tại Việt Nam. Thế nhưng, dự thảo nghị định về điều kiện kinh doanh hoạt động mua, bán nợ không có nhiều quy định mang tính đổi mới để khắc phục những bất cập này mà được xây dựng chủ yếu trên cơ sở tham khảo các quy định của pháp luật hiện hành. Trong đó, có nội dung đáng chú ý là dự thảo vẫn tiếp tục quy định mua, bán nợ là việc bên bán nợ chuyển giao “quyền chủ nợ” cho bên mua nợ.

Quy định nói trên của dự thảo chưa làm rõ được tính chất thương mại của hoạt động mua, bán nợ và chưa phù hợp với quy định tại điều 449 Bộ luật Dân sự 2005 (sắp tới là điều 450 Bộ luật Dân sự năm 2015 - có hiệu lực ngày 1-1-2017). Thực chất, chỉ quyền đòi nợ mới được coi là tài sản thể hiện dưới dạng quyền tài sản của cá nhân, tổ chức sử dụng để yêu cầu cá nhân, tổ chức khác phải trả tài sản phát sinh từ hợp đồng hoặc theo quy định của pháp luật. Còn quyền chủ nợ là một tập hợp các quyền của chủ nợ hình thành ngay từ khi các bên tham gia giao dịch, không được coi là tài sản, không trị giá được bằng tiền và không được lưu thông, trao đổi, mua, bán trong các giao dịch dân sự, kinh doanh, thương mại. Bởi thế, Bộ luật Dân sự 2005, Bộ luật Dân sự năm 2015 đều không xác định “quyền chủ nợ” là tài sản mà chỉ xác định “quyền đòi nợ” là tài sản. Trên thực tế, trong hoạt động mua, bán nợ, giá trị kinh tế của khoản nợ được thể hiện thông qua giá trị của quyền đòi nợ và luôn được xác định bằng một khoản tiền do bên mua nợ thanh toán cho bên bán nợ khi các bên hoàn thành giao dịch mua, bán nợ.

Dự thảo cần xác định rõ việc mua, bán nợ chính là mua, bán quyền đòi nợ (tài sản). Theo đó bên bán nợ chuyển giao quyền đòi nợ cho bên mua nợ để nhận tiền, còn bên mua nợ thanh toán cho bên bán nợ để nhận chuyển giao quyền đòi nợ, trở thành bên có quyền đòi nợ (tài sản). Quy định như vậy để phù hợp với Bộ luật Dân sự, khắc phục các bất cập, vướng mắc hiện hành, đồng thời làm rõ được tính chất thương mại của hoạt động mua, bán nợ, thấy được giá trị kinh tế của khoản nợ nhằm tăng tính hấp dẫn của khoản nợ khi thực hiện mua, bán.

Luật sư Lê Trọng Dũng (Vietcombank)