IPO thành công hơn 25 triệu cp FiCO, thu về 262 tỷ đồng

IPO thành công hơn 25 triệu cp FiCO, thu về 262 tỷ đồng

Sáng ngày 19/08/2016, Sở GDCK Thành phố Hồ Chí Minh (HOSE) đã tổ chức phiên đấu giá cổ phần lần đầu ra công chúng (IPO) hơn 25 triệu cp của Tổng công ty Vật liệu xây dựng số 1 (FiCO), tương đương 19.96% vốn điều lệ.

Tổng số nhà đầu tư tham gia có 46 nhà đầu tư với khối lượng đăng ký 25,030,900 cp, trong đó toàn bộ là các cá nhân trong nước.

Trong phiên đấu giá có 22 nhà đầu tư đặt mua cp của FiCO ở mức giá bằng giá khởi điểm ban đầu 10,500 đồng/cp, 22 nhà đầu tư đặt mua ở mức giá 10,600 đồng/cp, 1 nhà đầu tư đặt mua ở mức giá 11,000 đồng/cp và đặc biệt một nhà đầu tư đặt mua ở mức giá 16,800 đồng/cp.

Xét về khối lượng đăng ký mua, hầu hết các nhà đầu tư đặt mua với khối lượng lớn tập trung ở mức giá 10,500 đồng/cp, trong đó có 1 nhà đầu tư đặt mua 5.3 triệu cp, 2 nhà đầu tư cùng đặt mua 3.81 triệu cp và 4 nhà đầu tư đặt mua 2.54 triệu cp.

Kết thúc phiên đấu giá, toàn bộ 25,006,300 cp của Tổng công ty Vật liệu xây dựng số 1 đã được bán hết cho 45 nhà đầu tư. Mức giá trúng thầu bình quân 10,502 đồng/cp, tương ứng giá trị thu về hơn 262.6 tỷ đồng.

Kết quả phiên IPO sáng ngày 19/08 của Tổng công ty Vật liệu xây dựng số 1

|

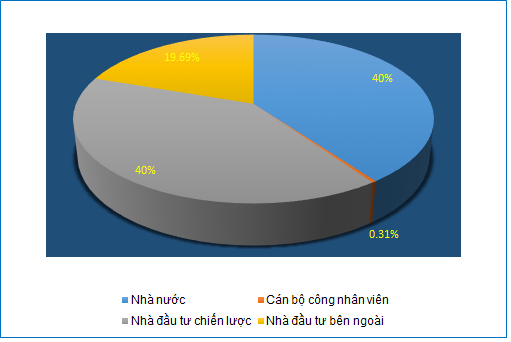

Sau cổ phần hóa, vốn điều lệ của FiCO là 1,270 tỷ đồng; trong đó, Nhà nước và cổ đông chiến lược cùng nắm giữ tỷ lệ sở hữu tương đương 40% (50,800,000 cp), cán bộ công nhân viên nắm giữ 0.31% (394,200 cp) và nhà đầu tư bên ngoài nắm giữ 19.69% (tương đương 25,006,300 cp).

Trước đó, vào ngày 24/05/2016, FiCO đã ký hợp đồng nguyên tắc mua bán cổ phần cho nhà đầu tư chiến lược là CTCP Đầu tư Xuân Cầu, theo đó đơn vị này sẽ là đối tác sẽ nắm giữ 40% vốn của FiCO.

|

Cơ cấu cổ đông của FiCO sau cổ phần hóa

|

Ban lãnh đạo cho biết, căn cứ theo Quyết định của Thủ tướng Chính phủ, đến năm 2017, Tổng công ty sẽ triển khai thực hiện việc thoái toàn bộ phần vốn Nhà nước còn nắm giữ tại đây.

Được biết, FiCO tiền thân là Công ty Vật liệu Xây dựng số 1, trực thuộc Bộ Xây dựng, được thành lập từ năm 1976. Năm 1980 đổi tên thành Liên hiệp các Xí nghiệp Gạch ngói Sành sứ, năm 1984 tổ chức lại thành Liên hiệp các Xí nghiệp VLXD số 1. Năm 1995, FiCO chính thức được thành lập với tổng số 8 đơn vị thành viên, hoạt động trong lĩnh vực chính là sản xuất, kinh doanh, xuất nhập khẩu vật liệu xây dựng; khai thác, chế biến và kinh doanh khoáng sản; đầu tư, kinh doanh và thi công các công trình dân dụng, công nghiệp, công trình kỹ thuật hạ tầng đô thị; kinh doanh phát triển nhà; kinh doanh bất động sản.

Đến thời điểm báo cáo, FiCO đang quản lý tổng diện tích đất là 1,364,304.6 m2; trong đó có 7 khu đất tại Tp.HCM (tổng diện tích gần 26,121 m2), 2 khu đất tại Đồng Nai (33,654.5 m2), 2 khu đất tại Bình Dương (123,642 m2) và 5 khu đất tại Khánh Hòa (1,039,877 m2). Tuy nhiên, do bàn giao khu đất D2 Văn Thánh cho địa phương quản lý nên diện tích đất sau cổ phần hóa của Tổng công ty sẽ giảm đi 637.2 m2, còn lại 1,363,667.4 m2.

Hiện tại, Tổng công ty có 9 đơn vị phụ thuộc, 3 công ty con, 11 công ty liên doanh liên kết và các khoản đầu tư dài hạn khác.

Hoạt động sản xuất gạch ốp lát của FiCO thông qua 2 đơn vị trực thuộc là CTCP Vitaly (VTA) và CTCP Gạch men Thanh Thanh với tổng công suất 11.5 triệu m2/năm. Hoạt động sản xuất gạch và các sản phẩm đất sét nung thực hiện thông qua đơn vị thành viên là CTCP Gạch ngói Đồng Nai. Về khai thác, chế biến đá xây dựng, đá phụ gia Puzolan, CTCP Hóa An là một trong 3 đơn vị hoạt động của FiCO (sản lượng khai thác, chế biến hàng năm của Đá Hóa An trên 1 triệu m3 đá xây dựng các loại).

Lĩnh vực đem lại doanh thu lớn nhất cho FiCO là hoạt động sản xuất xi măng, hoạt động này được thực hiện thông qua công ty con là CTCP Xi măng Fico Tây Ninh. Thương hiệu xi măng này tại chiếm thị phần khoảng 12% khu vực phía Nam.

Kế hoạch kinh doanh 5 năm sau cổ phần hóa khá thận trọng

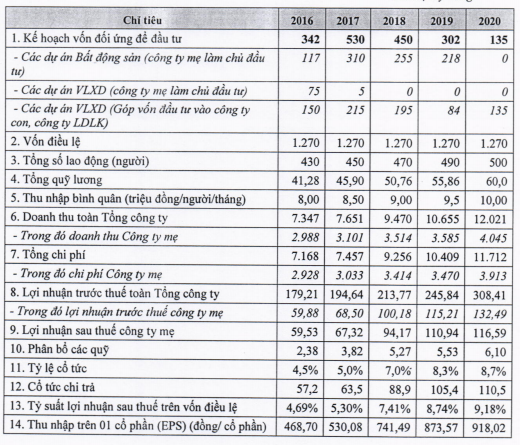

Về kế hoạch sau khi cổ phần hóa giai đoạn 2016-2020, FiCO dự kiến đạt tổng doanh thu 2,988 tỷ đồng trong năm 2016, tăng 13% so với năm trước; năm 2017 mục tiêu đạt 3,101 tỷ, chỉ tăng nhẹ 4% và duy trì tỷ lệ tăng trưởng doanh thu dưới 13% trong những năm tiếp theo. Năm 2018 dự kiến đạt 3,514 tỷ, chạm mức 3,585 tỷ đồng trong năm 2019 và đạt 4,045 tỷ vào năm 2020.

Năm 2016, Tổng công ty dự kiến đạt lợi nhuận sau thuế 59.5 tỷ đồng và lần lượt đạt 67 tỷ, 94 tỷ, 111 tỷ, 116.5 tỷ đồng trong 4 năm tiếp theo. FiCO cũng dự kiến chi trả cổ tức năm 2016 với tỷ lệ 4.5%, năm 2017 cổ tức tỷ lệ 5.0%, năm 2018 là 7%, năm 2019 tăng lên 8.3% và năm 2020 sẽ chi trả với tỷ lệ 8.7%.

|

Kế hoạch sản xuất kinh doanh 5 năm sau cổ phần hóa

Tỷ đồng

|

Về kế hoạch đầu tư giai đoạn 2016-2020, tổng mức đầu tư dự kiến đạt 6,540 tỷ đồng. Ban lãnh đạo cho biết sẽ tập trung đầu tư cho lĩnh vực cốt lõi là xi măng, tổng mức đầu tư là 4,000 tỷ đồng. Tổng đầu tư cho bất động sản, khai thác khoáng sản, vật liệu không nung, vật liệu xây dựng khác lần lượt ở mức 1,100 tỷ, 770 tỷ, 270 tỷ và 400 tỷ đồng.

|

Kế hoạch đầu tư trong giai đoạn 2016 - 2020

Triệu đồng

|

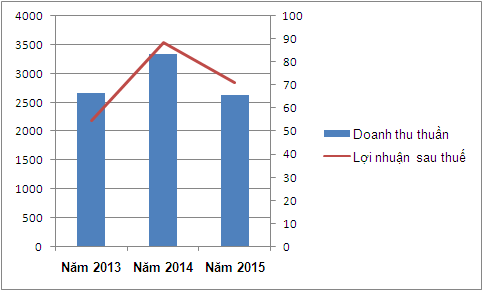

Điểm lại kết quả kinh doanh 3 năm gần nhất, doanh thu thuần từ hoạt động kinh doanh vật liệu xây dựng biến động qua các năm, cụ thể năm 2014 tăng mạnh 26% so với năm 2013, tuy nhiên giảm nhẹ 8% vào năm 2015. Công ty cho biết, nguyên nhân là do không còn các hợp đồng cung cấp VLXD cho các đối tác lớn như Cienco 1, Bê tông 6… như năm trước, đồng thời còn khó cạnh tranh với sản phẩm của các tập đoàn đa quốc gia lớn trên thế giới.

Trong khi đó, doanh thu từ mảng bất động sản giảm mạnh, từ chiếm tỷ trọng 5% vào năm 2012 xuống chỉ chiếm 0.2% tổng doanh thu thuần của FiCO năm 2013 và 2015. Đối với doanh thu từ khai thác khoáng sản, năm 2014 do ảnh hưởng bởi thị trường xuất khẩu cát sụt giảm nên hoạt động kinh doanh khai thác cát trắng Cam Ranh năm 2014 giảm so với năm 2013. Hoạt động khai thác đã xây dựng cũng tạm ngừng hoạt động do việc sắp xếp và tổ chức lại hoạt động của đơn vị.

Tính riêng năm 2015, lợi nhuận ròng của FiCO đạt 71 tỷ đồng, giảm 19% so với thực hiện năm trước.

|

Kết quả hoạt động sản xuất kinh doanh giai đoạn 2013-2015

Tỷ đồng

|