Chọn cổ phiếu đầu tư tuần cuối tháng 7

Chọn cổ phiếu đầu tư tuần cuối tháng 7

IMP, BCC, RAL và HNG có còn hấp dẫn để nhà đầu tư có thêm vào danh mục trong tuần giao dịch cuối tháng 7 này?

IMP: Doanh thu tăng trưởng tốt nhờ sản lượng tăng

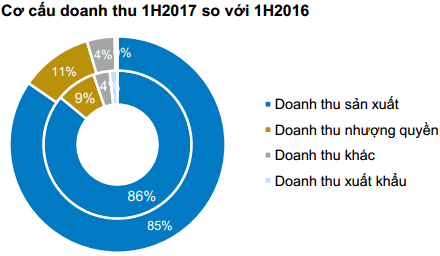

CTCP Dược phẩm Imexpharm (HOSE: IMP) vừa công bố BCTC chưa kiểm toán 6 tháng đầu năm 2017 với doanh thu đạt 500 tỷ đồng, tăng 16.5% so với cùng kỳ, hoàn thành 39.6% kế hoạch, nhờ sản lượng tăng 17%. Hàng sản xuất vẫn là động lực chính giúp tăng trưởng doanh thu, chiếm tỷ trọng 85%, tăng trưởng 14%. Tiếp theo đó là đóng góp từ nhóm hàng nhượng quyền với tỷ trọng 11%, tăng mạnh 42% sau khi đối tác Sandoz hoàn thành đăng ký cho một số loại thuốc. IMP ghi nhận lợi nhuận trước thuế tăng mạnh 49% đạt 75 tỷ đồng, hoàn thành 47% kế hoạch cả năm. Lợi nhuận sau thuế đạt 60 tỷ đồng.

Được biết, IMP vẫn chưa tham gia đấu thầu thuốc nhóm 1 và 2 trong nửa đầu năm nay do các đợt đấu thầu vào bệnh viện chủ yếu diễn ra trong 6 tháng cuối năm. Theo đó, CTCP Chứng khoán Bảo Việt (HNX: BVS) kỳ vọng doanh thu kênh ETC của IMP sẽ tăng tốc nhanh hơn ở nửa sau năm 2017.

Với luận điểm trên, BVS duy trì dự báo doanh thu và lợi nhận sau thuế của IMP ở mức 1,267 tỷ và 136 tỷ đồng, EPS cả năm tương đương 2,796 đồng. BVS khuyến nghị trung lập đối với cổ phiếu IMP, giá mục tiêu 75,400 đồng/cp, tăng 7.2% so với giá đóng cửa ngày 20/7/2017 là 70,300 đồng.

Xem thêm tại đây

BCC: Nhiều khó khăn trong năm 2017

BVS đồng thời đánh giá trung lập đối với CTCP Xi măng Bỉm Sơn (HNX: BCC). Theo BVS, BCC đặt kế hoạch lợi nhuận trước thuế năm 2017 là 260 tỷ đồng, tương đương với EPS 1,734 đồng/cp, tương đương với mức P/E 2017 là 8.42. Đây là mức P/E khá cao cho một doanh nghiệp đang đối mặt với những khó khăn do cạnh tranh và hạn chế về khả năng tăng trưởng.

BCC cho biết giá mua than bắt đầu tăng lên từ cuối tháng 12 với mức tăng khoảng 9%, trong khi chi phí than chiếm khoảng 37% giá thành sản xuất xi măng. Với yếu tố giá than đầu vào tăng mạnh trong khi BCC khó tăng mức giá bán do tình trạng dư cung, dẫn đến biên lợi nhuận gộp của BCC sẽ bị sụt giảm đáng kể. Đây chính là nguyên nhân trọng yếu làm cho biên lợi nhuận gộp của quý 1/2017 của BCC giảm về mức 14.27%, giảm hơn 4% so với cùng kỳ và 5.88% so với biên lợi nhuận gộp của cả năm 2016.

Cùng với đó, năm 2017, BCC không còn hạn ngạch xuất khẩu xi măng thông qua Vicem dẫn tới sản lượng tiêu thụ có thể sẽ sụt giảm đáng kể.

Mặt khác, nguồn cung xi măng khu vực từ miền Trung trở ra luôn ở trong tình trạng dư cung nhiều năm nay. Các nhà máy với công suất lớn và ở gần nhau càng làm cho tình hình cạnh tranh ở đây càng trở nên gay gắt. Đặc biệt là một số doanh nghiệp như Long Sơn gia tăng cạnh tranh về giá khi sản phẩm của công ty có cùng công nghệ và nguồn nguyên liệu nhưng bán thấp hơn khoảng 200,000-300,000 đồng/tấn.

Xem thêm tại đây

RAL: Giá mục tiêu 12 tháng là 167,500 đồng/cp

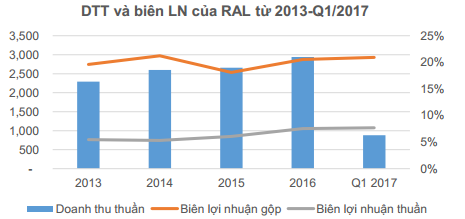

Ở chiều ngược lại, CTCP Chứng khoán Ngân hàng ĐT & PT Việt Nam (HOSE: BSI) khuyến nghị mua cổ phiếu CTCP Bóng đèn Phích nước Rạng Đông (HOSE: RAL) với giá mục tiêu 12 tháng tới là 167,500 đồng/cp, tương đương mức tăng 23%.

Theo BSI, RAL là doanh nghiệp dẫn đầu về sản xuất bóng đèn, phích nước, với quy mô doanh thu đạt 2,939 tỷ đồng vào năm 2016. Biên lợi nhuận không ngừng được cải thiện và còn room tăng trưởng. Do vậy, kết quả kinh doanh được kỳ vọng tiếp tục mở rộng trong thời gian tới.

Tuy nhiên, BSI cũng cảnh báo những rủi ro đối với RAL, khi mà Công ty phải đối mặt với cạnh tranh cao, đặc biệt là cạnh tranh với các doanh nghiệp Trung Quốc và các doanh nghiệp lắp ráp nội địa. Đồng thời, hàng tồn kho lớn trong khi giá đèn LED và chip LED liên tục giảm. Cùng với đó, cổ đông lớn đồng thời là nhà phân phối của công ty, chiếm 39% tổng doanh thu năm 2016.

Xem thêm tại đây

HNG: Hai kịch bản cho kinh doanh trái cây

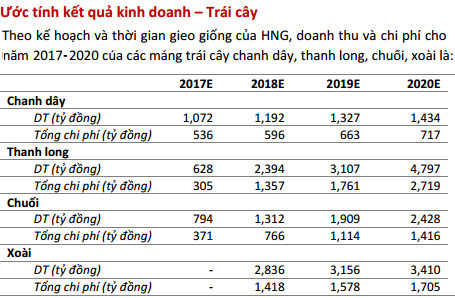

Cũng theo BSI, CTCP Nông Nghiệp Quốc Tế Hoàng Anh Gia Lai (HOSE: HNG) là cổ phiếu gây nhiều quan điểm trái chiều do hoạt động kinh doanh trái cây quy mô lớn. Công ty đã thu được những kết quả đầu tiên từ chanh dây. Nếu các loại trái cây khác được trồng và tiêu thụ thành công thì lợi nhuận và dòng tiền sẽ có sự cải thiện lớn, đi kèm với mức chấp nhận giá của nhà đầu tư tăng.

Trong trường hợp thuận lợi kết quả kinh doanh tăng trưởng mạnh, EPS 2018 có thể đạt 2,511 đồng với các thông số về kế hoạch thị trường và diện tích khai thác của doanh nghiệp. Khi đó mức giá hợp lý cho mỗi cổ phiếu HNG năm 2018 là 20,086 đồng/cp (tương ứng P/E 8x). Ngược lại nếu hoạt động kinh doanh trái cây không thành công, thì doanh nghiệp sẽ đứng trước khó khăn rất lớn về cả tài chính và mô hình kinh doanh, đi kèm với mức giá cổ phiếu thấp hơn đáy trước.

Về kinh doanh trái cây, HNG có diện tích dự án trái cây lớn (18,686 ha), trải dọc 3 nước Đông Dương, lợi thế khí hậu nhiệt đới. Cùng với đó, nhu cầu trái cây nhiệt đới tăng mạnh tại Trung Quốc do thay đổi chế độ ăn uống khoa học và thu nhập bình quân tăng.

Xem thêm tại đây

.......................................................................................

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư./.