Ngân hàng với hàng loạt cơ hội gia tăng lợi nhuận

Ngân hàng với hàng loạt cơ hội gia tăng lợi nhuận

Giá cổ phiếu của nhiều ngân hàng đã tăng trưởng rất tốt kể từ đầu năm đến nay, cả trên sàn niêm yết chính thức lẫn OTC, tạo điều kiện cho làn sóng lên sàn của các ngân hàng trong thời gian tới sẽ dễ dàng hơn. Đặc biệt thời gian qua hàng loạt chính sách mới được ban hành càng tạo thêm động lực cho sự tăng trưởng của ngành ngân hàng nói chung và từng ngân hàng nói riêng.

Cơ hội gia tăng thu nhập

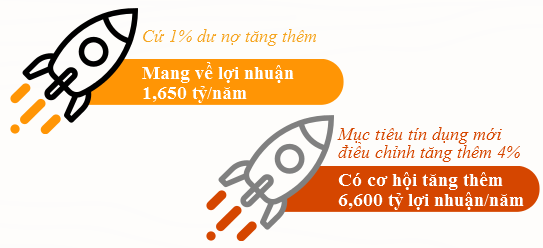

Để đạt mục tiêu tăng trưởng kinh tế trong năm nay, thời gian qua Chính phủ liên tiếp chỉ đạo ngành ngân hàng phải điều chỉnh kế hoạch tăng trưởng tín dụng và phấn đấu đạt mục tiêu mới ở 21-22%, thay vì ở mức 18% như đã đặt ra hồi đầu năm nay. Và yêu cầu này đang đi vào thực tế khi các ngân hàng cũng đã bắt đầu điều chỉnh tăng hạn mức tín dụng theo sự cho phép của NHNN, theo hướng những ngân hàng hiệu quả hoặc có quy mô nhỏ có thể tăng cao hơn mức tăng trưởng chung của ngành. Hoạt động cho vay được đẩy mạnh hơn sẽ giúp các ngân hàng tăng nguồn thu nhập lãi vay và cải thiện lợi nhuận. Cụ thể, với dư nợ tín dụng toàn ngành vào cuối năm 2016 là 5,505,406 tỷ đồng, biên độ lãi suất cho vay – huy động bình quân ở 3%, thì cứ 1% dư nợ tăng thêm sẽ mang về mức lợi nhuận xấp xỉ cho ngành ngân hàng 1,650 tỷ đồng/năm. Như vậy, với mục tiêu tín dụng mới được điều chỉnh tăng thêm 4% thì toàn ngành có cơ hội gia tăng thêm 6,600 tỷ lợi nhuận/năm.

|

Trong khi đó, với Nghị quyết 42 vừa ra đời và có hiệu lực từ ngày 15/08 sẽ giúp các ngân hàng đẩy nhanh tiến độ xử lý nợ xấu và các tài sản đảm bảo. Điều 6 của Nghị quyết 42 cho phép tổ chức mua bán, xử lý nợ xấu được bán nợ xấu cho pháp nhân, cá nhân, bao gồm cả doanh nghiệp không có chức năng kinh doanh mua bán nợ. Điều này sẽ giúp một thị trường mua bán nợ sớm hình thành với nhiều đối tượng tham gia hơn. Các TCTD lẫn VAMC gần đây cũng đã đẩy nhanh tổ chức bán đấu giá công khai các tài sản đảm bảo nhiều hơn.

Còn trong trường hợp khách hàng không chịu giao tài sản đảm bảo, thì theo điều 7 của Nghị quyết 42 cho phép các TCTD và cả VAMC được quyền thu giữ tài sản bảo đảm với sự hỗ trợ của chính quyền địa phương và lực lượng công an nếu như khách hàng không hợp tác. Thực tế gần đây các ngân hàng và VAMC đã bắt đầu có những động thái quyết liệt hơn trong việc thu giữ tài sản đảm bảo đối với những khoản nợ chây ì, khách hàng không hợp tác.

Với hiệu quả xử lý nợ xấu và tài sản đảm bảo nhanh hơn, các ngân hàng sẽ có cơ hội ghi nhận các khoản thu nhập bất thường và hoàn nhập các khoản dự phòng rủi ro đã trích trước đây. Trong 2 năm trở lại đây, nhiều ngân hàng đã tích cực trích lập dự phòng rủi ro tín dụng và dự phòng trái phiếu đặc biệt lên đến hàng ngàn tỷ đồng, do đó thời gian tới nếu chỉ cần thu hồi một tỷ lệ tương đối các khoản nợ xấu hiện tại thì khoản thu nhập mà các ngân hàng ghi nhận được cũng sẽ rất đáng kể.

Và tiết giảm chi phí

Chẳng những có nhiều cơ hội gia tăng thu nhập, ở chiều ngược lại các ngân hàng cũng có thêm cơ hội để tiết giảm chi phí để càng giúp cải thiện lợi nhuận. Khả năng sắp tới NHNN sẽ hoãn lộ trình áp dụng tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn tối đa 40% sang đầu năm 2019, thay vì 2018 như thông tư 06/2016/TT-NHNN quy định (đang lấy ý kiến dự thảo sửa đổi Thông tư 36). Theo thống kê của NHNN đến tháng 6/2017 thì tỷ lệ trên của nhóm NHTM Nhà nước là 36.51%, còn nhóm NHTM cổ phần là 36.26%, có khả năng một số ngân hàng đang có tỷ lệ này ở mức cao trên 40% nên có thể khó đáp ứng theo đúng thời hạn quy định.

Do đó, nếu dự thảo hoãn tỷ lệ trên được thông qua, các ngân hàng sẽ giảm áp lực lên huy động vốn, theo đó không cần phải tăng lãi suất để tăng lượng tiền gửi trung dài hạn bằng mọi giá, từ đó giúp chi phí vốn đầu vào ổn định. Thậm chí đối với những ngân hàng có tỷ lệ này đang thấp hơn đáng kể so với quy định thì có thể giảm lượng tiền gửi trung dài hạn và thay bằng tiền gửi ngắn hạn để giúp chi phí huy động vốn giảm xuống.

Thống kê gần đây của Ủy ban Giám sát Tài chính Quốc gia cũng cho thấy các ngân hàng đã tập trung đẩy mạnh tín dụng ngắn hạn trong năm nay, thay vì tín dụng trung dài hạn như những năm trước, do đó nhu cầu nguồn vốn trung dài hạn đã không còn chịu quá nhiều áp lực như thời điểm cuối năm ngoái. Thực tế thì hoạt động cho vay đầu tư cơ sở hạ tầng và các dự án bất động sản mới thường có nhu cầu vay vốn trung dài hạn với số lượng lớn, tuy nhiên hiện nay hai lĩnh vực này đã bị NHNN hạn chế vốn tín dụng rót vào, nên hoạt động cho vay trung dài hạn không còn tăng trưởng mạnh mẽ như trước đây.

Trước đó vào tháng 7 vừa qua, NHNN cũng đã điều chỉnh giảm hàng loạt các lãi suất điều hành chủ chốt, đặc biệt việc giảm 0.25% lãi suất tái cấp vốn và tái chiết khấu đã giúp các ngân hàng giảm được chi phí vay vốn từ NHNN khi cần thiết. Một số ngân hàng hiện vẫn có những khoản vay tái cấp vốn, trong khi hoạt động cho vay cầm cố trái phiếu đặc biệt được sử dụng nhiều hơn và lãi suất cho vay qua kênh này theo quy định hiện thấp hơn 2% so với lãi suất cho vay tái cấp vốn.

Ngoài ra, với việc lãi suất trên thị trường liên ngân hàng đã liên tiếp giảm về mức thấp từ tháng 5 đến nay cũng giúp các ngân hàng có thêm kênh huy động với chi phí rẻ mỗi khi cần để đáp ứng thanh khoản. Cụ thể, nếu như trong 5 tháng đầu năm nay lãi suất cho vay qua đêm trên thị trường 2 thường xuyên từ 4-5%, thì hiện nay chỉ còn dao động quanh 0.5%.

|

Với dư nợ tín dụng toàn ngành vào cuối năm 2016 là 5,505,406 tỷ đồng, biên độ lãi suất cho vay – huy động bình quân ở 3%, thì cứ 1% dư nợ tăng thêm sẽ mang về mức lợi nhuận xấp xỉ cho ngành ngân hàng 1,650 tỷ đồng/năm. Như vậy, với mục tiêu tín dụng mới được điều chỉnh tăng thêm 4% thì toàn ngành có cơ hội gia tăng thêm 6,600 tỷ lợi nhuận/năm. |