Lợi nhuận ngân hàng 2012: Không lỗ đã là mừng

Lợi nhuận ngân hàng 2012: Không lỗ đã là mừng

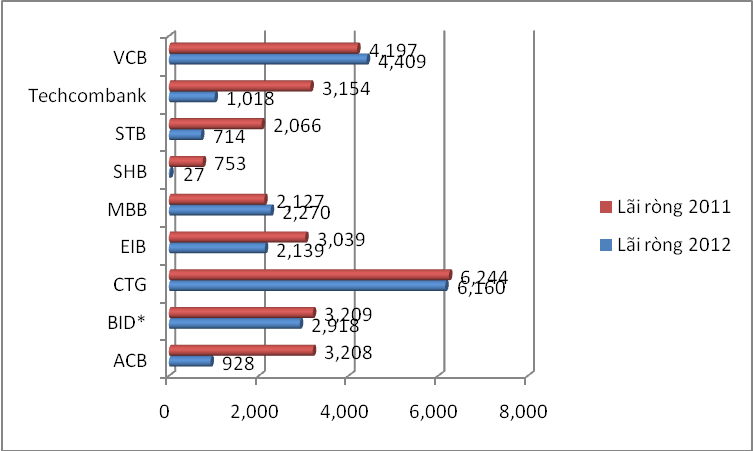

9 ngân hàng đã công bố BCTC hợp nhất năm 2012 có tổng lãi ròng đạt 20,584 tỷ đồng, giảm 26% so với năm 2011 và bằng 30% so với tổng lợi nhuận của các công ty niêm yết trên HOSE và HNX.

Được biết, tính đến ngày 04/03 đã có 55 công ty niêm yết trên hai sàn giao dịch đã công bố báo cáo tài chính kiểm toán năm 2012, trong đó có 7 công ty công bố BCTC kiểm toán của công ty mẹ. Riêng các ngân hàng niêm yết hiện vẫn chưa "hé lộ" BCTC kiểm toán năm 2012.

7/9 ngân hàng tăng trưởng lợi nhuận âm

Mức sụt giảm lợi nhuận mạnh nhất thuộc về SHB với tỷ lệ 96% khi lãi ròng cổ đông công ty mẹ năm 2012 chỉ vỏn vẹn 27 tỷ đồng theo số liệu được công bố trên Sở GDCK Hà Nội. Tuy vậy, con số này vẫn khả quan hơn nhiều so với mức lỗ ròng 95 tỷ đồng được công bố trên website ngân hàng vài ngày trước đó. Điểm khác biệt chính yếu, biến chuyển lãi ròng từ âm thành dương là khoản lợi nhuận khác của quý 4/2012 tăng thêm cả hơn 600 tỷ đồng.

|

So sánh lãi ròng năm 2011 và 2012 của các ngân hàng (Đvt: tỷ đồng)

|

Bên cạnh SHB, cái tên ACB cũng gây nhiều sự chú ý khi lợi nhuận năm 2012 chưa đến ngàn tỷ (928 tỷ đồng), giảm 71% so với năm trước. Ngân hàng này đã ngậm phải “quả đắng” từ lĩnh vực kinh doanh vàng và ngoại hối với khoản lỗ ghi nhận đến 1,864 tỷ đồng, đầu tư chứng khoán cũng góp phần lỗ hơn 200 tỷ đồng trong khi dự phòng rủi ro tín dụng cao hơn gấp đôi ở mức gần 490 tỷ đồng. Với kết quả trên, ACB mới chỉ thực hiện 22% kế hoạch lợi nhuận trước thuế.

Lỗ khủng 1,216 tỷ đồng trong quý 4/2012, Techcombank cũng gây bất ngờ lớn khi chi phí hoạt động trong kỳ tăng đột biến, gấp đôi cùng kỳ với 1,263 tỷ đồng, “ngốn” sạch lợi nhuận khiến ngân hàng lỗ thuần 88 tỷ đồng. Chưa dừng ở đó, khoản dự phòng rủi ro tín dụng của Techcombank cũng đột biến cao gấp 4.5 lần cùng kỳ, chiếm gần 1,130 tỷ đồng, góp phần tạo khoản lỗ khủng cho ngân hàng.

Lãi ròng của CTG xấp xỉ năm trước với 6,160 tỷ đồng, cao nhất trong các ngân hàng đã công bố kết quả năm 2012. Đây cũng là ngân hàng duy nhất vượt 9% kế hoạch lợi nhuận trước thuế điều chỉnh 7,500 tỷ đồng (đã điều chỉnh giảm 1,500 tỷ đồng).

Trong khi hầu hết các ngân hàng đều giảm lợi nhuận so với năm trước, còn lại hai gương mặt MBB và VCB, tuy tăng trưởng chỉ vào khoảng 5-7% nhưng vẫn là điểm sáng trong bức tranh lợi nhuận của ngành. Lãi ròng năm 2012 của hai ngân hàng đạt lần lượt 2,270 tỷ và 4,409 tỷ đồng; hoàn thành 73% và 87% kế hoạch năm.

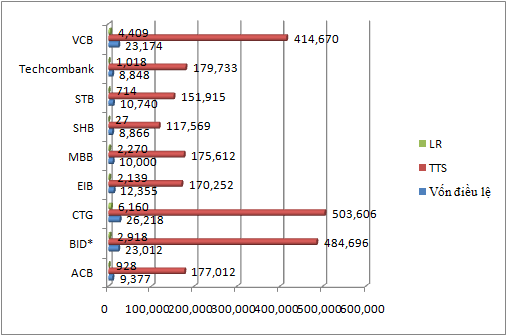

Lãi cả ngàn tỷ, cao hay thấp?

Với những con số lãi lên đến cả ngàn tỷ, tuy nhiên nếu so với lượng vốn và tài sản khủng thì hiệu suất lợi nhuận các ngân hàng dường như chưa xứng tầm với quy mô!

|

So sánh vốn điều lệ, tổng tài sản và lãi ròng năm 2012 của các ngân hàng

Đvt: Tỷ đồng

|

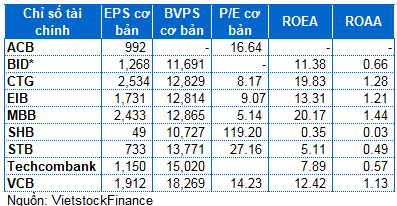

Xét chỉ tiêu lợi nhuận trên vốn chủ sở hữu (ROE), dẫn đầu vẫn là CTG và MBB với tỷ lệ 19.83% và 20.17%. Tuy nhiên, với tổng tài sản khổng lồ, lợi nhuận cơ bản trên tài sản của các ngân hàng đều khá thấp dưới 1.5%, trong đó, tỷ lệ này của SHB chỉ đạt 0.03%.

Lãi cơ bản trên cổ phiếu (EPS) cao nhất trong số các ngân hàng thuộc về CTG khi đạt 2,534 đồng, kế tiếp là MBB với 2,433 đồng. EPS của SHB chỉ đạt 49 đồng khi lãi ròng trong năm 2012 của ngân hàng này vỏn vẹn 27 tỷ đồng.

Một số chỉ tiêu tài chính năm 2012 của các ngân hàng

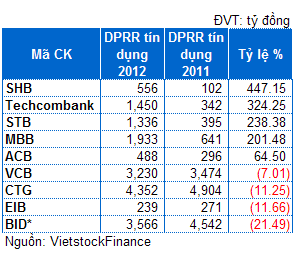

Dự phòng tăng vọt

Đáng lưu ý trong kết quả kinh doanh của các ngân hàng năm nay là mức trích lập dự phòng rủi ro cao, tác động mạnh và là một trong những nhân tố chính khiến lợi nhuận năm 2012 lao dốc trầm trọng.

Đối với SHB, việc hợp nhất cùng Habubank đã khiến SHB phải nặng gánh thêm các khoản nợ xấu khủng từ ngân hàng này, việc trích lập dự phòng rủi ro từ đó cũng tăng đột biến cao gấp hơn 5 lần so với năm trước.

Đặc biệt, việc trích lập dự phòng cao đã khiến Techcombank phải báo lỗ trong quý 4/2012 và kéo lợi nhuận cả năm giảm mạnh 68% so với năm trước.

Các ông lớn ngân hàng BIDV, CTG và VCB đều có khoản trích lập khủng trên 3,000 tỷ đồng.

Có thể thấy, việc trích lập dự phòng cao này cũng phần nào làm “sạch” và góp phần mang lại kết quả khả quan cho các ngân hàng trong những kỳ tiếp theo.

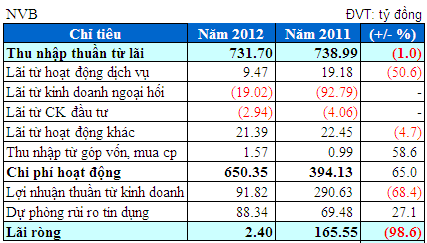

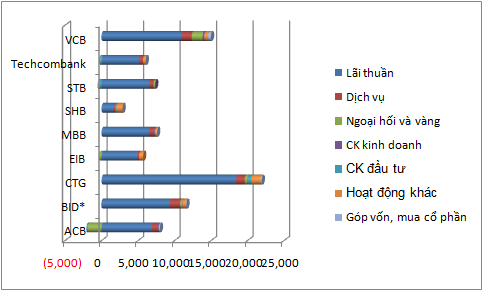

Thu nhập thuần từ lãi giảm

Bên cạnh việc gia tăng trích lập dự phòng, hoạt động kinh doanh chính - thu nhập thuần từ lãi của các ngân hàng cũng giảm đáng kể, ảnh hưởng khá lớn đến lợi nhuận ngân hàng. Mức giảm mạnh nhất là BIDV với hơn 26%, kéo lãi ròng năm 2012 của ngân hàng này giảm theo hơn 9%.

Chỉ có 3 ngân hàng có thu nhập thuần từ lãi gia tăng là MBB, STB và ACB. Trong đó MBB có mức tăng khá mạnh, tăng đến hơn 23%, ghi nhận 6,475 tỷ đồng thu nhập thuần từ lãi trong năm 2012.

Riêng SHB có tỷ lệ lãi thuần khá thấp, chỉ chiếm 60% tổng thu nhập, hoạt động khác chiếm đến 30%, trong khi năm trước các tỷ lệ này chiếm lần lượt 85% và 3%. Tỷ trọng lợi nhuận từ cho vay của VCB cũng giảm từ 84% xuống còn 73%, hoạt động dịch vụ và kinh doanh ngoại hối/vàng chiếm tương đối lần lượt 9% và 10%.

|

Cơ cấu các nguồn thu của ngân hàng năm 2012

ĐVT: tỷ đồng

|

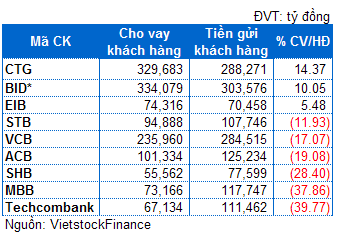

Cho vay và huy động tăng

Hầu hết các ngân hàng đều có được sự tăng trưởng cho vay và huy động khách hàng so với năm trước. Đối với tiền gửi của khách hàng, tỷ lệ tăng trưởng huy động của các ngân hàng đều trên 25%, riêng CTG chót bảng với 12%. Tỷ lệ tăng trưởng của SHB vượt xa các ngân hàng khác khi đạt 123% nhờ hợp nhất với các khoản tiền gửi của HBB khi sáp nhập với ngân hàng này. STB cũng đạt tỷ lệ tăng trưởng huy động ấn tượng với 43%, đạt 107,746 tỷ đồng.

Mức tăng trưởng cho vay khách hàng của các ngân hàng đều thấp hơn so với tỷ lệ huy động. Đạt tỷ lệ cao nhất vẫn là SHB 93%, MBB đạt tỷ lệ tăng trưởng 26%. EIB dường như dậm chân tại chỗ khi tăng trưởng cho vay 0.37%.

Riêng ACB, cả hai hoạt động cho vay và huy động đều giảm so với năm trước, trong đó, huy động tiền gửi giảm đến 12% xuống còn 125,234 tỷ đồng.

Chiếm tỷ lệ cho vay trên huy động tiền gửi cao nhất là các ngân hàng CTG, BIDV và EIB ở mức trên 100%. Tỷ lệ thấp nhất thuộc về MBB và Techcombank với khoảng 60%, đây cũng là hai ngân hàng có mức độ phụ thuộc vào hoạt động cho vay thấp hơn nhiều ngân hàng khác với lĩnh vực dịch vụ chiếm 10% tổng lợi nhuận thu về.

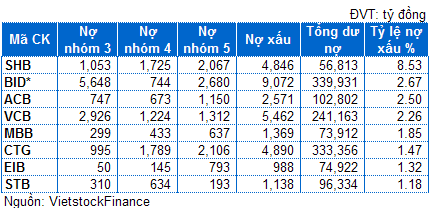

Nợ xấu, nợ có khả năng mất vốn nhảy vọt

Nợ xấu tăng cao là vấn đề có thể dễ dàng nhận thấy đối với hoạt động của ngân hàng trong năm 2012 khi khắp các mặt báo thời gian qua luôn nhắc đến bài toán giải quyết vấn đề nợ xấu trong hệ thống ngân hàng. Nợ xấu tăng mạnh nhất trong năm 2012 là SHB, tăng từ 2.23% lên 8.53%, ACB cũng tăng mạnh từ 0.87% lên 2.5%; trong đó nợ có khả năng mất vốn của hai ngân hàng chiếm gần phân nửa theo công bố của hai ngân hàng.

Hai ông lớn BIDV và VCB có tỷ lệ nợ xấu ở mức 2.67% và 2.26%. BIDV cũng là ngân hàng có nợ xấu lớn nhất trong các ngân hàng với hơn 9,000 tỷ đồng, nợ có khả năng mất vốn chiếm đến 2,680 tỷ đồng.

Tỷ lệ nợ xấu các ngân hàng trong năm 2012

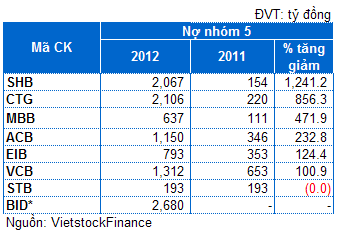

Đặc biệt, nợ có khả năng mất vốn chiếm tỷ trọng cao và cũng tăng mạnh ở các ngân hàng. Sau khi hợp nhất với HBB, nợ nhóm 5 của SHB tăng mạnh hơn 1,900 tỷ đồng lên hơn 2,000 tỷ đồng; nợ có khả năng mất vốn của ACB và CTG cũng tăng đột biến cao gấp 3 lần và 9 lần so với cuối năm 2011.

Tăng trưởng nợ có khả năng mất vốn trong năm 2012

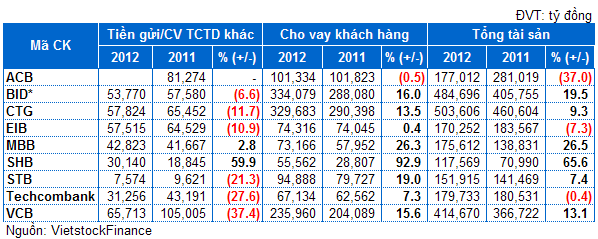

Xuất hiện 3 ngân hàng giảm tổng tài sản

Tổng tài sản của các ngân hàng tính đến cuối năm 2012 hầu hết vẫn tăng so với thời điểm cuối năm 2011. Riêng tổng tài sản của ACB, EIB và Techcombank bị sụt giảm. Trong đó, ACB giảm đến 37% tổng tài sản do lượng tiền gửi giảm đột biến 21% xuống còn gần 139,000 tỷ đồng, bên cạnh đó là sự giảm sút từ hoạt động phát hành giấy tờ có giá và các khoản phải trả khác.

Trong năm 2012, NHNN đã siết chặt hơn các quy định về hoạt động liên ngân hàng, do đó đã ảnh hưởng đến lượng tiền gửi của các TCTD khác. Đây cũng là nguyên nhân gây sụt giảm tài sản tại một số ngân hàng trên. Cụ thể, mặc dù tiền gửi khách hàng tại EIB có sự tăng trưởng 31% nhưng lượng tiền gửi và vay các TCTD khác lại giảm mạnh hơn 13,800 tỷ xuống còn hơn 58,000 tỷ đồng. Bên cạnh đó, tổng tài sản tại Techcombank giảm nhẹ so với cuối năm trước cũng với nguyên nhân do lượng tiền gửi và vay các TCTD khác giảm gần 10,000 tỷ xuống còn hơn 39,000 tỷ đồng.

-------------------------------------------------------------------------------

BID*: Kết quả kinh doanh năm 2012 tính từ tháng 05-12/2012.

Đan Thanh (Vietstock)

Ffn