Tại sao VI Fund III bất ngờ rút lui khỏi DCL?

Tại sao VI Fund III bất ngờ rút lui khỏi DCL?

Chỉ sau 13 ngày kể từ khi CTCP Dược phẩm Cửu Long (HOSE: DCL) công bố Nghị quyết HĐQT về danh tính 2 nhà đầu tư chiến lược mua 5 triệu cp phát hành riêng lẻ, một Nghị quyết mới đã được công bố với sự rút lui bất ngờ từ phía VI (Vietnam Investments) Fund III, LP. Trước đó, quỹ này đã đăng ký mua 4 triệu cp của DCL.

Ngày 26/08, HĐQT CTCP Dược phẩm Cửu Long (HOSE: DCL) đã công bố Nghị quyết triển khai tăng vốn đợt 3 bằng cách phát hành cho nhà đầu tư chiến lược. Theo đó, DCL sẽ phát hành 5 triệu cp với giá 27,500 đồng/cp, trong quý 3/2015. Hai nhà đầu tư chiến lược được DCL lựa chọn là CTCP Đầu tư F.I.T (HOSE: FIT) sẽ mua 1 triệu cp và VI (Vietnam Investments) Fund III, L.P sẽ mua 4 triệu cp.

Tuy nhiên, chỉ hơn 10 ngày sau đó, ngày 07/09, CTCP Dược phẩm Cửu Long (HOSE: DCL) đã công bố Nghị quyết mới việc điều chỉnh danh sách đối tượng được chào bán trong đợt chào bán 5 triệu cp riêng lẻ để tăng vốn. Trong đợt điều chỉnh này, DCL cho biết sẽ phát hành hơn 4.4 triệu cp cho CTCP Đầu tư F.I.T (HOSE: FIT) và nhà đầu tư Phạm Thị Bích Đào với 583,100 cp. VI Fund III bất ngờ biến mất khỏi danh sách!

|

Diễn biến giá cổ phiếu DCL một năm gần đây

Kể từ khi đạt đỉnh cuối năm 2014 – đầu năm 2015 gần 40,000 đồng/cp, cũng trùng với thời điểm FIT xuất hiện tại DCL, giá cổ phiếu của công ty này đã giảm không phanh về mức loanh quanh 25,000 đồng/cp.

|

VI Fund III quyết định rút lui…vì Nghị định 60?

* Toàn văn Nghị định số 60/2015/NĐ-CP về chứng khoán

Quay trở lại với câu chuyện của DCL việc “chùn chân” của VI Fund III có thể xuất phát từ thực trạng thị giá cổ phiếu của DCL trong thời gian gần đây. Hiện tại, giá cổ phiếu DCL đang nằm trong đà giảm mạnh kể từ mức đỉnh gần 40,000 đồng/cp tại thời điểm cuối năm 2014.

Thậm chí, so với mức giá chào bán 27,500 đồng/cp cho cổ đông chiến lược, mức giá đóng cửa những phiên giao dịch gần đây của DCL chỉ loanh quanh từ 26,000 – 27,000 đồng/cp. Thay vì mua với tư cách nhà đầu tư chiến lược, việc gom cổ phiếu trên sàn sẽ có lợi hơn nhiều. Cần lưu ý rằng, số cổ phiếu “trôi nổi” của DCL trước đợt chào bán riêng lẻ là hơn 4.1 triệu cp, tương đương 40.8% (theo BCTC soát xét bán niên).

Mặc dù vậy, cũng có thể, với vị thế của một quỹ đầu tư dạng Buyout, việc chấp nhận thua thiệt một vài “line” để trở thành cổ đông lớn không phải điều khó hiểu. Bởi, định hướng của VI Group là đồng hành cùng doanh nghiệp nhằm gia tăng giá trị khoản đầu tư thay vì tìm kiếm lợi nhuận theo hướng lướt sóng. Việc rút khỏi DCL một cách bất ngờ có thể xuất phát từ lý do khác.

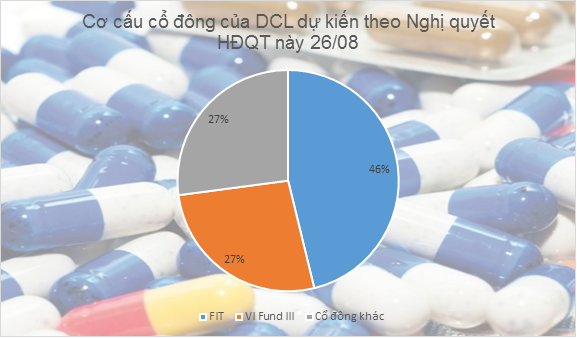

Tại thời điểm 30/06/2015 theo như BCTC soát xét bán niên, DCL hiện có 10,059,480 cp đang lưu hành. Với đợt chào bán riêng lẻ thêm 5 triệu cp như Nghị quyết HĐQT, dự kiến sau khi chào bán thành công VI Fund III sẽ nắm giữ 26.7%, FIT nắm giữ 46.2% và cổ đông khác là 27.1% vốn của DCL.

Có thể việc nhận thấy quyết định trở thành cổ đông lớn của VI Fund III chỉ mang lại một tỷ lệ khá khiêm tốn so với tỷ lệ nắm giữ của cổ đông lớn nhất – FIT, bên cạnh đó, số lượng cổ phiếu trôi nổi lớn có thể khiến VI Fund III lo lắng về vị thế của mình nếu cơ cấu cổ đông của DCL xuất hiện thêm những nhân tố mới.

Nguồn: Tổng hợp

|

Lý giải cho câu chuyện rút đầu tư của VI Fund III, ông Nguyễn Văn Sang – Chủ tịch HĐQT DCL cho rằng, thực chất vụ việc này xuất phát từ Nghị định 60 mới có hiệu lực từ 1/9.

Ông Sang cho biết: “Trước đó, VI Fund III đã đàm phán với DCL để mua toàn bộ 5 triệu cp từ đợt phát hành chứ không chỉ 4 triệu theo như Nghị quyết HĐQT 26/08. Tuy nhiên, mặc dù Nghị định 60 đã có hiệu lực, nhưng các doanh nghiệp thuộc nhóm doanh nghiệp có ngành nghề kinh doanh nằm trong 200 ngành nghề kinh doanh có điều kiện của Luật Đầu tư vẫn còn phải chờ danh mục hướng dẫn nới room đối với nhóm ngành nghề này. Việc một quỹ nước ngoài như VI Fund III nắm giữ trên 10% đối với DCL – một doanh nghiệp trong lĩnh vực dược là điều chưa thể chắc chắn. Vướng mắc đó khiến hồ sơ phát hành của DCL không được UBCKNN thông qua”.

Theo ông Sang, đây là lý do chính khiến VI Fund III phải rút lui trong đợt phát hành riêng lẻ của DCL.

Liên quan đến việc FIT sẽ là người “thế chân” VI Fund III tại đợt phát hành này, ông Bùi Xuân Trung – Phó TGĐ phụ trách đầu tư của FIT chia sẻ: “Việc FIT quyết định mua 4.4 triệu cp trong đợt phát hành riêng lẻ của DCL là do đây là đợt phát hành quan trọng với mục đích mở rộng hoạt động kinh doanh. Việc VI Fund III không được tham gia vào phút chót có thể khiến đợt phát hành không thể thành công và DCL không huy động được lượng vốn cần thiết. Do vậy, FIT quyết định sẽ tăng lượng cp đăng ký mua để đảm bảo cho đợt phát hành của DCL”.

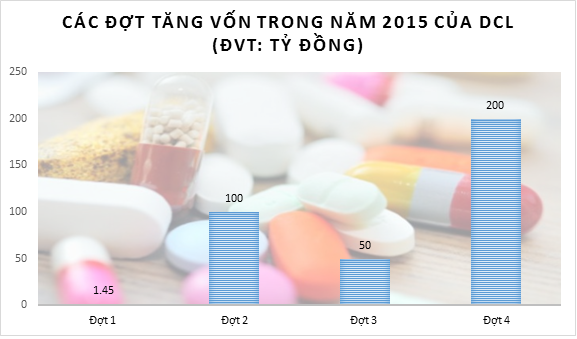

Được biết, đợt phát hành riêng lẻ 5 triệu cp này là đợt phát hành thứ ba trong năm 2015 của DCL. Trước đó, tại ĐHĐCĐ thường niên 2015, cổ đông đã thông qua việc phát hành hơn 35 triệu cổ phiếu qua 4 đợt trong năm 2015 để tăng vốn điều lệ lên hơn 460 tỷ đồng, gấp gần 5 lần so với thời điểm đầu năm.

Việc phát hành được DCL cũng được thực hiện một cách rốt ráo khi Nghị quyết HĐQT về phương án chào án riêng lẻ 5 triệu cp của đợt 3 đưa ra cũng trùng với thời điểm đăng ký mua và nộp tiền đối với nhà đầu tư trong đợt phát hành thứ 2/2015, khối lượng 10 triệu cp.

Thông qua việc phát hành hơn 35 triệu cổ phiếu qua 4 đợt trong năm 2015 để tăng vốn điều lệ lên hơn 450 tỷ đồng, gấp gần 5 lần so với thời điểm đầu năm.

|

VI Fund III là ai?

Theo những thông tin có thể tìm hiểu được, VI Fund III là quỹ đầu tư thuộc công ty quản lý quỹ Vietnam Investments Group (VI Group) – một công ty quản lý quỹ của Anh. Đây là quỹ đầu tư thứ 3 thuộc sự quản lý của VI Group sau khi VI Fund I và VI Fund II.

VI Fund III có quy mô là 275 triệu USD, đầu tư chính vào thị trường của các quốc gia mới nổi thuộc khu vực châu Á, trong đó nhóm cổ phiếu trọng tâm là các cổ phiếu của nhóm doanh nghiệp có quy mô vốn hóa vừa (Midcap). Loại hình đầu tư của quỹ này là Buyout Fund, có nghĩa là quỹ sẽ thực hiện đầu tư vào doanh nghiệp để nắm một tỷ lệ chi phối có thể đưa ra các quyết định kinh doanh từ đó tham gia vào hoạt động của công ty đầu tư nhằm gia tăng lợi ích cho công ty, cũng như giá trị của cổ phiếu, từ đó gia tăng giá trị của khoản đầu tư.

Điều này cũng khá tương đồng so với chiến lược đầu tư của VI Group là: “Góp vốn vào giai đoạn sớm, giai đoạn mở rộng kinh doanh của các công ty đầu ngành và làm việc với ban điều hành nhằm mục tiêu nâng cao doanh thu, gia tăng mức sinh lời và cải thiện hoạt động kinh doanh, thông qua đó tạo ra giá trị cho cổ đông. VI Group tìm cách tạo thêm giá trị cho các công ty góp vốn thông qua việc hỗ trợ các công ty hoạch định chiến lược,tuyển dụng, sản xuất kinh doanh, kết nối với các đối tác quốc tế cùng tham tham gia đầu tư, tiến hành cấu trúc tài chính và hợp nhất doanh nghiệp trong ngành”.

Hai quỹ đầu tư tiền nhiệm là VI Fund I và VI Fund II đã từng tham gia đầu tư vào các doanh nghiệp lớn như: CTCP Du lịch Thiên Minh, Tổng CTCP Công nghệ năng lượng mới Dầu khí – PV EIC, VNDirect, CTCP Vinafco (VFC), Nam Long Group…

Trong đó, VI Fund II từng trở thành hiện tượng khi cho CTCP Đại lý Liên hiệp Vận chuyển (HOSE: GMD) vay tới 40 triệu USD năm 2012 thông qua hợp đồng vay chuyển đổi, hiện tại giá trị của khoản vay này trên BCTC của GMD là 871.8 tỷ đồng. Ông Phan Thanh Lộc – Giám đốc điều hành của quỹ VI Fund II hiện cũng là thành viên HĐQT của GMD, mặc dù VI Fund gần như không nắm cổ phiếu của GMD.

Đăng Tùng