Nỗi ám ảnh mang tên “nợ xấu”

Nỗi ám ảnh mang tên “nợ xấu”

“Mô típ” từ năm 2010 đến nay cho thấy tỷ lệ nợ xấu báo cáo thường thấp vào cuối năm do chu kỳ tín dụng của các ngân hàng chủ yếu dồn vào thời điểm này. Nhưng lối mòn quá khứ dường như đang bị đảo ngược khi kết thúc quý 3, hơn quá nửa trong tổng số 16 ngân hàng thống kê có tỷ lệ nợ xấu gia tăng so với đầu năm kéo theo trích lập dự phòng rủi ro ở mức cao.

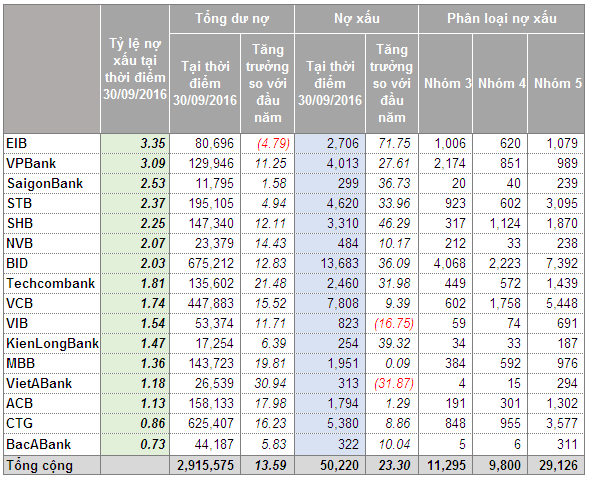

Tính tới thời điểm hiện tại, 16 nhà băng đang “ôm” hơn 50,220 tỷ đồng nợ xấu, tăng 23% so với thời điểm cuối năm 2015, trong đó nợ có khả năng mất vốn chiếm hơn phân nửa khi ghi nhận hơn 29,000 tỷ đồng.

|

Chất lượng nợ vay các ngân hàng tại thời điểm 30/09/2016

Đvt: Tỷ đồng, %

* Nhóm 3 - Nợ dưới tiêu chuẩn, Nhóm 4 - Nợ nghi ngờ, Nhóm 5 - Nợ có khả năng mất vốn

* Tổng nợ xấu bằng tổng nợ từ nhóm 3 – 5 trong phần phân loại nợ trên BCTC hợp nhất quý 3/2016

* Tỷ lệ nợ xấu bằng Tổng nợ xấu trên Tổng dư nợ tại thời điểm 30/09/2016

* Nguồn: BCTC Hợp nhất quý 3/2016, BCTC Hợp nhất Kiểm toán năm 2015

|

Những cái tên đầu bảng về nợ xấu

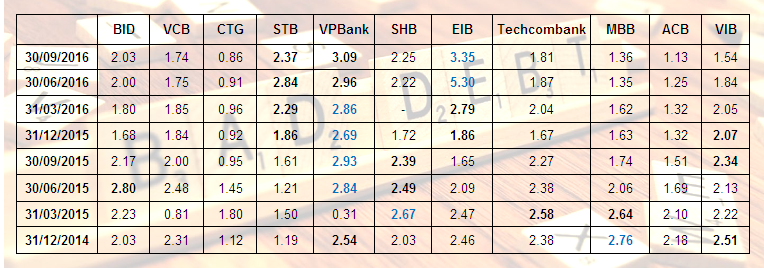

Sau khi kết thúc quý 2 với tỷ lệ nợ xấu nhảy vọt lên 5.3% trên tổng dư nợ, Eximbank (HOSE: EIB) tiếp tục là cái tên đầu bảng tại thời điểm cuối quý 3 khi ôm hơn 2,700 tỷ đồng nợ xấu, tương đương tỷ lệ 3.35%. Trong đó, nợ có khả năng mất vốn vẫn ở ngưỡng “nguy hiểm” ghi nhận hơn 1,079 tỷ đồng, chiếm 40% tổng nợ xấu và tăng 35% so với thời điểm đầu năm; nợ dưới tiêu chuẩn tăng gấp 5.5 lần lên 1,066 tỷ đồng. Lũy kế 9 tháng đầu năm, chi phí dự phòng rủi ro tín dụng của Eximbank tăng 85% so với cùng kỳ năm trước lên 923 tỷ đồng kéo lợi nhuận sau thuế giảm mạnh 70% xuống 159 tỷ đồng.

Trước khi bị Eximbank soán ngôi 2 quý gần đây, VPBank luôn là ngân hàng nắm giữ vị trí quán quân về tỷ lệ nợ xấu trong hệ thống kể từ năm 2012 đến nay. Kết thúc quý 3, mặc dù nhà băng này cho biết tăng trưởng tín dụng nóng đã “hạ tốc” tuy nhiên nợ xấu vẫn ở mức cao khi tăng từ 2.69% dư nợ hồi đầu năm lên mức 3.09%, trong đó tỷ lệ nợ xấu của riêng Ngân hàng là 2.35% và Công ty tài chính TNHH MTV Ngân hàng Việt Nam Thịnh Vượng - FE Credit (VPBFC) là 5.69%. Tổng quy mô nợ xấu hơn 4,013 tỷ đồng, tăng 27% so với cùng kỳ năm trước; chủ yếu là nợ nhóm 3, tăng gấp đôi lên 2,174 tỷ đồng, chiếm 54% tổng số nợ xấu.

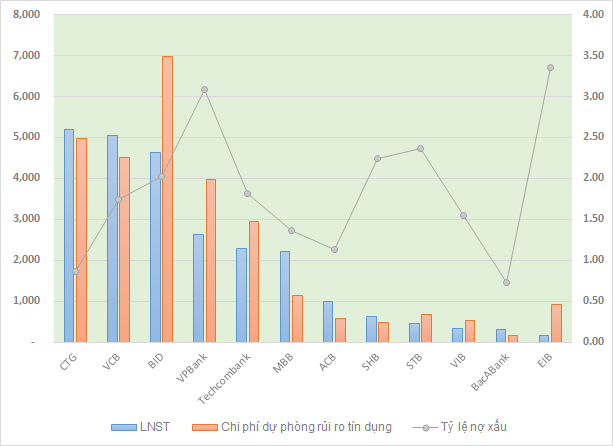

Gánh nặng dự phòng của ngân hàng này cũng đáng lưu ý, cụ thể VPBank đã dùng 3,960 tỷ đồng trích lập dự phòng rủi ro sau 9 tháng, tăng 61% so với cùng kỳ và bào mòn nửa già lợi nhuận thuần của ngân hàng. Với lãi ròng ghi nhận hơn 2,600 tỷ đồng, dẫn đầu khối ngân hàng thương mại cổ phần sau 9 tháng đầu năm và sắp cán đích mục tiêu lợi nhuận cả năm, tuy nhiên đằng sau bước vươn mình mạnh mẽ đó là “khối u” nợ xấu vẫn chưa được cắt bỏ tại ngân hàng này.

|

Tương quan giữa tỷ lệ nợ xấu, chi phí dự phòng rủi ro tín dụng và LNST của một số ngân hàng 9 tháng đầu năm 2016

Đvt: Tỷ đồng, %

|

Trong khi đó, sau hơn 1 năm nhận sáp nhập Southern Bank từ đầu tháng 10/2015, Sacombank (HOSE: STB) đồng thời cũng sáp nhập luôn lượng nợ xấu khổng lồ từ ngân hàng này. Tính đến hết ngày 30/09/2016, nợ xấu trên sổ sách của Sacombank đang ở mức 4,620 tỷ đồng, chiếm 2.37% tổng dư nợ tín dụng; nợ có khả năng mất vốn lên tới hơn 3,095 tỷ đồng.

Nợ xấu từ Southern Bank không chỉ làm giảm hiệu quả kinh doanh tín dụng, qua đó giảm lợi nhuận của Sacombank, mà còn trực tiếp ảnh hưởng đến lợi nhuận thông qua việc Sacombank phải tăng trích lập dự phòng. 9 tháng đầu năm 2016, tỷ lệ trích lập dự phòng trên lợi nhuận thuần của Sacombank ở mức 55% (cùng kỳ năm trước là 32%); lãi ròng sau thuế chỉ còn gần 460 tỷ đồng.

Với SHB, ngân hàng này cho biết 9 tháng đầu năm tín dụng tăng trưởng ổn định, lãi ròng đạt 628 tỷ đồng. Thế nhưng tỷ lệ nợ xấu lại tăng mạnh từ mức 1.72% đầu năm lên mức 2.25% cuối tháng 9/2016; còn tổng giá trị nợ xấu tăng 46% lên 3,310 tỷ đồng. Ngoài nợ xấu, nợ quá hạn của SHB cũng tăng mạnh từ 3.19% lên 3.89%, tương đương tăng hơn 1,500 tỷ đồng sau 9 tháng đầu năm; hứa hẹn tăng khối lượng nợ xấu nếu nhóm nợ này không được thu hồi hoặc gia hạn, chưa kể lượng nợ xấu hiện nay lại đang tập trung chính vào nợ nhóm 4 và nhóm 5.

Nợ xấu tăng lên làm chi phí trích lập dự phòng rủi ro tín dụng của SHB cũng tăng cao, lũy kế 9 tháng dự phòng rủi ro tín dụng ở mức 482 tỷ đồng, tăng 25% so với cùng kỳ; riêng quý 3 là 244 tỷ đồng, tăng 76%. Tuy vậy, SHB cho biết đã thực hiện trích lập dự phòng rủi ro gần 2,600 tỷ đồng và thu hồi được hơn 1,520 tỷ đồng nợ xấu sau 9 tháng đầu năm.

Nợ xấu tăng mạnh trong năm 2016 của “ông lớn” BIDV (HOSE: BID) cũng gây khá nhiều ồn ào thời gian qua. Sau 9 tháng đầu năm, quy mô nợ xấu của BIDV đã tăng 36% lên 13,682 tỷ đồng – đứng đầu hệ thống về con số tuyệt đối, chiếm 2.03% tổng dư nợ cho vay. Trong đó, nợ có khả năng mất vốn hơn 7,392 tỷ đồng, tăng 42% so với cuối năm trước và chiếm hơn một nửa tổng nợ xấu của nhà băng này. BIDV cũng trích lập dự phòng hơn 4,000 tỷ đồng cho nợ đã bán sang VAMC khoảng 20,500 tỷ đồng.

Chi phí dự phòng rủi ro tín dụng theo đó cũng tăng mạnh, tính chung 9 tháng đầu năm thì BIDV đã phải trích lập 6,972 tỷ đồng, tăng 80% và “ngốn” phân nửa lợi nhuận thuần của ngân hàng.

Hai ông lớn còn lại trong hệ thống là Vietcombank (HOSE: VCB) và VietinBank (HOSE: CTG) có quy mô nợ xấu đứng trong top 3 cùng BIDV, cùng tăng 9% lên lần lượt 7,807 tỷ đồng và 5,380 tỷ đồng. Tuy nhiên, tổng dư nợ tăng với tỷ lệ cao hơn giúp tỷ lệ nợ xấu của 2 nhà băng này giảm nhẹ so với đầu năm, Vietcombank giảm còn 1.74% so với mức 1.84%, của VietinBank giảm từ 0.92% xuống 0.86%. Điểm đáng lưu ý, nợ xấu của cả hai nhà băng đều tập trung chính ở nhóm 5 – nợ có khả năng mất vốn.

|

Tỷ lệ nợ xấu tại một số ngân hàng từ cuối năm 2014 đến cuối quý 3/2016

|

228 ngàn tỷ đồng tài sản xấu đang nằm chờ xử lý

Theo Báo cáo đánh giá tổng quan thị trường tài chính 2016 do Ủy ban Giám sát tài chính quốc gia công bố ngày 10/11 mới đây, khoảng 95,000 tỷ đồng nợ xấu năm 2016 đã được xử lý. Trong số đó, bán nợ cho VAMC chiếm 21%, xử lý bằng nguồn dự phòng rủi ro chiếm 26.6%, thu hồi nợ từ khách hàng và bán tài sản đảm bảo chiếm 52.4%.

Tuy nhiên, Ủy ban Giám sát tài chính Quốc gia cũng cho biết, việc xử lý nợ xấu đã mua từ các tổ chức tín dụng của VAMC chậm và chưa triệt để, kết quả thu hồi nợ thấp, có 228,000 tỷ đồng tài sản xấu vẫn đang nằm chờ xử lý.

Do đó, các tổ chức tín dụng vẫn là người chịu trách nhiệm chính xử lý nợ xấu nhưng năng lực tài chính đang bị bào mòn do phải trích lập dự phòng rủi ro (chi phí dự phòng rủi ro chiếm 65% lợi nhuận trước trích lập dự phòng rủi ro). Các nguồn lực khác như nhận cấn trừ nợ, xiết nợ, hoán đổi nợ xấu thành vốn góp đang bị hạn chế do quy định pháp lý.

Ngoài ra, thực trạng xử lý tài sản bảo đảm còn nhiều vướng mắc do vấn đề hồ sơ pháp lý chưa rõ ràng, các văn bản quy phạm về xử lý tài sản bảo đảm còn chưa đầy đủ, các tổ chức tín dụng có tài sản thế chấp nhưng không thể tự thu hồi và phát mại tài sản do những tranh chấp pháp lý về quyền sở hữu, quyền tài sản, quyền chuyển đổi sở hữu,... và cơ chế xử lý tố tụng qua tòa án còn chậm, mặc dù văn bản pháp luật có hiệu lực nhưng chậm triển khai và sự bất hợp tác của khách hàng trong việc xử lý tài sản bảo đảm.

|

Tại hội thảo về những vướng mắc trong xử lý nợ xấu cuối tháng 10 vừa qua, ông Nguyễn Quốc Hùng, Chủ tịch Hội đồng Thành viên Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC) cho biết tính đến tháng 8/2016, nợ xấu của toàn hệ thống là 147,000 tỷ đồng, chiếm 2.66% tổng dư nợ. Nếu tính cả nợ xấu tổ chức tín dụng bán cho VAMC sau khi thu hồi nợ và xử lý rủi ro là 186,000 tỷ đồng thì tỷ lệ nợ xấu đến tháng 8/2016 là 5.84%. Tính từ cuối năm 2012 đến tháng 8/2016, toàn hệ thống các tổ chức tín dụng đã xử lý được 548.5 ngàn tỷ đồng nợ xấu; trong đó phần bán cho VAMC là 220 ngàn tỷ đồng, chiếm 40.14%; các tổ chức tín dụng tự xử lý 328 ngàn tỷ đồng, chiếm tỷ trọng 59.8%. Trong tổng lượng nợ xấu đã xử lý thực chất 328 ngàn tỷ đồng đó, chiếm lớn nhất là 141,886 tỷ đồng do các tổ chức tín dụng sử dụng nguồn lực dự phòng rủi ro; 108,755 tỷ đồng là thu được nợ từ khách hàng; bán nợ cho các tổ chức cá nhân khác là 16,356 tỷ đồng; các hình thức khác là 45,028 tỷ đồng. |