Làm sao để các doanh nghiệp vừa và nhỏ tiếp cận vốn không cần thế chấp?

Làm sao để các doanh nghiệp vừa và nhỏ tiếp cận vốn không cần thế chấp?

Tình trạng thiếu vốn đang là một trong những khó khăn tài chính lớn nhất đối với các doanh nghiệp vừa và nhỏ (SMEs) tại Việt Nam hiện nay.

Đây là nhận định của TS. Nguyễn Hải An – Giám đốc Trung Tâm Ươm tạo Doanh nghiệp Nông nghiệp công nghệ cao tại Ngày hội Kết nối Doanh nghiệp do Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) phối hợp cùng Phòng Thương mại và Công nghiệp Việt Nam (VCCI) tổ chức ngày 15/07 vừa qua.

Vì sao doanh nghiệp SMEs khó tiếp cận vốn ngân hàng?

Vốn là một trong những nhân tố quyết định đến sự sống còn của doanh nghiệp. Doanh nghiệp sẽ hoạt động không hiệu quả, không chủ động, khó đổi mới nếu tiềm lực tài chính hạn hẹp.

Tuy nhiên, ở các doanh nghiệp vừa và nhỏ tình trạng thiếu vốn đang là một trong những khó khăn tài chính lớn nhất. Thực trạng hiện nay là nguồn lực tài chính của các doanh nghiệp Việt Nam khá nhỏ, yếu và bị động.

Ông An đánh giá, việc tiếp cận nguồn vốn hạn chế gây ra tình trạng phổ biến là các doanh nghiệp chiếm dụng vốn lẫn nhau, làm lây nhiễm rủi ro giữa các doanh nghiệp.

Tính đến hết năm 2016, Việt Nam có khoảng 600,000 doanh nghiệp. Trong đó 95% là doanh nghiệp vừa và nhỏ với doanh thu dưới 100 tỷ đồng, số lượng doanh nghiệp có doanh thu dưới 20 tỷ đồng chiếm trên 70% tổng số doanh nghiệp vừa và nhỏ.

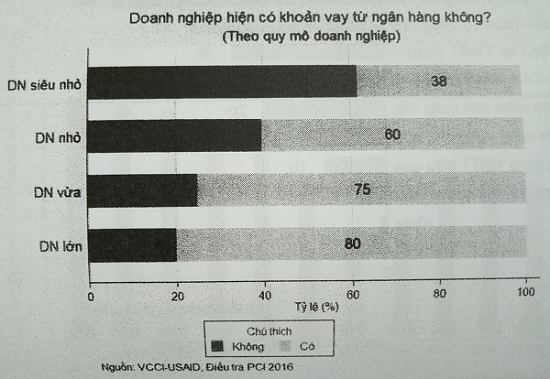

Theo thống kê từ một cuộc điều tra của VCCI trong năm 2016, có đến gần 60% số doanh nghiệp siêu nhỏ không tiếp cận vốn từ ngân hàng và cũng có khoảng 35-40% các doanh nghiệp vừa và nhỏ không có khoản vay vốn tại ngân hàng.

Chia sẻ tại Ngày hội Kết nối Doanh nghiệp, đa số các đại diện từ các doanh nghiệp SMEs tham dự cho biết họ không thể tiếp cận nguồn vốn ngân hàng bởi các lý do sau:

- Số năm thành lập ngắn

- Thiếu tài sản đảm bảo bảo hoặc tài sản đảm bảo được định giá không đúng mong đợi

- Báo cáo tài chính, báo cáo thuế và hệ thống sổ sách chưa chuẩn, chưa đầy đủ,…

- Thủ tục tại ngân hàng phức tạp, thời gian phê duyệt kéo dài; chưa nhiều ngân hàng sẵn sàng hỗ trợ, có sự khác biệt trong chính sách giữa các chi nhánh cùng một ngân hàng,…

- Khó tiếp cận thông tin với các doanh nghiệp ở các tỉnh, huyện không phải thành phố lớn

Giải pháp vốn không cần thế chấp

Theo ông Nguyễn Khánh Trình – CEO của Clever Ads (đối tác của Google tại Việt Nam), giải pháp đầu tiên mà các doanh nghiệp SMEs có thể sử dụng là huy động vốn từ bên ngoài, nhất là từ các quỹ đầu tư. Đây là nguồn vốn lớn và không phải lo lắng về việc trả lãi suất như đối với vốn vay ngân hàng.

Tuy nhiên, để huy động được nguồn lực này đòi hỏi các doanh nghiệp SMEs phải chứng minh được dự án và triển vọng tốt, đồng thời phải quảng bá được thương hiệu.

Một trong những thách thức đối các doanh nghiệp SMEs là khó khăn về vốn, huy động vốn, tiếp cận các nguồn cho vay vốn dấn đến việc phải ưu tiên cho các hạng mục khác (nhân sự, cơ sở vật chất,…) mà không chú trọng hoặc đầu tư vào xây dựng thương hiệu. Bên cạnh đó, các doanh nghiệp SMEs cũng chưa có thói quan sử dụng các dịch vụ tư vấn về thương hiệu, sử dụng marketing để quảng bá thương hiệu.

Giải pháp thứ hai mà ông Đào Gia Hưng – Phó Giám đốc khối SME của VPBank chia sẻ với các doanh nghiệp là sử dụng gói vay doanh nghiệp không tài sản thế chấp. Đây là gói vay mà VPBank cấp tín dụng cho các doanh nghiệp nhỏ và siêu nhỏ chỉ dựa trên tín chấp, cấp tín dụng không tài sản đảm bảo cho doanh nghiệp có thời gian hoạt động dưới 1 năm (với điều kiện đi lên từ Hộ kinh doanh).

Theo ông Hưng, điểm mạnh của giải pháp này là VPBank đã chuẩn hóa bộ điều kiện cấp tín dụng để rút ngắn thời gian giải ngân cho khách hàng, phê duyệt căn cứ vào tình hình thực tế kinh doanh của doanh nghiệp hơn là vào hệ thống sổ sách, đa dạng hóa các hình thức cho vay bao gồm cả thấu chi và thẻ tín dụng doanh nghiệp (VPBiz).

Các doanh nghiệp đủ điều kiện có thể vay bằng tiền VND hoặc USD. Thời hạn cho vay với hình thức cho vay theo hạn mức tối đa 12 tháng, cho vay theo món tối đa 36 tháng. Doanh nghiệp sẽ trả nợ gốc và lãi định kỳ hàng tháng.

Trước những quan ngại về tính rủi ro khi đẩy mạnh cho vay đối tượng doanh nghiệp nhỏ, ông Hưng cho biết, trong những năm qua, khi triển khai sản phẩm này, tỷ lệ rủi ro đều trong phạm vi kiểm soát, mỗi tháng số lượng doanh nghiệp SME tăng hơn 1,000 khách hàng. Bên cạnh đó, chính sách xây dựng của sản phẩm này của Ngân hàng đang đi đúng hướng và nhận được sự ủng hộ của Chính phủ./.

(2)_232715.png)