Lãi suất liên ngân hàng có xu hướng giảm

Lãi suất liên ngân hàng có xu hướng giảm

Theo bản tin trái phiếu tuần số 34 (04/09 - 08/09) của CTCP Chứng khoán Bảo Việt (BVS), lãi suất liên ngân hàng tuần qua có xu hướng giảm nhẹ đối với loại kỳ hạn 1 tuần. Trong khi đó, hoạt động thị trường mở (OMO) trầm lắng khi không có hoạt động bơm mới, cũng như không có lượng đáo hạn qua kênh này.

Cụ thể, lãi suất trung bình kỳ hạn 1 tuần giảm 0.015% về mức 0.975%/năm. Trong khi đó, lãi suất trung bình kỳ hạn qua đêm tăng 0.05%, đạt mức 0.75%/năm, lãi suất trung bình kỳ hạn 2 tuần không đổi so với tuần trước đó, ở mức 1.25%/năm.

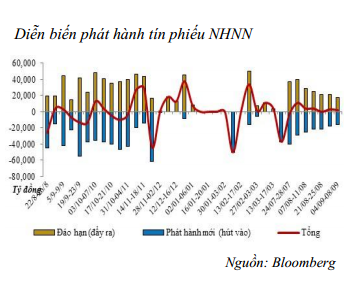

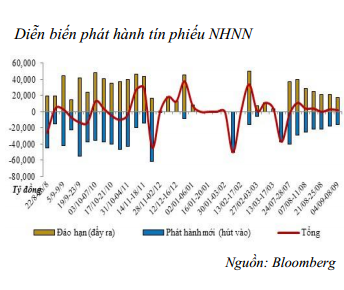

Tuần vừa qua, thị trường OMO khá trầm lắng khi không có hoạt động bơm mới, cũng như không có lượng đáo hạn qua kênh này. Trong khi đó, qua kênh tín phiếu, NHNN đã phát hành 16,000 tỷ đồng tín phiếu mới trong khi lượng vốn đáo hạn trong tuần là 17,999.8 tỷ đồng. Như vậy, NHNN đã bơm ròng 1,999.8 tỷ đồng qua kênh tín phiếu. Điều này cho thấy thanh khoản hệ thống tuần qua có phần bớt dư thừa hơn.

|

Tỷ giá giao dịch tại các NHTM có xu hướng giảm

Tuần qua, tỷ giá giao dịch trung bình tại các ngân hàng thương mại có xu hướng giảm nhẹ (5.58 đồng) so với tuần trước đó, về mức 22,725.75 VNĐ/USD. Trong khi đó, tỷ giá trung tâm giảm nhẹ (5 đồng), về mức 22,436 VNĐ/USD. Diễn biến đồng USD trên thị trường thế giới có xu hướng giảm mạnh trong tuần qua. Cụ thể, chỉ số USD Index giảm 0.61% so với 6 đồng tiền chủ chốt khác (EUR, JPY, GBP, CAD, SEK, CHF) xuống mức 91.66 điểm./.