Áp dụng Basel II có thể giảm 30-40% CAR của các ngân hàng, giải pháp nào cho hiệu quả tối ưu?

Áp dụng Basel II có thể giảm 30-40% CAR của các ngân hàng, giải pháp nào cho hiệu quả tối ưu?

Việc áp dụng nguyên tắc của Basel II có thể làm giảm 30-40% hệ số an toàn vốn (CAR) của các ngân hàng và phát sinh bài toán tăng vốn và giảm tài sản có rủi ro. Riêng với Ngân hàng TMCP Quân đội (MB, HOSE: MBB), lộ trình chuẩn bị cho Basel II đã được triển khai từ năm 2012 và đang tiếp tục thực hiện các giải pháp đến đầu 2021.

Ba trụ cột trong Basel II

|

Cuối năm 2016, Ngân hàng Nhà nước (NHNN) đã ban hành Thông tư 41/2016/TT-NHNN có nội dung hướng theo chuẩn SA Basel II với nhiều điểm thay đổi so với Thông tư 36/2014/TT-NHNN và Thông tư 06/2016/TT-NHNN trước đó. Thông tư này sẽ có hiệu lực thi hành từ ngày 01/01/2020 hoặc từng ngân hàng riêng có thể áp dụng sớm hơn khi đáp ứng tiêu chuẩn và đăng ký về NHNN.

Trao đổi về lộ trình áp dụng nguyên tắc của Basel II tại MBB, bà Phạm Thị Trung Hà – Phó Tổng giám đốc kiêm Phó ban chỉ đạo dự án Basel II tại MB cho biết, Ngân hàng đã bắt tay nghiên cứu và triển khai Basel II từ trước khi NHNN chính thức ban hành Thông tư 41.

Cụ thể, từ năm 2012, MBB đã thuê tư vấn để xây dựng khung quản trị rủi ro (QTRR) hoạt động và quy trình thực hiện ba công cụ rủi ro hoạt động (gồm thu thập cơ sở dữ liệu sự kiện tổn thất – LDC, công cụ tự đánh giá kiểm soát và rủi ro – RCSA và các chỉ số rủi ro chính – KRI).

Đến năm 2014, MBB đã thực hiện dự án phân tích khoảng cách và xây dựng lộ trình triển khai Basel II. Lộ trình này, bên cạnh việc tuân thủ yêu cầu của NHNN thì cũng xác định 25 cấu phần mà MBB cần chủ động thực hiện để ứng dụng trong công tác quản trị và kinh doanh. Trong đó một số cấu phần quan trọng như dự án xây dựng mô hình lượng hóa rủi ro tín dụng PD (Probability of Default: xác suất khách hàng vỡ nợ; xây dựng khung QTRR thị trường/thanh khoản/lãi suất trên sổ ngân hàng;…

Với tiến độ triển khai như hiện tại, chiếu theo tiêu chuẩn SA (Standardised Approach), MBB đã xây dựng khá đầy đủ hệ thống văn bản, chính sách, phần mềm để sẵn sàng áp dụng. Ngoài ra, MB cũng đang chuẩn bị kỹ các điều kiện để thực hiện tính vốn cho rủi ro tín dụng, rủi ro thị trường, rủi ro hoạt động theo phương pháp nâng cao; thực hiện quy trình đánh giá nội bộ mức đủ vốn (ICAAP) theo yêu cầu của Trụ cột 2 (đang được NHNN dự kiến ban hành Thông tư thay thế Thông tư 44/2011/TT-NHNN).

|

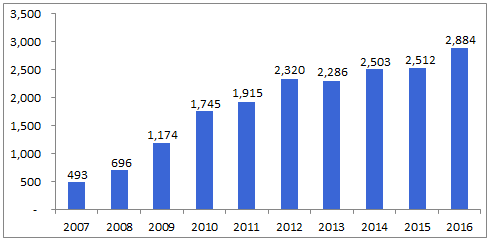

Lợi nhuận sau thuế qua các năm của MBB

ĐVT: tỷ đồng

Trong vòng 10 năm qua, lãi sau thuế của MBB theo xu hướng tăng từ gần 500 tỷ lên 2,900 tỷ đồng

|

Basel II có thể làm giảm CAR khoảng 30-40%

Nếu áp dụng Basel II, bà Phạm Thị Trung Hà cho biết sẽ tác động tới hoạt động của toàn ngân hàng theo cả khía cạnh định tính và định lượng.

Về mặt định tính, văn hóa rủi ro, cơ cấu tổ chức quản trị, khung chính sách, mô hình đo lường rủi ro của ngân hàng đều phải được điều chỉnh và kiện toàn. Điều này đòi hỏi sự tham gia sâu rộng của toàn ngân hàng, đồng thời cũng sẽ yêu cầu đầu tư một nguồn lực lớn, từ nhân sự, thời gian đến chi phí tài chính để thuê tư vấn, mua phần mềm. Đây chính là những khó khăn mà ngân hàng nào cũng phải đối mặt trong quá trình triển khai Basel II. Ngoài ra, vấn đề về dữ liệu chưa sạch, không được lưu trữ đầy đủ để có thể chiết xuất tự động cũng là một thách thức lớn khi các ngân hàng xây dựng các mô hình đo lường rủi ro, cũng như thiết lập hệ thống báo cáo quản trị phục vụ giám sát rủi ro và ra các quyết định kinh doanh cân bằng thu nhập – rủi ro.

Về mặt định lượng, áp dụng nguyên tắc của Basel II làm tăng đáng kể tài sản có rủi ro của ngân hàng (ngoài rủi ro tín dụng có hệ số rủi ro tăng mạnh, thì ngân hàng cũng phải tính vốn cho rủi ro hoạt động và rủi ro thị trường – trước đây chưa được yêu cầu trong Thông tư 36/2014/TT-NHNN), dẫn tới giảm hệ số CAR. Mức giảm là khác nhau giữa các ngân hàng, nhưng trung bình nằm ở khoảng 30 - 40% so với Thông tư 36. Điều này đặt ra cho các ngân hàng bài toán về tăng vốn và giảm tài sản có rủi ro thông qua tối ưu hóa danh mục.

Tuy nhiên, bà Phạm Thị Trung Hà chia sẻ vấn đề này đòi hỏi phải có thời gian và không dễ thực hiện trong một sớm một chiều. Tăng vốn thông qua huy động vốn cổ phần từ các cổ đông, phát hành công cụ nợ thứ cấp phải gắn liền với phương án sử dụng phần vốn tăng thêm như thế nào cho hiệu quả để đáp ứng được kỳ vọng về lợi nhuận của cổ đông, cũng như bù đắp được các chi phí trả lãi. Trong khi đó, việc tối ưu hóa danh mục sẽ đòi hỏi ngân hàng thay đổi hành vi kinh doanh, như lựa chọn khách hàng có hệ số rủi ro thấp, tăng cường giám sát sau giải ngân, định giá phù hợp với rủi ro, cấp và quản lý việc sử dụng hạn mức tín dụng,… Tất cả những việc này sẽ tác động tới mối quan hệ giữa ngân hàng và khách hàng. Khó khăn hơn là nếu chỉ một số ngân hàng áp dụng chuẩn mực này thì khách hàng vẫn có thể lựa chọn vay tại ngân hàng khác vì không phải đáp ứng nhiều yêu cầu về quản lý và giám sát khách hàng

Giải pháp tăng vốn và tối ưu hóa danh mục tài sản có

Đại diện MBB và đối tác Experian tại Lễ ký kết “Dự án cung cấp dịch vụ tư vấn phương pháp luận và triển khai phần mềm mô hình lượng hóa rủi ro tín dụng theo Basel.

|

Bà Phạm Thị Trung Hà cho biết MBB sẽ triển khai đồng thời cả hai giải pháp tăng vốn và tối ưu hóa danh mục tài sản có nhằm mang lại hiệu quả tối đa.

Theo đó, MBB đã xây dựng được lộ trình thực hiện các giải pháp tăng vốn (linh hoạt nhiều giải pháp như tăng vốn điều lệ, trả cổ tức bằng cổ phiếu, phát hành công cụ nợ thứ cấp dài hạn và từ nguồn lợi nhuận giữ lại) từ nay đến đầu năm 2020 phù hợp với chiến lược giai đoạn 2017 – 2021 của Ngân hàng.

Về phần sử dụng vốn, MBB từng bước tối ưu hóa danh mục tài sản có, tập trung vào những tài sản có hệ số rủi ro thấp, những tài sản mang lại lợi nhuận cao trong tương quan với mức độ rủi ro của tài sản đó. Trước mắt, MBB sử dụng kết quả tính toán theo Thông tư 41 để khoanh vùng và xem xét cơ hội giảm danh mục có giá trị tài sản có rủi ro lớn. Còn về dài hạn, MBB sẽ sử dụng kết quả tính vốn theo Thông tư 41 để phân bổ vốn cho các phân khúc kinh doanh trên nguyên tắc đo lường tỷ lệ sinh lời sau điều chỉnh rủi ro.

Bên cạnh các giải pháp tăng cường hệ số CA, để triển khai Basel II thành công, hiệu quả, mang lại lợi ích cho ngân hàng, MBB cũng đã từng bước hình thành những nhân sự chủ chốt có hiểu biết tốt về Basel II. Về đầu tư hệ thống công nghệ thông tin phục vụ Basel II, MBB triển khai theo hướng kết hợp với việc đáp ứng các mục đích quản trị và hỗ trợ kinh doanh (đầu tư phần mềm quản lý tài sản bảo đảm thì sẽ đáp ứng các mục đích về quản lý vấn đề định giá tài sản, tư vấn, báo cáo quản trị cùng với mục đích là nơi lưu trữ các thông tin cần thiết để xây dựng mô hình đo lường tỷ lệ tổn thất LGD – Loss Given Default)./.