“Bom xịt” IPO năm 2018

“Bom xịt” IPO năm 2018

Năm 2018, số liệu thống kê trên toàn thị trường cho thấy hoạt động chào bán cổ phần lần đầu ra công chúng (IPO) diễn ra khá sôi động nhưng cũng không ít trường hợp trở thành “bom xịt”.

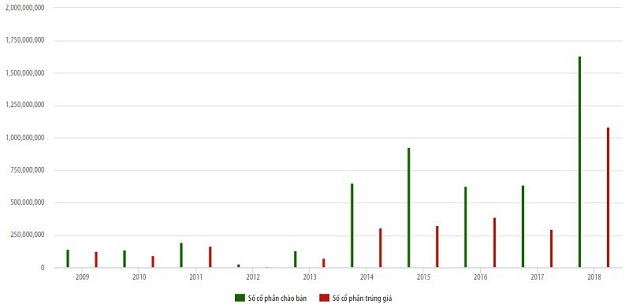

Theo thống kê của Vietstock, từ đầu năm đến cuối tháng 11, trên toàn thị trường đã có tất cả 68 doanh nghiệp tiến hành đấu giá với tổng số lượng chào bán hơn 3.63 tỷ cổ phần, số lượng cổ phần chào bán thành công là hơn 1.94 tỷ cổ phần (tương đương 53.44%). Tổng giá trị chào bán thành công là hơn 37,860 tỷ đồng.

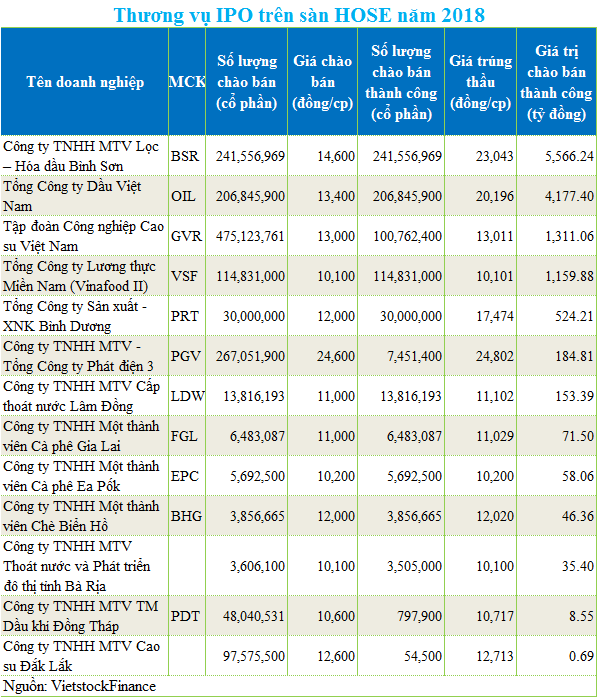

Tính riêng trên HOSE đến ngày 30/11/2018 đã tổ chức đấu giá 33 doanh nghiệp (trong đó có 13 phiên chào bán cổ phần lần đầu ra công chúng), tổng khối lượng cổ phần đưa ra đấu giá đạt hơn 2 tỷ cổ phần, khối lượng cổ phần trúng giá đạt hơn 873 triệu cổ phần, tương đương với tỷ lệ thành công đạt 43.2%. Tổng giá trị cổ phần bán được sau 33 phiên đấu giá đạt hơn 17 nghìn tỷ đồng.

Tính tổng cộng 13 phiên IPO trên HOSE thì số lượng cổ phần được đưa ra chào bán là hơn 1.5 tỷ cổ phần, số lượng cổ phần chào bán thành công là hơn 735 triệu cổ phần (tỷ lệ thành công là gần 48.5%) và tổng giá trị chào bán thành công là 13,297 tỷ đồng.

Rầm rộ là vậy nhưng nhiều ông lớn mang cổ phiếu ra chào bán để rồi lâm vào cảnh ế ẩm, đìu hiu.

“Bom xịt” đầu tiên có thể kể đến là Tập đoàn Công nghiệp Cao su Việt Nam (UPCoM: GVR). Sáng ngày 02/02/2018, GVR mang hơn 475.1 triệu cổ phần (chiếm 11.88% vốn điều lệ) ra IPO. Đợt IPO này được tổng cộng 499 nhà đầu tư đặt mua với khối lượng 100.7 triệu cp, chiếm khoảng 21% lượng chào bán. Giá đặt mua cao nhất là 20,800 đồng/cp và giá thấp nhất tại mức khởi điểm 13,000 đồng/cp.

Kết quả trúng giá ghi nhận tất cả 36 nhà đầu tư tổ chức và 462 nhà đầu tư cá nhân đã trúng thầu với giá đấu thành công bình quân là 13,011 đồng/cp. Theo đó, đợt đấu giá này đã mang về cho Nhà nước số tiền hơn 1,311 tỷ đồng, bằng 21% kế hoạch, thấp hơn 6 ngàn tỷ dự thu trước đó từ IPO.

Điều gì đã làm cho GVR từ một ông lớn được kỳ vọng rất nhiều trở thành “bom xịt”?

Một trong những nguyên nhân làm cho GVR trở nên kém hấp dẫn với nhà đầu tư là theo phương án cổ phần hóa đã được duyệt Nhà nước sẽ vẫn giữ 75% cổ phần và hạn chế nhà đầu tư nước ngoài tham gia làm cổ đông chiến lược, như vậy nhà đầu tư sẽ khó có thể tham gia điều hành doanh nghiệp.

Một nguyên nhân nữa đó là nhà đầu tư cam kết không chuyển nhượng toàn bộ số cổ phần được mua trong thời gian tối thiểu là 5 năm tính từ khi trở thành cổ đông của Tập đoàn. Khi nhà đầu tư chiến lược muốn thực hiện chuyển nhượng số cổ phần này, phải ưu tiên chào bán cổ phần cho cổ đông Nhà nước trước, trong trường hợp cổ đông Nhà nước từ chối mua thì mới được thực hiện chào bán cho các nhà đầu tư bên ngoài. Giá chào bán cho nhà đầu tư bên ngoài không được thấp hơn giá chào bán cho cổ đông Nhà nước.

Cũng trong tháng 2/2018, Sở GDCK TPHCM đã tổ chức buổi bán đấu giá cổ phần lần đầu ra công chúng của Tổng Công ty Phát điện 3 (UPCoM: PGV). Tổng số lượng cổ phần bán đấu giá công khai là hơn 267 triệu cổ phần, tương ứng 12.83% vốn điều lệ, giá chào bán 24,600 đồng/cp. Đã có 336 nhà đầu tư đăng ký tham gia cuộc đấu giá này, với tổng số lượng cổ phần đăng ký mua là hơn 7.45 triệu cổ phần, chỉ tương đương 2.8%.

Kết thúc cuộc đấu giá, tổng số cổ phần được bán cho 331 nhà đầu tư là hơn 7.45 triệu cổ phần chỉ tương đương 2.8% số lượng cổ phần chào bán, với mức giá đấu thành công bình quân là 24,802 đồng/cp, nhích nhẹ so mức giá khởi điểm 24,600 đồng/cp. Đợt đấu giá này PGV chỉ thu về số tiền 184.8 tỷ đồng.

Không hẳn là bom tấn, nhưng thương vụ tại Cao su Đăk Lắk, Dầu khí Đồng Tháp cũng chẳng mấy thành công khi số cổ phần bán đấu giá thành công chỉ chiếm 2% lượng chào bán.

Trái ngược với tình cảnh ế ẩm của các doanh nghiệp trên thì 3 đơn vị thành viên của Tập đoàn Dầu khí (PVN) là POW, OIL và BSR đã thực hiện việc bán đấu giá cổ phần lần đầu ra công chúng thành công, thu hút được nhiều nhà đầu tư và kết quả thu về khoảng 7.45 ngàn tỷ đồng cho Nhà nước.

Trên HNX chỉ có duy nhất Vinalines trở thành “bom xịt”

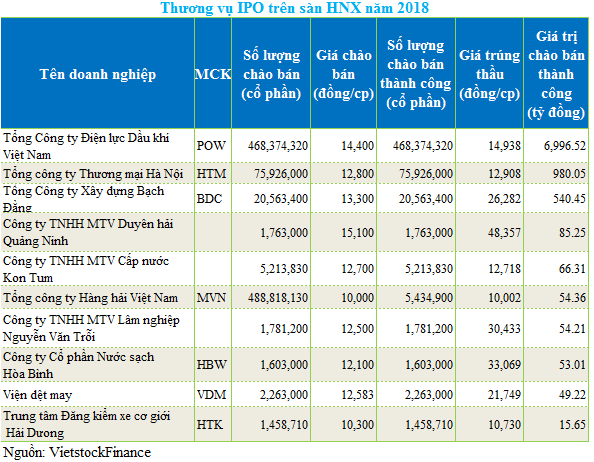

Tính đến hết 30/11/2018, HNX đã tổ chức 36 phiên đấu giá, trong đó có 25 phiên đấu giá thoái vốn, 10 phiên IPO và 1 phiên đấu giá quyền mua. Tổng khối lượng cổ phần đưa ra đấu giá đạt 1.61 tỷ cổ phần, khối lượng cổ phần trúng giá đạt hơn 1.07 tỷ cổ phần, tương đương với tỷ lệ thành công bình quân đạt 66.4%. Tổng giá trị cổ phần bán được sau 36 phiên đấu giá đạt hơn 20,800 tỷ đồng.

Nguồn: HNX

Phát súng đầu tiền cho loạt IPO trên HNX là vào ngày 31/01/2018, Tổng công ty Điện lực Dầu khí Việt Nam (PV Power, UPCoM: POW) đã bán đấu giá thành công hơn 468 triệu cổ phần (tương đương 20% vốn điều lệ), thu về số tiền hơn 6,996 tỷ đồng với giá đấu thành công bình quân 14,938 đồng/cp; thặng dư khoảng 2.3 ngàn tỷ đồng.

Sau thương vụ rất thành công của POW, thị trường tiếp tục có thêm nhiều bom tấn chào hàng thành công cho đến khi ông lớn Tổng công ty Hàng hải Việt Nam (Vinalines, UPCoM: MVN) mang cổ phần đi IPO. Và đây cũng là “bom xịt” IPO duy nhất trên HNX trong năm qua.

Ngay từ đầu, đợt đấu giá này đã không suôn sẻ, theo phương án cổ phần hóa, cổ phần bán cho nhà đầu tư chiến lược là 207.8 triệu cổ phần, chiếm 14.8% vốn điều lệ. Cổ phần bán đấu giá công khai là 280.9 triệu cổ phần, chiếm 20% vốn điều lệ.

Tuy nhiên, do chỉ có Công ty TNHH SK Securities (thuộc tập đoàn SK Group của Hàn Quốc) đăng ký làm nhà đầu tư chiến lược nhưng không đáp ứng đủ điều kiện, Bộ Giao thông Vận tải đã phải chuyển số cổ phần dự kiến chào bán cho cổ đông chiến lược thành cổ phần thực hiện bán đấu giá công khai.

Ngày 05/09/2018, phiên đấu giá của Vinalines được tổ chức trên HNX. Kết quả chỉ 1.11% trong tổng số hơn 488.8 triệu cp mang ra đấu giá được mua.

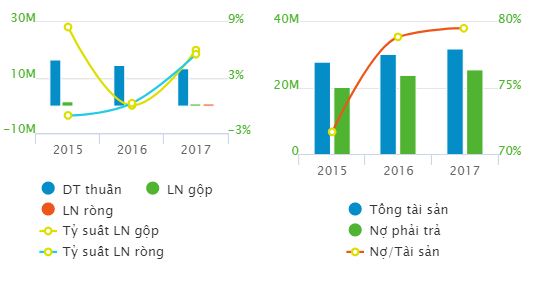

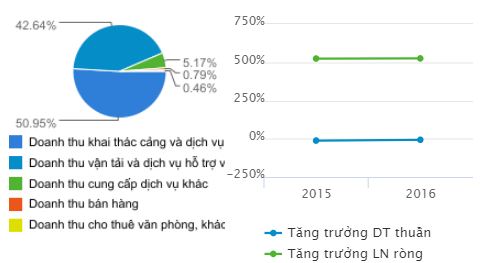

Với mức giá đấu thành công bình quân 10,002 đồng/cp, Vinalines chỉ thu về hơn 54 tỷ từ việc IPO, thấp hơn nhiều so với mức kỳ vọng ban đầu gần 5 ngàn tỷ đồng. Đấu giá thất bại của Vinalines có thể xuất phát từ kết quả hoạt động kinh doanh của đơn vị này khi doanh thu thuần liên tục giảm trong các năm 2015 - 2017 do thực hiện thoái vốn tại một số doanh nghiệp thành viên và thu hẹp quy mô đội tàu vận tải biển. Hoạt động thanh lý một số tài sản là tàu biển và thoái vốn tại một số đơn vị thành viên không hiệu quả đã làm ghi nhận những khoản chi phí lớn vào kết quả kinh doanh của Tổng công ty.

Trước đó, Tổng công ty đã trải qua giai đoạn khó khăn từ năm 2009 do khủng hoảng tài chính và suy thoái kinh kế thế giới đã ảnh hưởng hết sức nặng nề đến phát triển ngành hàng hải. Thị trường vận tải biển sụt giảm nghiêm trọng, giá cước vận tải giảm mạnh đã tác động tiêu cực đến hoạt động kinh doanh của Tổng công ty.

Cho đến năm 2014, Tổng Công ty vẫn báo lỗ ròng tới 2,648 tỷ đồng, sang năm 2015 Tổng công ty mới cân bằng thu chi và báo lãi trước thuế hơn 65.8 tỷ đồng. Tuy vậy, sau khi trừ đi chi phí thuế TNDN và chi phí thuế TNDN hoãn lại, Vinalines vẫn lỗ ròng hơn 180.7 tỷ đồng. Lỗ lũy kế tính tới hết năm 2015 của Vinalines vẫn còn tới 3,346 tỷ đồng.

Lũy kế 9 tháng đầu năm 2018 Tổng Công ty báo lỗ ròng thêm 196.4 tỷ đồng. Nguyên nhân là do doanh thu thuần giảm gần 1,000 tỷ đồng so với cùng kỳ năm trước, đạt 9,044 tỷ đồng và lỗ hơn 119.1 tỷ đồng từ các công ty liên doanh liên kết, trong khi cùng kỳ khoản mục này lãi 290 tỷ đồng. Tới thời điểm 30/09/2018, lỗ lũy kế của Tổng Công ty lên tới 3,434 tỷ đồng.

Nguồn Vietstock Finance

|

Ngoại trừ trường hợp của MVN, trên HNX còn có một số thương vụ IPO thành công như: Viện dệt may (UPCoM: VDM), CTCP Nước sạch Hòa Bình (UPCoM: HBW), Tổng Công ty Thương mại Hà Nội (UPCoM: HTM)…

Fili