Cổ phiếu MBB, PNJ và TDM có gì đáng chú ý?

Cổ phiếu MBB, PNJ và TDM có gì đáng chú ý?

Các công ty chứng khoán (CTCK) khuyến nghị mua PNJ và TDM với định giá hấp dẫn và tiềm năng tăng trưởng tương lai, khuyến nghị mua MBB nhờ triển vọng về một kết quả kinh doanh tích cực trong năm 2019.

MBB: Mua với giá mục tiêu 27,470 đồng/cp

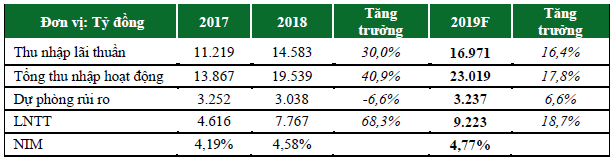

CTCK Vietcombank (VCBS) cho biết, lợi nhuận trước thuế năm 2018 của Ngân hàng TMCP Quân Đội (HOSE: MBB) được ghi nhận ở mức 7,767 tỷ đồng, tăng 68% so với năm trước, vượt 14% kế hoạch cả năm 2018. Trong đó, lãi trước thuế của ngân hàng riêng lẻ là 7,030 tỷ đồng và lãi trước thuế của công ty tài chính tiêu dùng Mcredit là 320 tỷ đồng.

Hoạt động huy động vốn còn dư địa và được MBB đặt mục tiêu tăng trưởng 15% cho năm 2019. Tỷ trọng tiền gửi của tổ chức trên tổng tiền gửi khách hàng luôn chiếm ưu thế là một trong những lý do giúp tỷ lệ CASA của MBB được duy trì ở mức cao trong nhiều năm. Theo VCBS, điều này đem lại cho MBB ưu thế để duy trì chi phí vốn thấp và tăng trưởng thu nhập từ dịch vụ thanh toán.

Cùng với đó, MBB đặt mục tiêu tăng trưởng tín dụng có thể đạt 15% trong năm 2019. Hoạt động tín dụng tập trung vào thị trường bán lẻ vẫn còn dư địa tăng trưởng khi hệ số an toàn vốn tối thiểu (CAR) của Ngân hàng đang ở mức 11%. Dư nợ tín dụng tiêu dùng tại công ty Mcredit được MBB đặt mục tiêu tăng gấp đôi trong năm 2019 (ước tính ở mức khoảng 10,900 tỷ đồng). VCBS đánh giá rằng, hoạt động tín dụng tiêu dùng dù chỉ chiếm tỷ trọng khoảng 2.5% trên tổng dư nợ hợp nhất nhưng vẫn là một trong những động lực giúp MBB cải thiện NIM trong thời gian tới.

Thu từ các hoạt động ngoài lãi còn nhiều động lực tăng trưởng, nhờ: (1) thu nhập từ dịch vụ thanh toán; (2) thu nhập từ bancassurance và bảo hiểm còn nhiều dư địa mở rộng (công ty bảo hiểm nhân thọ MB Ageas Life ước tính sẽ bắt đầu có lãi từ năm 2019); (3) đẩy mạnh công tác xử lý, thu hồi các khoản cho vay đã xử lý bằng quỹ dự phòng rủi ro.

Tỷ lệ nợ xấu nội bảng hợp nhất của MBB được VCBS kỳ vọng sẽ duy trì ở mức không quá cao, trong khi tỷ lệ LLR hiện đã đạt trên 100% là một trong những phần đệm chống đỡ rủi ro tốt cho MBB khi xảy ra rủi ro tín dụng.

VCBS cũng cho biết, MBB sẽ tiếp tục áp dụng công nghệ ngân hàng số cho nhiều hoạt động kinh doanh như phê duyệt tự động, cung cấp dịch vụ tài chính và e-banking, từ đó giúp MBB tiết kiệm chi phí hoạt động và tăng năng suất lao động.

Với những triển vọng nêu trên, trong năm 2019, VCBS dự phóng lợi nhuận trước thuế của MBB có thể đạt 9,223 tỷ đồng, tăng 18.8% so với năm 2018.

|

Dự phóng kết quả kinh doanh của MBB trong năm 2019

Đvt: Tỷ đồng

Nguồn: VCBS ước tính

|

Qua đó, VCBS khuyến nghị mua cổ phiếu MBB với giá mục tiêu 27,470 đồng/cp.

Xem thêm tại đây

TDM: Mua với giá mục tiêu 30,000 đồng/cp

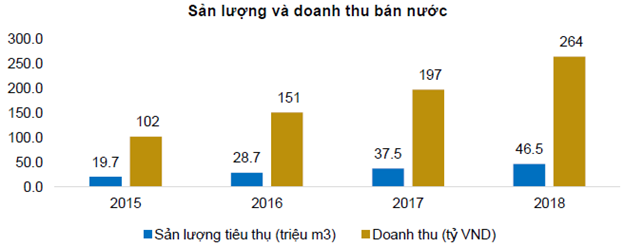

CTCK Bảo Việt (BVS) đánh giá rằng, CTCP Nước Thủ Dầu Một (HOSE: TDM) đã đạt một kết quả kinh doanh năm 2018 rất tích cực. Theo đó, TDM ghi nhận 286 tỷ đồng doanh thu và 149 tỷ đồng lợi nhuận sau thuế, tăng trưởng lần lượt hơn 45% và 97% so với năm 2017.

Nguồn: TDM, BVS

|

Theo BVS, TDM là doanh nghiệp có tốc độ tăng trưởng nhanh và hiệu quả hoạt động ở mức cao. Công ty có thể tiếp tục tăng trưởng nhanh trong vài năm tới nhờ đầu tư thêm nhà máy mới cũng như nhu cầu nước sạch tăng ở Bình Dương.

TDM đang gấp rút tiến hành chuẩn bị cho công tác khởi công dự án nhà máy nước Dĩ An mở rộng với công suất mở rộng ở pha 1 là 100,000 m3/ngày đêm, nâng tổng công suất nhà máy Dĩ An lên 200,000 m3/ngày đêm. Tổng nguồn vốn cho dự án mở rộng thêm 100,000 m3/ngày đêm là 265 tỷ đồng. BVS cho biết, Ban lãnh đạo TDM dự kiến nhà máy sẽ hoạt động 100% công suất vào năm 2020, từ đó giữ đà tăng trưởng cho Công ty.

Theo đó, BVS cho biết, Ban lãnh đạo TDM dự kiến lợi nhuận sau thuế năm 2019 của Công ty vào khoảng 222 tỷ đồng, tăng 48% so với năm 2018.

Trước mắt, để có nguồn vốn cho việc mở rộng, TDM sẽ phát hành thêm 14.5 triệu cổ phiếu, trong đó phát hành riêng lẻ 5 triệu cổ phiếu và đấu giá công khai 9.5 triệu cổ phiếu. Thời gian thực hiện dự kiến trong quý 1/2019.

Nhận định rằng TDM là cổ phiếu tăng trưởng có định giá rẻ, BVS khuyến nghị mua TDM với giá mục tiêu 30,000 đồng/cp.

Xem thêm tại đây

PNJ: Mua với giá mục tiêu 121,000 đồng/cp

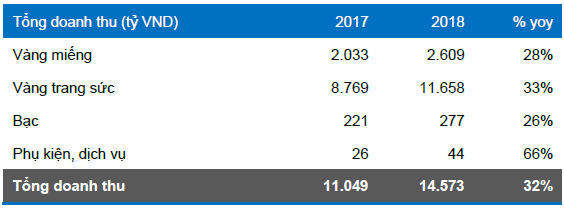

CTCK Bảo Việt (BVS) cho rằng CTCP Vàng bạc Đá quý Phú Nhuận (HOSE: PNJ) là khoản đầu tư tốt trong ngành bán lẻ mà nhà đầu tư có thể lựa chọn cho năm 2019.

Những vấn đề liên quan đến Ngân hàng Đông Á đã có những ảnh hưởng nhất định lên thị giá cổ phiếu PNJ trong năm 2018, dù kết quả kinh doanh của Công ty vẫn duy trì tăng trưởng cao. Theo BVS, năm 2019, câu chuyện với Ngân hàng Đông Á đã đi qua và các kế hoạch mới về phát triển kinh doanh của PNJ khiến đây là một khoản đầu tư hấp dẫn. Bên cạnh đó, tăng trưởng lợi nhuận kỳ vọng của PNJ tiếp tục ở mức cao là điểm nhấn quan trọng.

Hệ thống bán lẻ mở rộng và tăng trưởng doanh số cửa hàng hiện hữu duy trì 18%. BVS cho biết, theo kế hoạch, PNJ sẽ mở mới thêm 40 cửa hàng trong năm 2019, nâng tổng số cửa hàng lên con số 364. Điều này ít nhiều cho thấy sự tin tưởng của Ban điều hành PNJ về tiềm năng của mảng kinh doanh bán lẻ trang sức.

|

Doanh thu theo từng mảng của PNJ trong giai đoạn 2017 - 2018

Nguồn: BVS

|

Kinh doanh sỉ tiếp tục tăng trưởng tối thiểu khoảng 20% và hoạt động kinh doanh đồng hồ sẽ được đẩy mạnh trong năm 2019. BVS đánh giá rằng, bên cạnh bán lẻ trang sức, kinh doanh sỉ và phụ kiện (đồng hồ, mắt kiếng) là những hoạt động còn nhiều dư địa để tăng trưởng trong dài hạn.

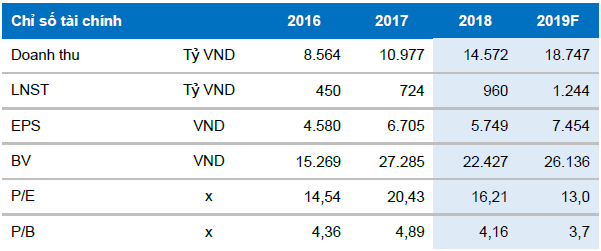

Cho năm 2019, BVS dự phóng lợi nhuận sau thuế của PNJ đạt 1,244 tỷ, tăng 30% so với 2018.

|

Dự phóng kết quả kinh doanh của PNJ trong năm 2019

Nguồn: BVS

|

Tuy vậy, BVS cho rằng tốc độ tăng trưởng doanh thu của PNJ có thể sẽ chậm lại. Sự chậm lại đến từ triển vọng kinh tế, cũng như, khi quy mô tăng nhanh thì duy trì tốc độ tăng trưởng cao là sẽ khó khăn. Tuy nhiên, tốc độ tăng trưởng doanh thu mỗi năm vẫn sẽ ở mức trên hai con số. Cụ thể, mức tăng trung bình CARG đối với doanh thu của PNJ cho giai đoạn 2019 – 2023 sẽ là 19.8%, BVS dự phóng.

Nhận định rằng định giá thị trường của PNJ vẫn đang hấp dẫn, BVS khuyến nghị mua cổ phiếu PNJ với giá mục tiêu 121,000 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

FILI