PYN Elite kỳ vọng thanh khoản sẽ tăng trở lại sau 4 tháng thấp bất thường

PYN Elite kỳ vọng thanh khoản sẽ tăng trở lại sau 4 tháng thấp bất thường

Trong tháng 4/2019, tổng giá trị tài sản ròng (NAV) của quỹ PYN Elite giảm 2.8% vì họ không đầu tư vào cổ phiếu năng lượng, nhưng lại đầu tư mạnh vào nhóm tài chính. Tính trong 4 tháng đầu năm, NAV của quỹ này đã giảm 0.65%.

Chỉ số VN-Index gần như đi ngang trong tháng 4, trong đó nhóm cổ phiếu tiện ích tăng vọt nhờ đà leo dốc của giá dầu, còn nhóm ngân hàng lại đi xuống khi nhà đầu tư vẫn chưa hoàn toàn thấm nhuần các chính sách mới của Ngân hàng Nhà nước (NHNN).

|

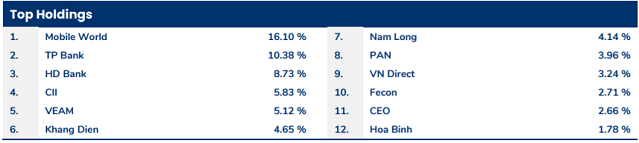

Top 10 cổ phiếu trong danh mục quỹ PYN

|

Có thể thấy, nằm trong top 10 cổ phiếu có tỷ trọng cao nhất của quỹ PYN là cổ phiếu TPB (vị trí số 2 với 10.38%) và HDB (vị trí số 3 với 8.73%). Trong 1 tháng qua, giá cổ phiếu TPB giảm 5.7%, còn giá cổ phiếu HDB giảm 7.44%, do đó cũng lý giải phần nào thành quả kém của quỹ PYN.

Tổ chức xếp hạng tín nhiệm S&P đã nâng bậc xếp hạng của Việt Nam lần đầu tiên sau 9 năm. Trong danh mục của PYN, TPB, HDB và STB nhằm mục tiêu tăng trưởng lãi ròng lần lượt là 42%, 27% và 18% so với kết quả năm 2018.

Tuy nhiên, thông tin tốt dường như bị lấn át bởi các chính sách của NHNN. Trước đó, các công ty tài chính tiêu dùng được trao quyền tự do hoạt động nếu họ thấy phù hợp. Gần đây, NHNN đã đề xuất một bản dự thảo cho các công ty tài chính, trong đó thiết lập mức trần tỷ trọng của các khoản cho vay tiền mặt rủi ro và tiêu chuẩn hà khắc đối với người đi vay. Thị trường xem bản phác thảo này là một thông tin tiêu cực đối với lĩnh vực tài chính tiêu dùng. Quỹ PYN thấy dự thảo ảnh hưởng không tương xứng đến các tổ chức cho vay có danh mục cho vay tiền mặt lớn và chính sách bảo lãnh phát hành lỏng lẻo.

Trong một bản phác thảo khác, NHNN muốn điều chỉnh việc tính toán mức giới hạn tín dụng và tỷ trọng rủi ro khoản thế chấp, đồng thời hạ bớt tỷ lệ vốn ngắn hạn để bù đắp cho các khoản cho vay dài hạn. Một số nhà đầu tư xem bản phác thảo từ NHNN là thắt chặt chính sách. Trên thực tế, các ngân hàng đáp ứng các yêu cầu của NHNN (Basel II, tỷ lệ ST Funding…) có thể được hạn mức tăng trưởng tín dụng cao hơn. TPB kỳ vọng hạn mức tăng trưởng tín dụng là 20-30% nếu họ áp dụng Basel II trong tháng 4/2019 và họ sắp đáp ứng các tỷ số khác, trong khi mức tăng trưởng tín dụng của nhiều ngân hàng khác được giữ ở mức tối đa là 13-14%.

Giá trị giao dịch hàng ngày giảm bớt phân nửa trong 4 tháng đầu năm 2019. Thanh khoản thấp bất thường và quỹ PYN kỳ vọng thanh khoản sẽ phục hồi trở lại. Trong hai năm qua, vốn hóa thị trường của Việt Nam tăng từ 100 tỷ USD lên 190 tỷ USD nhờ các đợt niêm yết cổ phiếu mới. Giá trị giao dịch trong khoảng thời gian đó chỉ tăng 13%.

Bức tranh vĩ mô: Trong tháng 4/2019, chỉ số PMI Việt Nam tăng lên 52.5, xuất khẩu tăng trưởng 7.5%, chỉ số sản lượng công nghiệp (IIP) tăng trưởng 9.3%; doanh số bán xe hơi chở khách tăng vọt 43.3% trong quý 1/2019; doanh số bán lẻ tăng trưởng 12% trong 4 tháng đầu năm 2019. FDI cam kết tăng trưởng 29% và Trung Quốc trở thành nhà đầu tư FDI lớn nhất vào Việt Nam trong bối cảnh căng thẳng thương mại Mỹ-Trung diễn ra.

FiLi