Vì sao tỷ giá trung tâm liên tục tăng trong quý 1/2019?

Vì sao tỷ giá trung tâm liên tục tăng trong quý 1/2019?

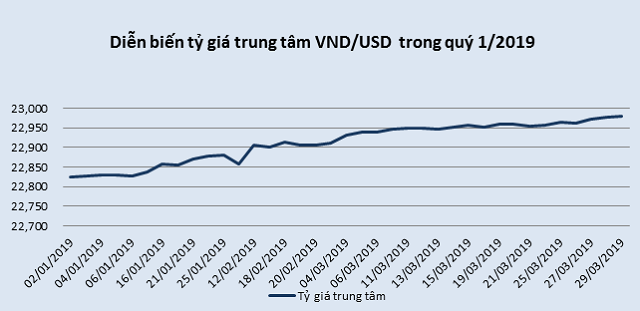

Kết thúc quý 1/2019, NHNN đã tăng tỷ giá trung tâm giữa đồng Việt Nam (VNĐ) và đô la Mỹ (USD) thêm 155 đồng so với hồi đầu năm 2019, niêm yết ở mức 22,980 đồng tại phiên 29/03/2019.

Nguồn: VietstockFinance

|

Tỷ giá trung tâm quý 1/2019 tăng liên tục

Trong 3 tháng đầu năm 2019, NHNN đã giảm tỷ giá trung tâm 14 lần, những lần giảm tỷ giá này chỉ dao động khoảng từ 1 đến 6 đồng. Riêng ngày gần cuối tháng 1 trước khi chuẩn bị nghỉ Tết Nguyên đán (28/01/2019), NHNN đã giảm tỷ giá trung tâm từ 22,880 đồng xuống còn 22,858 đồng, tương đương giảm 22 đồng so với phiên trước đó, đây được xem là mức giảm cao nhất trong 3 tháng đầu năm 2019.

Sau đợt giảm mạnh, tỷ giá trung tâm bất ngờ bật tăng mạnh 47 đồng vào ngày đầu tiên sau kỳ nghỉ Tết nguyên đán, những phiên còn lại, mức tăng tỷ giá trung tâm chỉ dao động từ 1 đến 20 đồng.

TS. Hồ Thúy Ái – Giảng viên Trường Đại học Ngân hàng TP.HCM đã giải thích, tỷ giá trung tâm liên tục tăng trong quý 1/2019 có thể xuất phát từ chính sách ổn định vĩ mô mà Ngân hàng Nhà nước (NHNN) đang theo đuổi.

Nghe có vẻ hơi mâu thuẫn nhưng nếu chúng ta nhìn kỹ hơn vào diễn biến thị trường ngoại hối, thị trường tiền tệ, tình hình thương mại và đầu tư quốc tế trong thời gian vừa qua thì có thể thấy rằng việc tăng tỷ giá trung tâm là một bước đi cần thiết để đạt cân bằng bên trong và bên ngoài, góp phần ổn định vĩ mô.

Cung cầu ngoại tệ trong ba tháng đầu năm 2019 diễn biến khá thuận lợi. Tổng kim ngạch xuất nhập khẩu tăng 4.7% so với cùng kỳ năm 2018 và thặng dư thương mại đạt 536 triệu USD.

Luồng kiều hối cùng với lượng vốn FDI, FII dồi dào trong ba tháng đầu năm cũng góp phần làm tăng dự trữ ngoại hối của NHNN.

Trong bối cảnh thuận lợi như vậy, NHNN chủ động tăng tỷ giá trung tâm sẽ không làm xáo trộn tâm lý thị trường. Điều này đã được thực tế chứng minh khi tỷ giá các NHTM niêm yết trong suốt quý 1 vừa qua luôn ổn định trong khoảng 23,160-23,250 VNĐ/USD và tỷ giá trên thị trường tự do thường xuyên bằng hoặc thấp hơn tỷ giá của các NHTM mặc dù tỷ giá trung tâm có liên tục tăng.

Mặt khác, USD-Index tính đến cuối tháng 3/2019 đã tăng 0.48% so với đầu năm. Nếu tỷ giá VNĐ/USD vẫn giữ nguyên thì có nghĩa là VNĐ tăng giá so với các đồng tiền khác và làm hàng hóa của chúng ta sẽ kém tính cạnh tranh.

Vì vậy, tỷ giá trung tâm tăng tạo điều kiện thuận lợi cho xuất khẩu của Việt Nam. Bên cạnh đó, mặc dù đẩy mạnh tích lũy dự trữ ngoại hối nhưng NHNN lại kết hợp hài hòa với nghiệp vụ thị trường mở để hút ròng tiền đồng trong lưu thông và kết quả là mặt bằng giá cả trong nước vẫn trong tầm kiểm soát.

Trên thực tế, CPI quý 1 chỉ tăng 2.63% so với bình quân cùng kỳ năm 2018, thấp nhất trong 3 năm gần đây. Rõ ràng, việc tăng tỷ giá trung tâm trong quý 1 đến từ việc điều hành tỷ giá có tính toán và phù hợp của NHNN.

Tỷ giá trong quý 2 có thể giữ ổn định

Dự báo về diễn biến tỷ giá trung tâm trong quý 2/2019, TS. Hồ Thúy Ái cho biết thêm nếu các điều kiện vĩ mô trong quý 2/2019 tiếp tục được duy trì thuận lợi thì tỷ giá trung tâm sẽ được ổn định. Việc tích lũy một lượng dự trữ ngoại hối tương đối lớn trong thời gian vừa qua là cơ sở để NHNN có thể can thiệp thị trường ngoại hối, ổn định tỷ giá.

Bên cạnh đó, Việt Nam vẫn là điểm đến hấp dẫn đối với nhà đầu tư nước ngoài nên dòng vốn đổ vào trong nước vẫn được đảm bảo. Tuy nhiên, một rủi ro tiềm tàng trong thời gian sắp tới là sự suy yếu của hoạt động thương mại quốc tế và sẽ ảnh hưởng tiêu cực tới tăng trưởng xuất nhập khẩu của Việt Nam. Ngoài ra, khả năng các đồng tiền khác như CNY của Trung Quốc giảm giá so với USD cũng sẽ tạo áp lực không nhỏ lên tỷ giá của VNĐ.

Do vậy, “trong điều kiện bất lợi thì tỷ giá trung tâm cũng như tỷ giá thị trường sẽ có thể gia tăng, tuy nhiên mức tăng sẽ không quá lớn nhờ vào sự ổn định vĩ mô và kết hợp hài hòa các công cụ chính sách tiền tệ của NHNN”. TS. Hồ Thúy Ái chia sẻ thêm.

FILI