Một năm ổn định của lãi suất với nhiều chính sách điều hành

Một năm ổn định của lãi suất với nhiều chính sách điều hành

Trái ngược với những năm trước, lãi suất năm 2019 có xu hướng đi ngang và giảm dần về cuối năm. Đây là tình huống trước nay chưa hề có, thế nhưng nó lại phù hợp với xu hướng điều phối dòng vốn của Ngân hàng Nhà nước (NHNN) và nới lỏng chính sách tiền tệ của các nước trên thế giới.

Từ đầu năm đến nay, đã có nhiều đợt tăng lãi suất huy động dù mức tăng không đột biến. Về cơ bản, thanh khoản của hệ thống ngân hàng ở mức tốt, kèm theo các chính sách điều tiết dòng vốn của NHNN được ban hành khiến cho lãi suất cả năm bình ổn, không có nhiều đột phá.

Thêm vào đó, 2019 là năm thể hiện sự thành công điều tiết chính sách tiền tệ của NHNN khi nhiều chính sách được ban hành, đồng thời có những động thái can thiệp đúng lúc khi thị trường bắt đầu manh nha có những biến động.

Mở đầu cho loạt chính sách này là thông báo giảm một loạt lãi suất điều hành của NHNN vào ngày 13/09/2019, theo đó, giảm lãi suất tái cấp vốn từ 6.25%/năm xuống 6.0%/năm; lãi suất tái chiết khấu từ 4.25%/năm xuống 4.0%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước Việt Nam đối với các ngân hàng từ 7.25%/năm xuống 7.0%/năm. Đồng thời lãi suất chào mua giấy tờ có giá qua nghiệp vụ thị trường mở từ 4.75%/năm xuống 4.5%/năm.

Đây là tín hiệu khả quan cho thấy khi nào hệ thống ngân hàng cần tiền, NHNN sẽ cung ứng tiền ra, đặc biệt trong bối cảnh lạm phát còn dưới mức mục tiêu, thì việc giảm lãi suất như là một chính sách tiền tệ mở rộng hữu hiệu, chẳng những hỗ trợ cho hệ thống doanh nghiệp, mà còn hỗ trợ cho thanh khoản tiền đồng của hệ thống ngân hàng, khi ngân hàng cần tiền. Từ đó, lãi suất huy động giảm xuống đồng thời giúp lãi suất cho vay cũng giảm theo.

Sau khi NHNN hạ lãi suất điều hành và có các biện pháp giảm lãi suất trên thị trường liên ngân hàng, lãi suất huy động vẫn không có dấu hiệu giảm khi lãi suất thị trường 1 (cho vay cá nhân, doanh nghiệp) và thị trường 2 còn sự chênh lệch lớn. Vì vậy, quy định hạ trần lãi suất tiền gửi kỳ hạn dưới 6 tháng từ ngày 19/11/2019 là biện pháp nhằm thu hẹp khoảng cách lãi suất giữa hai thị trường, từ đó tạo điều kiện giảm lãi suất cho vay.

|

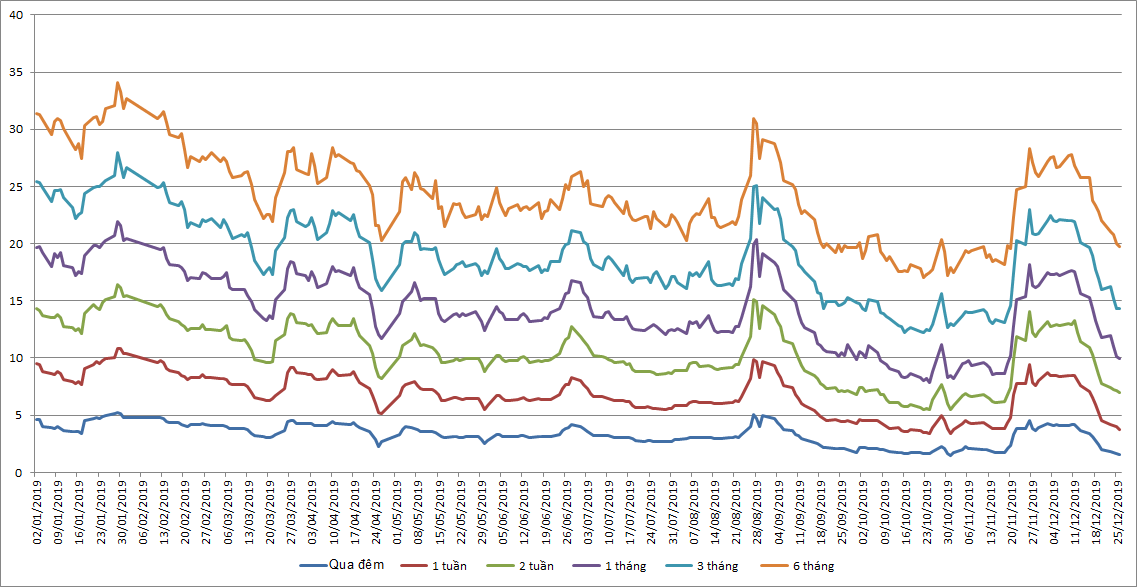

Lãi suất bình quân liên ngân hàng trong năm 2019

Nguồn: VietstockFinance

|

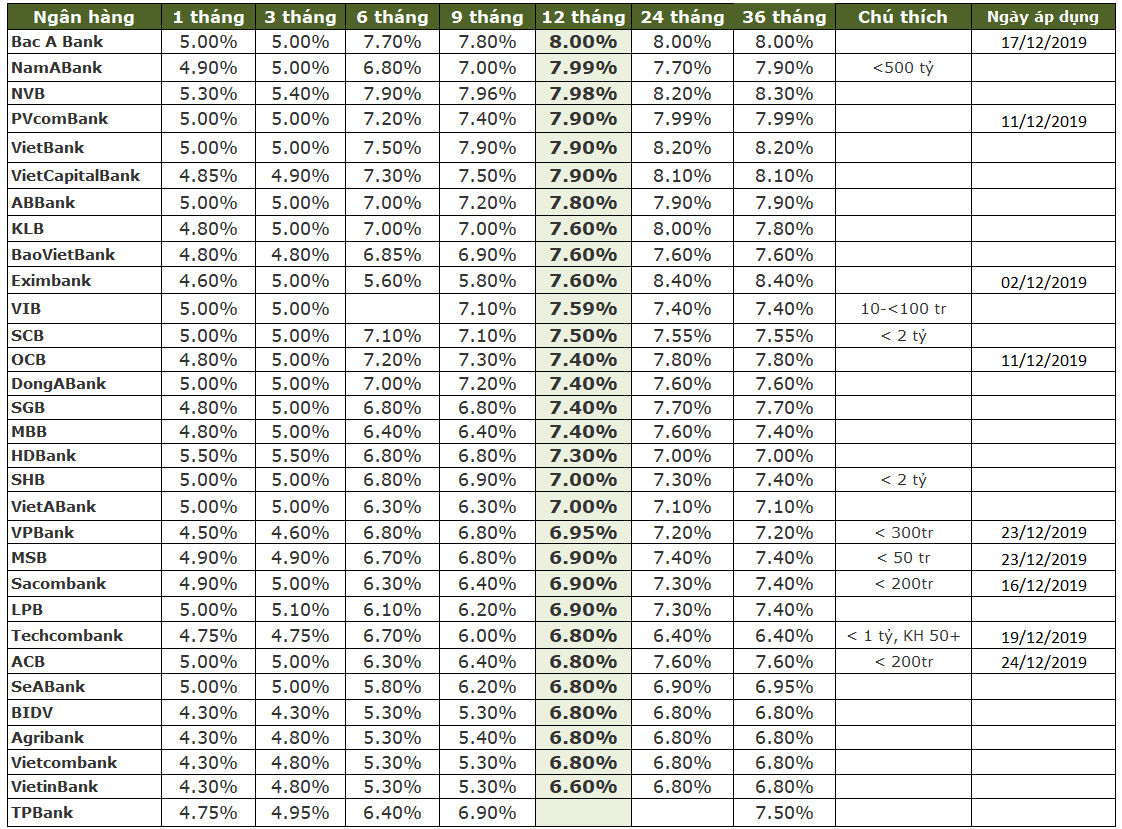

Rõ ràng, một loạt các NHTM cũng điều chỉnh giảm lãi suất ở kỳ hạn này về mức 5%/năm. Ngoại trừ 4 NHTM Nhà nước và một vài ngân hàng thương mại lớn, lãi suất huy động các kỳ hạn từ 1 đến dưới 6 tháng của hầu hết các ngân hàng trong những tháng gần đây đều đang ở mức 5.5%/năm.

|

Bảng lãi suất tiền gửi tiết kiệm các ngân hàng tính đến ngày 30/12/2019

|

Nắn gân tín dụng, nâng cao an toàn cho hệ thống ngân hàng

Theo quy định tại Thông tư 22/2019/TT-NHNN được ban hành hồi tháng 11, giới hạn tỷ lệ cấp tín dụng so với huy động (LDR) của các NHTM sẽ được thống nhất ở mức 85% thay vì áp dụng mức 90% với các NHTM Nhà nước, 80% với NHTM tư nhân và nước ngoài. Tại ngày 30/9/2019, tỷ lệ LDR của nhóm các NHTM Nhà nước đang là 91.47% và của NHTM cổ phần đang là 84.6%.

Với quy định mới này, các NHTM Nhà nước vốn dĩ có nguồn vốn dồi dào nhưng đầu ra tín dụng sẽ bị hạn chế hơn do các quy định về an toàn vốn và tỷ lệ LDR. Trong khi đó, các NHTM cổ phần còn dư địa để gia tăng tín dụng, có thể sẽ chấp nhận mức lãi suất huy động cao hơn.

Ngoài ra, Thông tư 22 còn quy định tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn tiếp tục giảm về 37% từ ngày 01/10/2020, về 34% từ ngày 01/10/2021 và 30% từ ngày 01/10/2022. Như vậy, lãi suất kỳ hạn từ 1 năm trở lên vẫn có xu hướng tăng để đáp ứng yêu cầu về giảm tỷ lệ vốn ngắn hạn cho vay trung, dài hạn của NHNN.

Theo PGS.TS Trương Quang Thông - Giảng viên khoa Ngân hàng Trường Đại học Kinh tế TPHCM dự đoán, lãi suất huy động trung hạn có thể tăng nhẹ và kéo dài sang đầu năm 2020, vì như chúng ta đã thấy trong vài tuần vừa qua, các ngân hàng đã cùng điều chỉnh giảm nhẹ các mức lãi suất ngắn hạn.

Thông tư 22 cũng quy định các khoản cho vay tiêu dùng từ 4 tỷ đồng trở lên sẽ bị áp hệ số rủi ro 120% từ ngày 01/01/2020 và tiếp tục tăng lên 150% từ ngày 01/01/2021; hệ số rủi ro khi kinh doanh bất động sản cũng tăng từ 150% lên 200%. Những thay đổi mới này được cho là có thể đẩy lãi suất cho vay đối với các khoản vay tiêu dùng có giá trị lớn và lĩnh vực bất động sản lên cao hơn. Dẫn đến cho vay bất động sản sẽ hạ nhiệt, cho nên việc đầu cơ bất động sản sẽ giảm lại, do đó, dòng tiền nóng để cho vay bất động sản không còn căng thẳng. Như vậy, lãi suất cho vay sẽ không bị áp lực tăng. Xu thế năm 2020 có thể như hiện nay hoặc giảm nhẹ, TS. Đinh Thế Hiển – Chuyên gia kinh tế nhận định.

“Trước hết, cần phải hiểu các mục tiêu của NHNN trong việc ban hành Thông tư 22. Đó là vừa hạn chế việc các ngân hàng thương mại cho vay các lĩnh vực rủi ro và vừa nâng cao an toàn chung cho hệ thống ngân hàng trong nước. Lộ trình thực ra cũng tương đối "dễ chịu" cho việc tuân thủ, và trên khu vực thực tế, thanh khoản hiện nay của hệ thống ngân hàng khá dồi dào, nhiều ngân hàng đang đạt tỷ lệ nói trên trong khoảng 30-35%”, PGS.TS Trương Quang Thông chia sẻ thêm.

Do đó, thực hiện Thông tư 22 có cái hay là NHNN cũng có thể dễ dàng hơn trong việc "bắt bài" những ngân hàng yếu về thanh khoản. Đó chính là động cơ tốt để các ngân hàng nhỏ có thể đạt những giải pháp chiến lược thanh khoản phù hợp và an toàn.

Hỗ trợ thanh khoản

Không chỉ dừng lại ở ban hành các chính sách, sự can thiệp đúng lúc của NHNN còn thể hiện ở việc hỗ trợ thanh khoản cho hệ thống.

Cụ thể vào 2 tuần cuối tháng 8, thanh khoản hệ thống ngân hàng có dấu hiệu khá căng thẳng. Biểu hiện rõ rệt nhất là lãi suất liên ngân hàng trong phiên ngày 27/08 đã tăng lên mức rất cao (4.8-5%/năm) trước khi hạ nhiệt về quanh mức 3.5%/năm trong những phiên cuối tháng 8. Nhằm hỗ trợ thanh khoản cho hệ thống, Ngân hàng in Nhà nước đã dừng hoạt động phát hành tín phiếu (công cụ được dùng để hút tiền về), thậm chí bơm ròng vốn qua thị trường mở (OMO) trong một vài phiên.

Từ sự linh hoạt bơm hút trên thị trường mở qua các phiên phát hành tín phiếu hay cho vay trên OMO, cho đến động thái mua ròng ngoại tệ vừa giúp gia tăng dự trữ ngoại hối vừa bơm thêm tiền đồng cho hệ thống, những điều này giúp các nhà băng không chịu quá nhiều áp lực phải huy động vốn mà có thể dẫn đến các cuộc đua lãi suất không mong muốn.

Theo giới chuyên môn, áp lực lãi suất liên ngân hàng thời gian gần đây mang nhiều dấu ấn của chính sách tài khoá mới, bởi từ đầu tháng 11/2019, nguồn tiền gửi thanh toán của Kho bạc Nhà nước buộc phải kết chuyển về Ngân hàng Nhà nước. Nguồn tiền này không còn ở tài khoản một số ngân hàng thương mại lớn để có thể tận dụng cho vay trên liên ngân hàng.

Với dự báo lạm phát sẽ hạ nhiệt nhanh sau Tết Nguyên đán, lãi suất huy động có thể tiếp tục được định hướng giảm tiếp 0,5%-1% từ đó kéo giảm lãi suất cho vay. Các kỳ hạn dài trên 12 tháng sẽ giảm chậm hơn do các quy định về tỷ lệ vốn ngắn hạn cho vay trung dài hạn và vẫn có sự phân hóa lãi suất giữa các nhóm ngân hàng thương mại lớn và nhỏ.

Nhận định về tình hình lãi suất và tỷ giá trong năm 2020, TS. Cấn Văn Lực – Cố vấn cấp cao Chủ tịch HĐQT Ngân hàng BIDV cho rằng, lãi suất trong năm sau vẫn ở xu hướng ổn định. Mặt bằng lãi suất đầu vào có thể giảm nhẹ, lãi suất đầu ra cho vay giảm nhẹ ở một số lĩnh vực ưu tiên.