Tăng trưởng tín dụng giảm nhẹ trong năm 2020?

Tăng trưởng tín dụng giảm nhẹ trong năm 2020?

Trong báo cáo cập nhật về ngành ngân hàng, SSI Research ước tính tăng trưởng tín dụng năm 2020 sẽ thấp hơn một chút so với năm 2019, vào khoảng 13-13.5% so với năm 2019.

Theo SSI Research mức tăng trưởng này là hợp lý do trong bối cảnh thắt chặt hơn các quy định về hoạt động ngân hàng, cũng như thị trường trái phiếu doanh nghiệp phát triển, với quy mô phân phối cho công chúng đầu tư tăng mạnh.

Nhiều tập đoàn lớn đã chọn phát hành trái phiếu thay vì vay từ ngân hàng, và hiện nay ngày càng có nhiều nhà đầu tư cá nhân mua loại hình trái phiếu này thay vì gửi tiền tại ngân hàng. Chỉ riêng tại Techcombank Securities, khoảng 37 nghìn tỷ đồng trái phiếu doanh nghiệp đã được phân phối cho nhà đầu tư cá nhân trong năm 2018, tăng lên 39.5 nghìn tỷ đồng chỉ trong 9 tháng đầu năm 2019. Bên cạnh đó, nhiều công ty chứng khoán khác, bao gồm các công ty nước ngoài (từ Hàn Quốc và Đài Loan) đang mở rộng mảng kinh doanh này. SSI Research ước tính xu hướng này sẽ tiếp tục trong năm 2020.

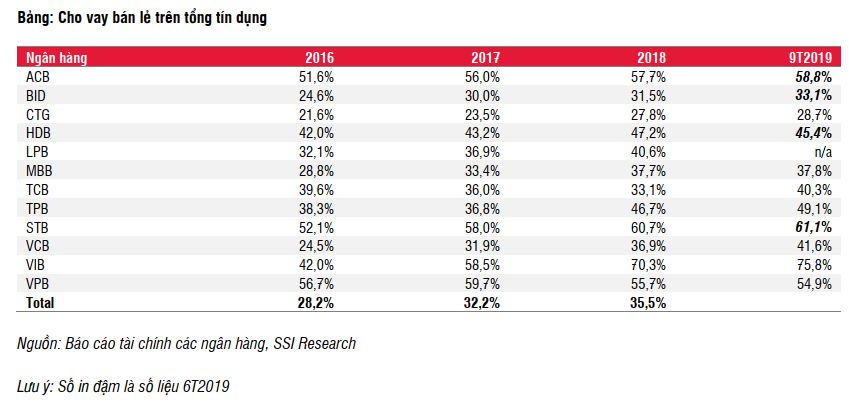

SSI Research ước tính đối với 12 ngân hàng niêm yết lớn nhất, tỷ lệ cho vay bán lẻ trên tổng tín dụng đã tăng nhanh từ 32.2% trong năm 2017 lên 35.5% trong năm 2018 và lên tới khoảng 40% trong quý 3/2019. SSI Research ước tính cho vay cá nhân sẽ tiếp tục là động lực chính trong tăng trưởng tín dụng năm 2020, đặc biệt là tại các ngân hàng quốc doanh như BID, CTG và VCB, đây là những ngân hàng có cơ cấu cho vay bán lẻ tương đối thấp hơn so với các ngân hàng tư nhân.

Việc thắt chặt các quy định sẽ mang lại nhiều lợi thế cho các ngân hàng áp dụng tiêu chuẩn Basel II

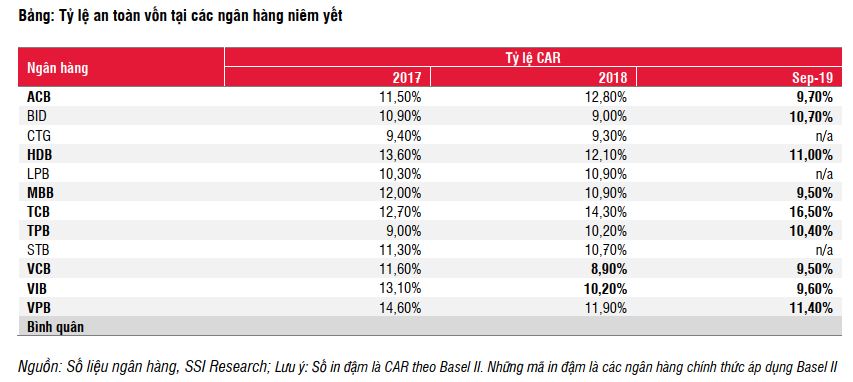

Theo SSI Research, thông tư 22/2019, có hiệu lực vào ngày 01/01/2020, chủ yếu tập trung vào việc thắt chặt các tỷ lệ an toàn trong hoạt động ngân hàng. Tuy nhiên, có tới 20 trên 39 ngân hàng trong nước chưa tuân thủ Thông tư 41/2016 trước hạn chót ngày 01/01/2020.

Do đó, Ngân hàng Nhà nước đã gia hạn việc tuân thủ Thông tư 41 đến ngày 01/01/2023. Thông tư 22 quy định về cách tính CAR cho các ngân hàng chưa đáp ứng được CAR tiêu chuẩn theo Thông tư 41/2016 (theo chuẩn mực Basel II). Theo đó, tỷ lệ rủi ro đối với các khoản vay tiêu dùng liên quan đến bất động sản đã tăng từ mức hiện tại là 50% giá trị khoản vay, lên phạm vi cao hơn là 100% và 150%. Cần lưu ý rằng tính toán CAR này sẽ không được áp dụng cho các ngân hàng tuân thủ Basel II.

Các quy định chặt chẽ hơn tạo ra khó khăn cho các ngân hàng chưa tuân thủ Basel II. Dựa trên dữ liệu 9 tháng đầu năm 2019, tăng trưởng tín dụng toàn hệ thống chậm lại chủ yếu từ việc tăng trưởng tín dụng khiêm tốn tại các ngân hàng nhỏ cấp 3 cũng như 3 ngân hàng quốc doanh lớn nhất, bao gồm Agribank, CTG và BID, vốn chiếm khoảng 38% của tổng thị phần tín dụng. Trong khi đó, các ngân hàng tuân thủ Basel II có tăng trưởng tín dụng trung bình là 13.8% so với đầu năm 2019, cao hơn nhiều so với mức 9.54% so với đầu năm 2019 của toàn hệ thống trong quý 3/2019.

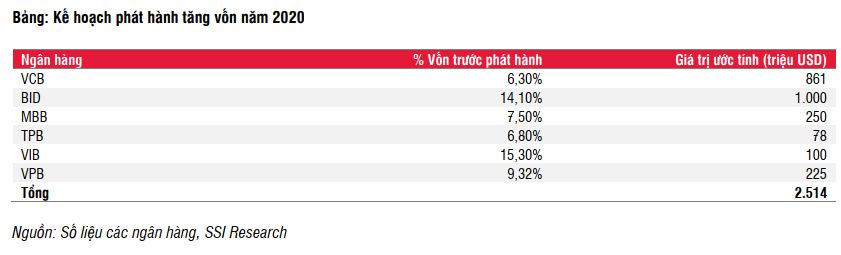

SSI Research dự báo tình hình này sẽ tiếp diễn vào năm 2020, vì các ngân hàng đáp ứng tiêu chuẩn Basel II sẽ tiếp tục được cấp thêm hạn mức tín dụng và giành được nhiều thị phần hơn so với các đối thủ nhờ vốn tự có và sức khỏe tài chính mạnh mẽ hơn. Theo đó, ước tính tăng trưởng tín dụng BID sẽ đạt 13% so với năm trước trong quý 4/2019 sau khi tăng vốn và duy trì mức tăng trưởng tín dụng này vào năm 2020.