Tăng tín dụng hỗ trợ thị trường chứng khoán

Tăng tín dụng hỗ trợ thị trường chứng khoán

Vừa qua, Bộ Tài chính đã nhận được đề xuất của Ủy ban Chứng khoán Nhà nước (UBCKNN) đề nghị Ngân hàng Nhà nước (NHNN) xem xét tăng hạn mức tín dụng cho TTCK như một biện pháp để hỗ trợ thị trường hậu Covid-19.

* Bộ Tài chính đề xuất tăng hạn mức tín dụng cho ngành chứng khoán

Nói đến tín dụng cho TTCK, văn bản gần đây nhất là Thông tư 36/2014/TT-NHNN ban hành tháng 11-2014, có hiệu lực từ đầu tháng 2-2015. Qua Thông tư 36, NHNN đã siết tín dụng vào TTCK qua việc quy định các giới hạn, tỷ lệ bảo đảm an toàn hoạt động của các tổ chức tín dụng (TCTD).

Theo đó, tổ chức tài chính phải đáp ứng tỷ lệ an toàn hoạt động và nợ xấu phải nằm dưới 3% mới được phép cho vay đầu tư CK. Không những thế, Điều 14 Thông tư 36 cũng quy định quy mô, tín dụng cho vay đầu tư cổ phiếu không được vượt quá 5% vốn điều lệ của TCTD. Đây là mức siết dòng tiền khá mạnh, bởi trước khi thông tư này ban hành, tín dụng cho vay CK cho phép ở mức 20%.

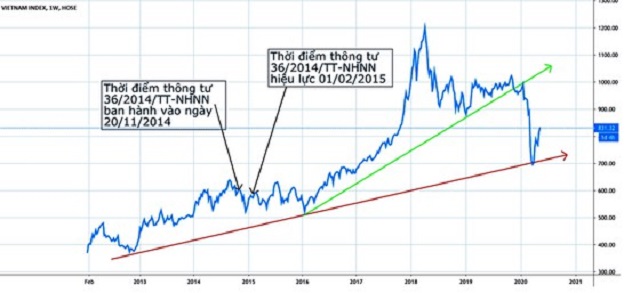

VN Index và sự ảnh hưởng của Thông tư 36. Đường màu xanh da trời: diễn biến của VN Index. Đường màu đỏ: xu hướng dài hạn. Đường màu xanh lá cây: xu hướng trung hạn của VN Index.

|

Việc 15% trong hạn mức tín dụng bị rút ra khỏi TTCK đã gây tác động tiêu cực lên tâm lý thị trường lúc bấy giờ. Nhưng nếu quan sát kỹ biểu đồ của chỉ số VN Index từ thời điểm thông tư ban hành cho đến khi có hiệu lực, sẽ thấy ngay trong ngắn hạn, tác động của dòng tiền đã tạo nên nhịp giảm khá mạnh.

Nhưng nhìn trung hạn, sau khoảng 1 năm kể từ khi Thông tư 36 hiệu lực, VN Index thực sự đi vào đợt tăng cực lớn. Và khi kết thúc nhịp tăng của chỉ số, VN Index đã tăng gấp đôi, từ vùng 500-600 điểm lên vùng 1.100-1.200 điểm.

Khối ngoại liên tục bán ròng

Dòng tiền là một trong những cơ sở để phân tích triển vọng tăng trưởng của thị trường. Hiện tại, một số NH đã hết room tín dụng mức 5% theo Thông tư 36. Do đó, UBCKNN mới kiến nghị xem xét để nới tín dụng. Nói đến dòng tiền, Việt Nam đặt kỳ vọng lớn ở sự tham gia của dòng tiền khối ngoại.

Nhưng thực tế trong năm 2020, khối ngoại đã bán không ngừng nghỉ. Tính từ 1-4-2020, ngày Thủ tướng Nguyễn Xuân Phúc chính thức công bố đại dịch Covid-19 tại Việt Nam cho đến nay, giá trị bán ròng của khối ngoại gần 9.000 tỷ đồng. Còn nếu tính từ Tết Nguyên đán 25-1 đến nay, khối ngoại đã bán ròng giá trị gần 20.000 tỷ đồng.

Có thể nêu 2 nguyên nhân khối ngoại liên tục bán ròng: Thứ nhất, lãi suất được điều hành giảm trong thời gian vừa qua. Thứ hai, tỷ giá hối đoái VNĐ tăng khá mạnh, khi đến cuối quý I-2020 giao dịch ở ngưỡng sát biên trên của khung tỷ giá, rời xa tỷ giá trung tâm, thậm chí từng giao dịch ở mức 23.660 đồng/USD.

2 nguyên nhân khách quan này có tác động tiêu cực đối với lợi tức dòng vốn đầu tư nước ngoài (FDI), và là cách giải thích đơn giản nhất cho việc dòng vốn thoái ròng khỏi thị trường Việt Nam. Tuy nhiên, nhìn rộng ra thế giới, việc đồng nội tệ mất giá có thể xảy ra ở quốc gia này không xảy ra ở nơi khác, nhưng việc lãi suất giảm đang là gam màu chủ đạo của chính sách tiền tệ mở rộng đối với cả quốc gia phát triển hay đang phát triển trong đại dịch Covid-19.

Bên cạnh nguyên nhân vĩ mô trên, một góc nhìn thực chiến hơn để giải thích cho hoạt động bán ròng của khối ngoại, có thể do VN Index đã gãy xu hướng tăng trong trung hạn (Xem đường xu hướng màu xanh lá cây). Mặc dù xu hướng dài hạn (Xem đường xu hướng màu đỏ) vẫn được duy trì, nhưng xu hướng trung hạn bị gãy là biểu hiện ngắt đà tăng trưởng của TTCK Việt Nam.

Trước đó, thị trường Việt Nam đã từng được nhiều quỹ đầu tư ngoại đánh giá có thể đạt mức tăng trưởng quanh 1.500 điểm. Nhưng cú thủng xu hướng này đã khép lại kịch bản đó, ít nhất trong 1-2 năm tới. Dù sao, cung cầu thị trường cũng là bằng chứng xác thực, trả lời cho thị trường mức kỳ vọng nào thực sự hợp lý.

Lấy cầu khối nội đáp ứng cung khối ngoại

Kiến nghị của UBCKNN có thể là chiến lược lấy cầu khối nội đáp ứng cho cung khối ngoại. Điều này rất giống với kỳ vọng của Quốc hội cho kinh tế Việt Nam trước thềm năm mới 2020. Khép lại 2019, tăng trưởng xuất khẩu vượt bậc của Việt Nam, nhất là quý III-2019, với sự vụt tăng của xuất khẩu sang thị trường Mỹ.

Nhưng với năm 2020, cầu hàng hóa và dịch vụ nội địa, với mức tăng trưởng tầng lớp trung lưu được kỳ vọng là động lực tăng trưởng vĩ mô cho Việt Nam 2020. Nếu TTCK là hàn thử biểu cho kinh tế, cũng có nghĩa có thể kỳ vọng về chiến lược tương tự cho cả thị trường hàng hóa dịch vụ và thị trường vốn.

Đối với triển vọng kinh tế trong nước, nếu TTCK duy trì được dao động của VN Index trong phạm vi nằm trên đường xu hướng dài hạn, và nằm dưới đường xu hướng trung hạn. Nghĩa là, trên đường màu xanh và dưới đường màu đỏ nó vẫn là kịch bản tăng trưởng vững mạnh dài hạn.

Vì thế, đề xuất của Bộ Tài chính nếu được NHNN thông qua chắc chắn sẽ gây tâm lý tích cực trên toàn thị trường. Bởi nó giống như bước kéo ngược tác động của Thông tư 36. Cổ phiếu ngành NH, CK sẽ là nhóm đầu tiên được hưởng lợi, khơi thông kéo dài nhịp tăng VN Index.

Bàn về tăng trưởng dựa vào tín dụng, cho dù đối với thị trường hàng hóa dịch vụ, hay thị trường vốn, viễn cảnh về nợ xấu và điều gì sẽ đến sau khi những hào quang đẹp đẽ nhất qua đi, là điều các chuyên gia quan tâm. Nợ xấu đang khiến định chế tài chính hay nền kinh tế nào cũng khiếp sợ.

Như vậy, khi nới lỏng tín dụng tăng trên mức 5%, việc dòng vốn mới rõ ràng là hỗ trợ lực cầu cho TTCK. Trong những nhịp điều chỉnh mạnh, “call margin” và những quyết định sai lầm trong đầu tư, đầu tiên sẽ là cái giá phải trả của nhà đầu tư cá nhân, tiếp theo là nợ xấu đối với các CTCK. Còn nếu các CTCK quản lý cho vay ký quỹ thật chặt, tác dụng của việc nới lỏng tín dụng cũng sẽ hạn chế tác dụng trong ngắn hạn.

Tăng trưởng GDP, quản lý mức giá chung và thúc đẩy tổng cầu đồng thời hỗ trợ phía cung, luôn cần tìm đến điểm cân bằng mới sau những cú sốc kinh tế như đại dịch Covid-19. Năm 2020, theo báo cáo của Ngân hàng Thế giới, Việt Nam tăng trưởng tổng cầu được kỳ vọng rất lớn ở sức cầu hàng hóa và dịch vụ nội địa. Khi TTCK sụt giảm, sẽ tác động mức độ vĩ mô lên tổng cầu hàng hóa. Tài sản của nhà đầu tư cá nhân quan trọng đối với sức cầu nội địa, trong khi tăng trưởng của doanh nghiệp niêm yết quan trọng đối với bên cung hàng hóa dịch vụ, tăng trưởng việc làm cũng như tình hình thất nghiệp của hộ gia đình.

| Nới lỏng tín dụng ở mức nào để điểm cân bằng mới của thị trường là lành mạnh và khơi thông cho kinh tế, thực sự là một khoa học và nghệ thuật trong điều hành chính sách. |

Đinh Hạ Vân