Nợ xấu tiếp tục tăng mạnh, nhưng chỉ là mới bắt đầu?

Nợ xấu tiếp tục tăng mạnh, nhưng chỉ là mới bắt đầu?

Tăng trưởng tín dụng sụt giảm, lợi nhuận đi lùi, nợ xấu tăng mạnh hơn cả quý 1 là những tác động từ dịch Covid-19 đang phản chiếu lên hoạt động ngành ngân hàng trong quý 2.

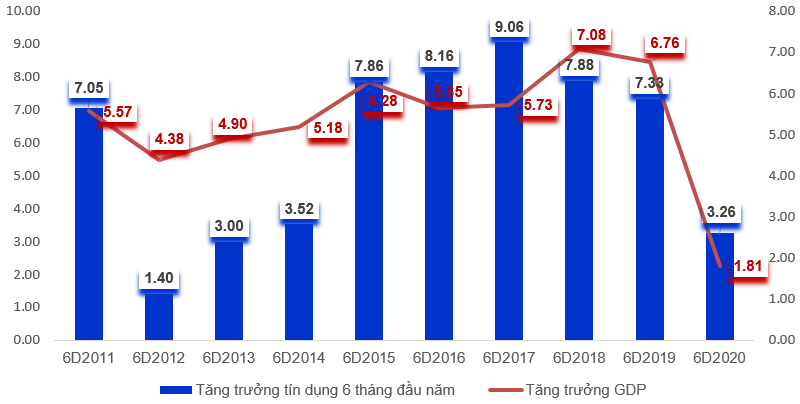

Số liệu từ Tổng Cục Thống kê, tại Việt Nam, trong 6 tháng đầu năm tăng trưởng kinh tế đạt 1.81% và đây cũng là mức tăng trưởng thấp nhất trong 10 năm qua.

Báo cáo tại Hội nghị Hội nghị với các địa phương về đánh giá tình hình kinh tế - xã hội 6 tháng đầu năm và triển khai nhiệm vụ 6 tháng cuối năm 2020 ngày 02/07/2020, Thống đốc Ngân hàng Nhà nước (NHNN) Lê Minh Hưng cho biết nhu cầu tín dụng thời gian qua rất yếu, đặc biệt là trong tháng 4 - 5, tuy nhiên đã phục hồi tốt hơn trong tháng 6. Cụ thể, vào tháng 3 tín dụng tăng khoảng 1.13%, tháng 4 tăng 0.12%, tháng 5 tăng 0.53% và đến 29/6 thì mức tăng so với tháng 5 là 1.28%. Tính đến ngày 30/06/2020, tín dụng tăng trưởng 3.26% so với đầu năm, đây cũng là mức tăng thấp nhất trong vòng 7 năm trở lại đây.

|

Tăng trưởng tín dụng 6 tháng đầu năm qua từng năm

Nguồn: Tổng Cục Thống kê, Ngân hàng Nhà nước

|

Trong nửa đầu năm nay, rất nhiều doanh nghiệp đã ngấm đòn Covid-19 nên cũng không có nhu cầu vay vốn để mở rộng kinh doanh, thậm chí buộc phải đóng cửa. Hệ quả là kéo nguồn thu nhập chính của các ngân hàng sụt giảm, nợ xấu tăng cao so với đầu năm.

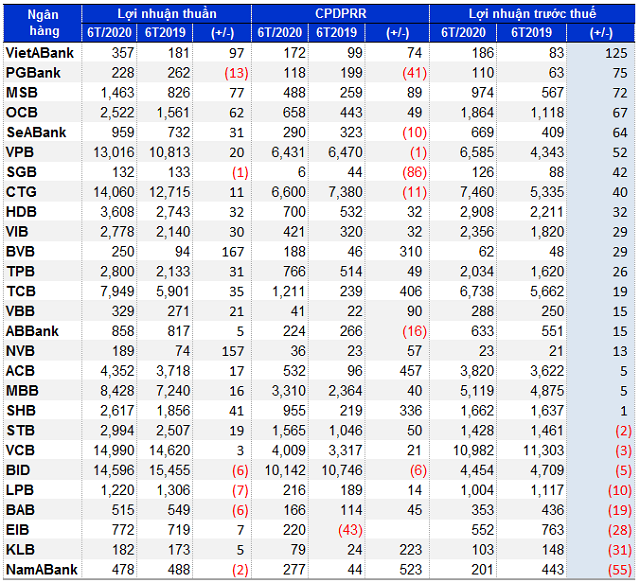

Tính đến ngày 02/08/2020, dữ liệu thống kê VietstockFinance cho thấy, 27 ngân hàng đã công bố BCTC quý 2, trong đó, gần một nửa báo lợi nhuận trước thuế giảm so với cùng kỳ năm trước hoặc gần như đi ngang như NamABank (-55%), KLB (-31%), Eximbank (EIB, -28%)…

Đa số các nhà băng sụt giảm lợi nhuận là do tăng mạnh trích lập chi phí dự phòng rủi ro tín dụng so với cùng kỳ năm trước như NamABank (gấp 6.2 lần), ACB (gấp 5.5 lần), KLB (gấp 3.2 lần)… Trong khi số khác báo lãi tăng lại do giảm trích lập dự phòng như PGBank (-41%), SGB (-86%)…

Một số nhà băng vẫn không tránh khỏi tình cảnh giảm lãi mặc dù giảm hoặc chỉ tăng nhẹ trích lập dự phòng như BIDV, LPB.

|

Một số chỉ tiêu kết quả HĐKD 6 tháng đầu năm 2020 của các ngân hàng. Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

Lộ diện ngân hàng có tỷ lệ nợ xấu vượt 6%

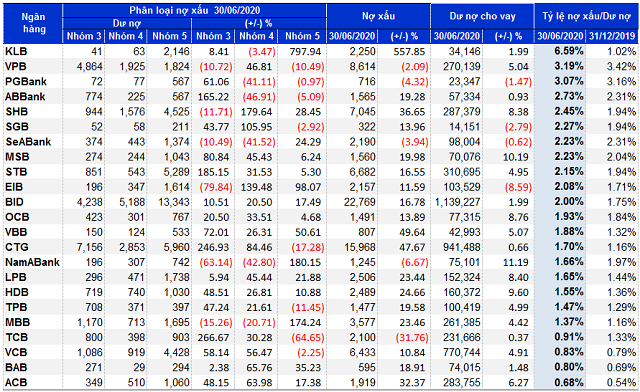

Tính đến cuối quý 2, chỉ có 2/23 nhà băng có tăng trưởng tín dụng trên 10% là MSB (10.19%) và NamABank (11.19%) trong số 23 ngân hàng đã công bố thông tin nợ xấu. Và có đến 4 ngân hàng tăng trưởng tín dụng âm so với đầu năm là PGBank (-1.47%), SGB (-2.79%), SeABank (-0.62%) và EIB (-8.59%).

Một thực tế phũ phàng khác là trong số 23 ngân hàng này, chỉ có 5 ngân hàng báo nợ xấu giảm so với đầu năm là VPBank (VPB, -2.09%), PGBank (-4.32%), SeABank (-3.94%), NamABank (-6.67%) và TCB (-31.76%).

Về chất lượng nợ vay, nhìn chung, cơ cấu nợ đang dịch chuyển từ nợ dưới tiêu chuẩn (nhóm 3) sang nợ có khả năng mất vốn (nhóm 5) như KLB, SeABank, MB… Trong khi một số nhà băng khác tăng nợ xấu nhưng lại tập trung nhiều vào nợ dưới tiêu chuẩn như ABBank, TCB, VietinBank (CTG)…

Đáng chú ý nhất là KLB, tổng nợ xấu của nhà băng này tại thời điểm cuối quý 2 gấp 6.6 lần đầu năm, tăng lên mức 2,250 tỷ đồng. Trong đó, nợ có khả năng mất vốn (nhóm 5) gấp 9 lần đầu năm, ghi nhận gần 2,146 tỷ đồng. Theo giải trình của KLB, trong số dư nợ có khả năng mất vốn, có 1,896 tỷ đồng dư nợ các khoản cho vay đối với một nhóm khách hàng với tài sản bảo đảm là cổ phiếu của một ngân hàng khác được phân loại nợ nhóm 5 theo Quyết định 2595/QĐ-NHNN của Ngân hàng Nhà nước. Do đó, tỷ lệ nợ xấu trên dư nợ cho vay của KLB tăng mạnh từ 1.02% lên 6.59%. Khoản nợ tăng đột biến này làm cho KLB trở thành ngân hàng có tỷ lệ nợ xấu trên dư nợ cao nhất hệ thống tính đến cuối quý 2.

|

Phân loại chất lượng nợ vay của các ngân hàng tính đến 30/06/2020. Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

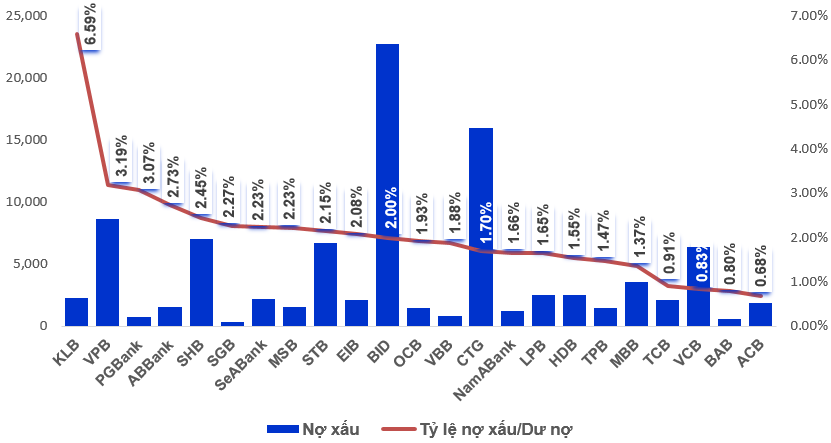

Nợ xấu tăng mạnh hơn tăng trưởng tín dụng dẫn đến đa phần tỷ lệ nợ xấu trên dư nợ của các ngân hàng tăng so với đầu năm. Tính đến 30/06/2020, 3 nhà băng có tỷ lệ nợ xấu trên dư nợ trên 3% là KLB (6.59%), VPB (3.19%) và PGBank (3.07%).

Chỉ có 5/23 ngân hàng kéo giảm được tỷ lệ nợ xấu trên dư nợ là VPBank, PGBank, SeABank, NamABank và TCB.

|

Tỷ lệ nợ xấu/dư nợ của các ngân hàng tính đến 30/06/2020. Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

Nợ xấu sẽ còn tăng?

Tình hình dịch bệnh ảnh hưởng đến hoạt động kinh doanh của các doanh nghiệp, kéo theo tăng trưởng tín dụng của các ngân hàng sụt giảm. Nhằm giúp các nhà băng ổn định tài chính, từ tháng 3, Ngân hàng Nhà nước (NHNN) đã ban hành Thông tư 01 nhằm cơ cấu lại các khoản nợ trong mùa dịch bệnh Covid-19.

Và đến cuối tháng 5, NHNN tiếp tục lấy ý kiến sửa đổi Thông tư 01 theo hướng mở rộng diện cơ cấu nợ cho doanh nghiệp. Các khoản nợ vay được giải ngân trước ngày 25/04 sẽ thuộc diện được cơ cấu xem xét hạn trả nợ, miễn, giảm lãi, giữ nguyên nhóm nợ (trước đó thời hạn này là 23/01). Đồng thời, các khoản nợ phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi từ ngàu 23/01 đến hết năm nay cũng sẽ được xem xét cơ cấu nợ (trước đó mốc thời gian này là liền kề 3 tháng kể từ khi Thủ tướng công bố hết dịch).

Như vậy, mặc dù hiện tại đã được cơ cấu lại các khoản trả nợ, miễn, giảm lãi nhưng cơ cấu nợ xấu của các nhà băng vẫn xấu hơn so với cuối quý 1. Do đó, mức nợ xấu hiện tại chưa thực sự phản ánh đúng chất lượng tài sản của các nhà băng khi mà các khách hàng bị ảnh hưởng từ Covid-19 đang nhận được hỗ trợ từ Chính phủ.

Cũng vì lẽ đó, nhiều dự báo về nợ xấu và lợi nhuận của các ngân hàng sẽ còn xấu hơn vào quý 3-4 và cuối năm nay. Thêm vào đó, tình hình dịch Covid-19 đang tái bùng phát như hiện nay chắc chắn sẽ là một đòn đau mới giáng vào tình hình kinh doanh của doanh nghiệp nói riêng và cả nền kinh tế nói chung.