SRA dự kiến tăng vốn lên gấp 3 lần sau chia cổ tức và phát hành cổ phiếu

SRA dự kiến tăng vốn lên gấp 3 lần sau chia cổ tức và phát hành cổ phiếu

Ngày 18/08/2020, CTCP Sara Việt Nam (HNX: SRA) đã thông qua phương án phát hành cổ phiếu để trả cổ tức năm 2019 với tỷ lệ 40% (cổ đông sở hữu 100 cp được nhận 40 cp mới).

* SRA: Bán lỗ cổ phiếu AMV, lợi nhuận nửa đầu năm 2020 giảm 58%

Theo đó, SRA dự kiến phát hành thêm 7.2 triệu cp chi trả cổ tức năm 2019 cho cổ đông hiện hữu từ nguồn lợi nhuận sau thuế chưa phân phối trên báo cáo tài chính hợp nhất năm 2019 đã kiểm toán. Thời gian dự kiến phát hành trong quý 3/2020.

Đồng thời, SRA dự kiến chào bán 18 triệu cp cho cổ đông hiện hữu với giá 10,000 đồng/cp. Tỷ lệ thực hiện là 1:1, tức cổ đông sở hữu 1 cp tương ứng với 1 quyền mua, cứ 1 quyền mua sẽ được mua 1 cp phát hành thêm.

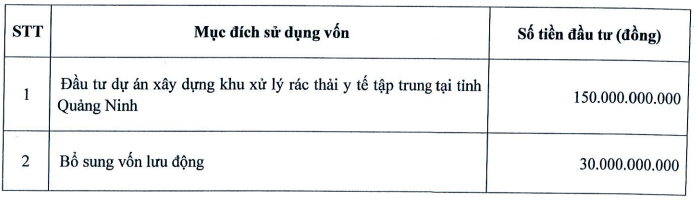

Tổng số tiền thu được trong đợt chào bán này là 180 tỷ đồng sẽ được Công ty sử dụng để đầu tư dự án xây dựng khu xử lý rác thải y tế tập trung Quảng Ninh (150 tỷ đồng) và phần còn lại sẽ bổ sung vốn lưu động (30 tỷ đồng).

Nguồn: Nghị quyết ĐHĐCĐ thường niên năm 2020 của SRA

|

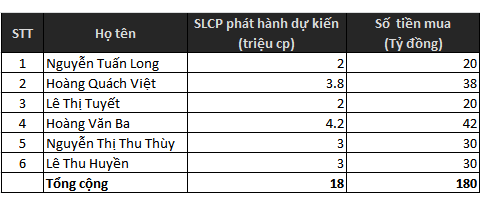

Bên cạnh việc phát hành cổ phiếu trả cổ tức cho cổ đông và phát hành cho cổ đông hiện hữu, SRA cũng dự kiến phát hành riêng lẻ 18 triệu cp cho 6 nhà đầu tư với giá chào bán bằng mệnh giá 10,000 đồng/cp. Tỷ lệ thực hiện là 1:1.

|

Danh sách nhà đầu tư đăng ký mua cổ phiếu SRA chào bán riêng lẻ

Nguồn: Nghị quyết ĐHĐCĐ thường niên năm 2020 của SRA

|

Trong đó, ông Hoàng Văn Ba – Chủ tịch HĐQT SRA dự kiến mua 4.2 triệu cp, bà Nguyễn Thị Thu Thùy - Thành viên HĐQT đăng ký mua 3 triệu cp.

Tại ngày 30/06/2020, ông Hoàng Văn Ba nắm giữ 1.5 triệu cp SRA, chiếm 8.37% vốn tại đây và bà Nguyễn Thị Thu Thùy chưa nắm giữ cổ phiếu nào của SRA.

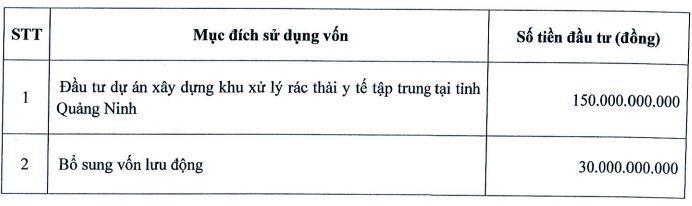

Theo SRA, số tiền tối thiểu cần thu được trong đợt chào bán này là 180 tỷ đồng, toàn bộ số tiền này cũng sẽ được Công ty sử dụng để đầu tư dự án xây dựng khu xử lý rác thải y tế tập trung Thái Nguyên (150 tỷ đồng) và phần còn lại để bổ sung vốn lưu động (30 tỷ đồng).

Nguồn: Nghị quyết ĐHĐCĐ thường niên năm 2020 của SRA

|

Trong trường hợp cổ phần không phân phối hết theo dự kiến và số lượng vốn huy động không đạt đủ như dự kiến, HĐQT sẽ xem xét huy động nguồn vốn vay ngân hàng hoặc tìm kiếm các nguồn vốn tài trợ bổ sung khác để bù đắp.

Theo SRA, sau khi được UBCKNN chấp thuận, việc chào bán cổ phiếu cho cổ đông hiện hữu và phát hành riêng lẻ sẽ được thực hiện trong năm 2020 và/hoặc năm 2021.

Vốn điều lệ SRA dự kiến sau khi chào bán cho cổ đông hiện hữu, phát hành riêng lẻ và trả cổ tức bằng cổ phiếu sẽ tăng từ 180 tỷ đồng lên mức 612 tỷ đồng.

Tại ĐHĐCĐ thường niên 2020, trước thắc mắc của cổ đông về việc nghị quyết ĐHĐCĐ thường niên năm 2019 có kế hoạch phân chia cổ tức cho cổ đông theo tỷ lệ 10% bằng tiền mặt và 20% bằng cổ phiếu nhưng không thực hiện, SRA giải đáp, HĐQT đã nộp hồ sơ trình UBCKNN về việc chi trả cổ tức và đáp ứng các yêu cầu nhưng thời điểm đó đã kết thúc năm tài chính 2019. Do đó, UBCKNN đề nghị Công ty chờ kiểm toán BCTC năm 2019 và trình lại ĐHĐCĐ năm 2020. Theo đó, HĐQT trình ĐHĐCĐ phương án trả cổ tức gộp cho cả năm 2018 và cổ tức năm 2019 là 60% bao gồm 40% bằng cổ phiếu và 20% bằng tiền. HĐQT dự kiến sẽ thực hiện chi trả cổ tức 20% bằng tiền mặt trong quý 3/2020.

SRA cũng cho biết thêm, các cổ đông chiến lược của Công ty trong đợt phát hành riêng lẻ này là những cá nhân có tiềm lực về kinh tế và mối quan hệ, họ đã và sẽ hỗ trợ Công ty để xây dựng và phát triển cá dự án ở các tỉnh như Quảng Ninh, Thái Nguyên, Vũng Tàu… Các cổ đông chiến lược sẽ bị hạn chế chuyển nhượng 1 năm kể từ ngày hoàn thành đợt phát hành.

Theo SRA, 2 dự án xử lý rác thải y tế tại Quảng Ninh và Thái Nguyên đã được UBND tỉnh chấp thuận về chủ trương.

Mới đây, SRA vừa công bố kết quả kinh doanh soát xét 6 tháng đầu năm với doanh thu 156 tỷ đồng và lãi ròng gần 17 tỷ đồng, lần lượt giảm 2% và 58% so cùng kỳ.

Đầu phiên 20/08, cổ phiếu SRA tăng trần lên mức 14,000 đồng/cp.