Triển vọng nào cho thị trường 6 tháng cuối năm 2020?

Triển vọng nào cho thị trường 6 tháng cuối năm 2020?

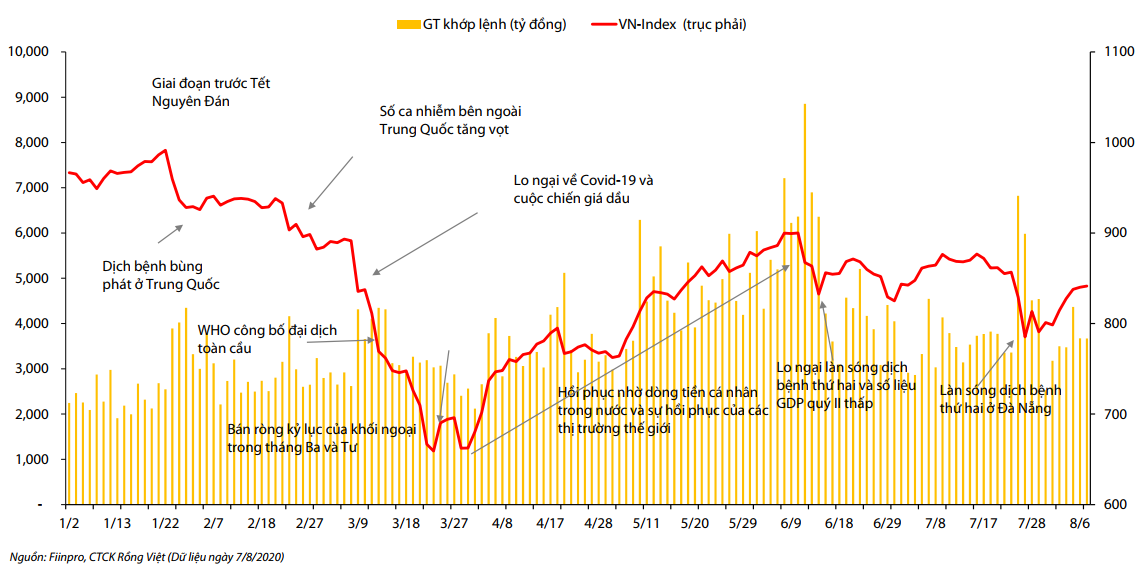

Theo nhận định của CTCK Rồng Việt (VDSC), rủi ro lớn nhất của thị trường trong 6 tháng cuối năm đến từ tốc độ hồi phục của nền kinh tế khi mà làn sóng dịch bệnh thứ hai và việc hoãn mở cửa đường bay thương mại sẽ có ảnh hưởng không nhỏ.

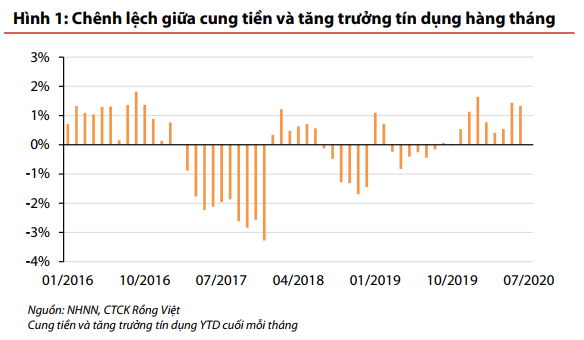

Thanh khoản trong nước dồi dào

Mặc dù tốc độ tăng cung tiền 6 tháng đầu năm giảm đáng kể so với cùng kỳ năm ngoái, từ 6.05% xuống 4.59%, tốc độ tăng trưởng tín dụng so với đầu năm giảm một nửa xuống 3.26%, đưa chênh lệch cung tiền và tín dụng hàng tháng lên mức cao.

VDSC cho rằng xu hướng này có thể sẽ duy trì trong những tháng còn lại của năm 2020 bởi những lý do sau:

Về cung tiền, bất chấp tác động gia tăng của Covid-19 đối với đầu tư FDI mới và xuất khẩu, Ngân hàng Nhà nước Việt Nam đã tăng cường dự trữ đô la Mỹ trong 7 tháng đầu năm 2020 nhờ thặng dư thương mại tăng mạnh và giải ngân vốn FDI giảm nhẹ.

VDSC kỳ vọng thặng dư thương mại có thể tiếp tục tăng vì trong khi các doanh nghiệp e ngại nhập hàng để mở rộng kinh doanh thì xuất khẩu có khả năng đi ngang. Ngoài ra, mặc dù giải ngân đầu tư công tăng 27% so với cùng kỳ năm trước sau 7 tháng đầu năm, Chính phủ mới chỉ hoàn thành 43% kế hoạch cả năm. Phần còn lại của kế hoạch giải ngân còn rất lớn và sẽ bổ sung vào cung tiền.

Mặt khác, mặc dù Chính phủ đặt mục tiêu tăng trưởng tín dụng từ 9 đến 10% cho năm 2020, nhu cầu tín dụng sẽ không cải thiện nhiều trong thời gian còn lại của năm 2020 do nhu cầu tiêu dùng thấp ở cả nội địa và các thị trường xuất khẩu chính sẽ hạn chế các doanh nghiệp xây dựng hoặc mở rộng quy mô sản xuất.

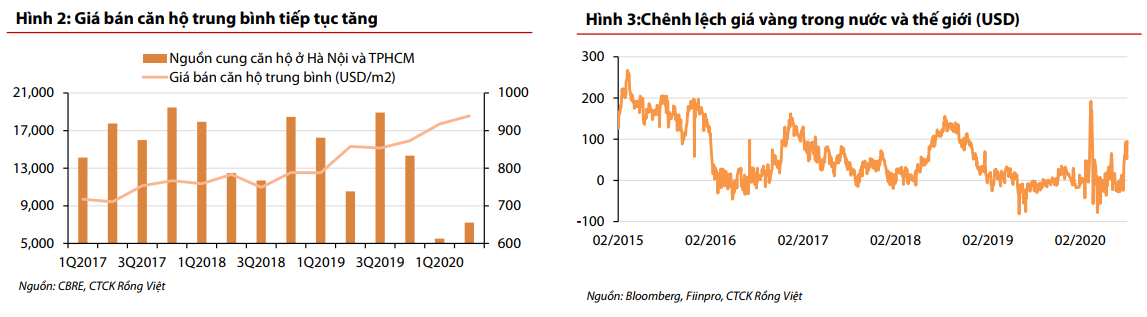

Hơn nữa, nhu cầu tín dụng trong bất động sản cũng ở mức thấp. Trong khi nguồn cung căn hộ tại Hà Nội và TP.HCM giảm so với cùng kỳ năm trước, tỷ lệ hấp thụ cũng giảm. Bức tranh bất động sản trong vài tháng tới sẽ tiếp tục bị ảnh hưởng bởi lo ngại về Covid-19 và thiếu vắng sự tham gia của người nước ngoài.

Các kênh đầu tư hạn chế

Trong bối cảnh nền kinh tế đang dồi dào thanh khoản, các kênh đầu tư còn hạn chế. Đối với bất động sản, mặc dù giá căn hộ cho thuê đã giảm gần đây nhưng giá trung bình tại Hà Nội và TP. HCM vẫn tăng nhẹ.

Trong khi đó, mặc dù giá vàng trong nước đã tăng mạnh sau 7 tháng đầu năm và vượt trội so với hầu hết các tài sản khác, những thông tin gần đây về tiến độ phát triển vắc xin có thể khiến giá vàng đảo chiều.

Nghị định mới về phát hành trái phiếu doanh nghiệp sẽ có hiệu lực vào tháng 9/2020 sẽ hạn chế việc phát hành trái phiếu doanh nghiệp mới trong quý 4/2020 do khoảng cách giữa hai đợt phát hành liên tiếp là 6 tháng. Theo Bộ Tài chính, các nhà đầu tư cá nhân đã tham gia tích cực vào thị trường trái phiếu doanh nghiệp với tỷ lệ sở hữu 27% tổng số trái phiếu doanh nghiệp lưu hành trong 6 tháng đầu năm 2020, tăng từ mức 9% so với năm 2019.

Đối với tài sản thu nhập cố định khác, các ngân hàng đã hạ lãi suất huy động do thanh khoản trong hệ thống ngân hàng dư thừa do tín dụng tăng trưởng chậm.

|

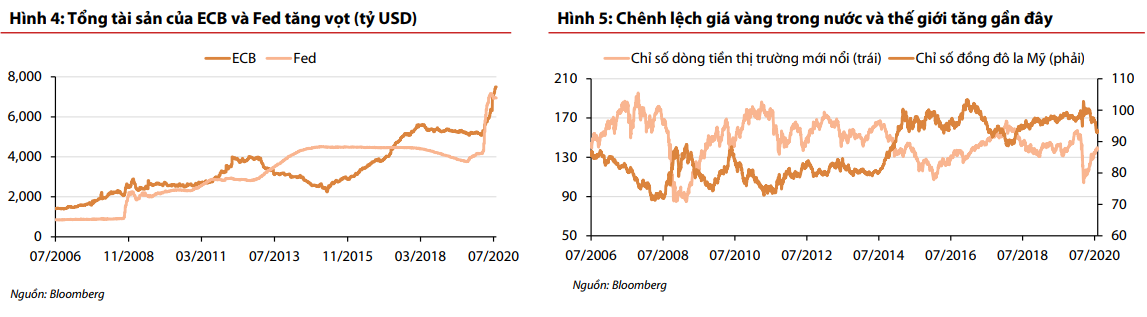

Ít xảy ra khả năng về một đợt bán ròng mạnh thứ hai từ khối ngoại

VDSC nghĩ rằng động thái bán ròng mạnh mẽ của khối ngoại trong tháng Ba và tháng Tư đã qua và thị trường chứng khoán Việt Nam sẽ không trải qua thêm diễn biến tương tự nào nữa ngay cả khi đợt bùng phát dịch thứ hai ở miền Trung gần đây đã làm dấy lên một số lo ngại. Nguyên nhân chính khiến tình trạng bán tháo diễn ra ở Việt Nam và các thị trường khác là do e ngại về thanh khoản. Tuy nhiên, điều này sẽ không còn gây ra đợt bán ròng thứ hai nhờ sự hỗ trợ thanh khoản mạnh mẽ của Fed và các ngân hàng TW khác. Đô la Mỹ dồi dào sẽ hỗ trợ thị trường mới nổi ngăn chặn một đợt rút tiền ròng mạnh khác cũng như giữ đồng đô la Mỹ yếu.

Từ dữ liệu lịch sử, VDSC nhận thấy rằng dòng vốn vào thị trường mới nổi có mối tương quan nghịch với đô la Mỹ. Bloomberg gần đây đã ghi nhận sự quay trở lại của các nhà đầu tư nước ngoài thông qua ETF tại một số thị trường mới nổi trong ba tháng qua, trong đó có Việt Nam. Vaneck ETF và FTSE Vietnam ETF đã thu hút lần lượt 11 triệu USD và 6 triệu USD trong tháng Bảy so với việc bị rút ra 26 triệu USD và 19 triệu USD trong tháng Ba.

|

VN-Index có thể đóng cửa quanh mức 900 điểm vào cuối năm

Dựa trên Bloomberg consensus, VDSC nhận thấy VN-Index khá rẻ so với quá khứ. Cụ thể, PE forward của VN-Index 2020 ước tính là 15.5x, thấp hơn so với PE trung bình 5 năm là 15.8x. PE năm 2021 dự kiến là 12.0x, thấp hơn 24% so với PE trung bình 5 năm.

Trong khi đó, PE forward 2020 của VN-Index tương đối hợp lý so với các nước khi PE của VN-Index thấp hơn PE của các thị trường mới nổi và cao hơn một chút so với thị trường cận biên. Tuy nhiên, nếu nhìn sang năm 2021, PE của VN-Index ước tính sẽ giảm xuống dưới cả thị trường mới nổi và thị trường cận biên.

Cụ thể, Bloomberg concensus ước tính EPS 2020 của VN-Index giảm 14% so với cùng kỳ năm trước, điều chỉnh từ dự báo tăng 11% hồi đầu năm. Tuy nhiên, chỉ số VN-Index cũng đã giảm gần 13% so với đầu năm. Do đó, VDSC cho rằng thị trường có thể đã phản ánh kỳ vọng hiện tại đối với EPS năm 2020.

Với kỳ vọng cao về sự phục hồi lợi nhuận mạnh mẽ năm 2021 khi EPS 2021 được dự báo tăng 29% so với cùng kỳ năm trước, VDSC cho rằng VN-Index có thể đóng cửa quanh mức 900 điểm tương đương với mức PE dự phóng 2020 là 16.5x vào cuối năm.

Rủi ro phục hồi chậm hơn dự kiến

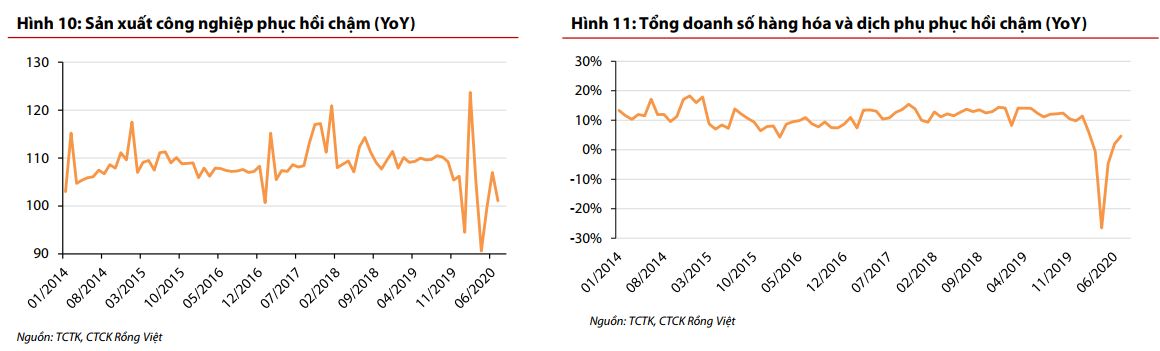

Mặc dù thị trường chứng khoán có sự phục hồi mạnh mẽ, nhưng tốc độ hồi sinh của nền kinh tế Việt Nam không nhanh như kỳ vọng trước đó. Trong khi thị trường dự báo nền kinh tế Việt Nam có thể phục hồi mạnh mẽ từ nửa cuối năm 2020, các chỉ số kinh tế không phản ánh điều đó khi chỉ số sản xuất công nghiệp và tổng doanh số hàng hóa và dịch vụ tăng nhẹ so với cùng kỳ năm trước. Hơn nữa, đợt bùng phát dịch thứ hai ở miền Trung sẽ khiến nền kinh tế Việt Nam mất nhiều thời gian hơn để trở lại nhịp độ bình thường. Bên cạnh đó, việc mở lại chuyến bay thương mại có thể phải trì hoãn cho đến khi vắc xin được phân phối rộng rãi.

Trong bối cảnh đó, sự phục hồi chậm hơn dự kiến của Việt Nam dẫn đến lợi nhuận dự kiến trong năm 2020 và 2021 và hạn chế khả năng tăng trưởng của thị trường.

|