Tuần 25-29/01/2021: 10 cổ phiếu “nóng” dưới góc nhìn PTKT của Vietstock

Tuần 25-29/01/2021: 10 cổ phiếu “nóng” dưới góc nhìn PTKT của Vietstock

Các cổ phiếu “nóng” được phân tích trong báo cáo của Phòng Tư vấn Vietstock gồm: AAA, BVH, DIG, HBC, HII, MBB, MSN, NLG, NVL và VRE.

Các cổ phiếu này được chọn lọc theo các tín hiệu phân tích kỹ thuật, thanh khoản, mức độ quan tâm của nhà đầu tư... Các phân tích dưới đây có thể phục vụ cho mục đích tham khảo trong ngắn hạn cũng như dài hạn.

AAA - CTCP Nhựa An Phát Xanh

Giá cổ phiếu cho tín hiệu phục hồi khi test lại đường SMA 50 ngày và hiện đang nằm trên ngưỡng Fibonacci Projection 100%. Đường SMA 50 ngày vẫn đang nằm trên đường SMA 100 ngày và đường SMA 200 ngày nên xu hướng tăng vẫn đang là xu hướng chính của AAA.

Nếu AAA vẫn giữ vững bên trên ngưỡng Fibonacci Projection 100% thì mục tiêu tiếp theo của cổ phiếu sẽ là vùng 16,500-17,500 (đỉnh cũ tháng 07/2019 hội tụ cùng ngưỡng Fibonacci Projection 161.8%).

Tuy nhiên, khối lượng giao dịch đang sụt giảm những ngày qua, cho thấy dòng tiền đang khá yếu. Khối lượng giao dịch cần trở lại mức cao để đà tăng có thể tiếp diễn.

BVH - Tập đoàn Bảo Việt

Chỉ báo MACD tiếp tục giảm sau khi đã cho tín hiệu bán. Chỉ báo Relative Strength Index đang quay về test ngưỡng 50. Nếu ngưỡng này vẫn được giữ vững thì tình hình của cổ phiếu chưa quá bi quan.

Vùng hội tụ của ngưỡng Fibonacci Projection 100% và đường SMA 50 ngày (tương đương vùng 58,000-60,000) sẽ là hỗ trợ gần nhất nếu trạng thái điều chỉnh tiếp tục xuất hiện trong thời gian tới.

Đường SMA 50 ngày cắt đường SMA 100 ngày và đường SMA 200 ngày tạo những điểm giao cắt vàng (golden cross) vào tháng 10/2020 và tháng 11/2020, qua đó cho thấy xu hướng tăng đang là xu hướng chính của cổ phiếu.

DIG - Tổng Công ty cổ phần Đầu tư Phát triển Xây dựng

Giá cổ phiếu vẫn đang test lại ngưỡng Fibonacci Retracement 161.8%. Nếu DIG có thể vượt hoàn toàn được vùng này trong thời gian tới thì đà tăng của cổ phiếu sẽ được củng cố mạnh mẽ.

Chỉ báo MACD và chỉ báo Stochastic Oscillator đều đang cho những tín hiệu tiêu cực. Khối lượng giao dịch sụt giảm trong những ngày gần đây và nằm dưới mức trung bình 20 phiên cho thấy tâm lý thận trọng của nhà đầu tư.

Rising Window ngày 05/01/2021 sẽ là hỗ trợ gần nhất nếu giá cổ phiếu xuất hiện điều chỉnh mạnh bất ngờ.

HBC - CTCP Tập đoàn Xây dựng Hòa Bình

Sau khi về gần đường SMA 50 ngày, giá cổ phiếu HBC đã xuất hiện Rising Window vào ngày 22/01/2021. Tín hiệu này cho thấy đà giảm có thể đã tạm dừng.

Khối lượng giao dịch tăng cao hơn những ngày trước đó và vượt mức trung bình 20 ngày, qua đó cho thấy tình của cổ phiếu đang khá tích cực.

Chỉ báo Relative Strength Index đã đảo chiều và đang vượt lên trên ngưỡng 50. Chỉ báo MACD đã tạm ngừng đà giảm và đang đi ngang, qua đó chứng tỏ tình hình của cổ phiếu không quá bi quan.

HII - CTCP An Tiến Industries

Giá cổ phiếu đang test lại ngưỡng Fibonacci Projection 100% trong những ngày vừa qua. Nếu giá cổ phiếu HII có thể bứt phá hoàn toàn vùng này thì đà tăng của cổ phiếu sẽ được củng cố mạnh mẽ.

Khi đó, vùng 25,000-27,000 (hội tụ của ngưỡng Fibonacci Projection 161.8% và đỉnh cũ tháng 10/2017) sẽ là mục tiêu tiếp theo của nhịp tăng này.

Chỉ báo Stochastic Oscillator đã cho mua trở lại sau khi về gần ngưỡng 80. Chỉ báo MACD vẫn đang nằm trên đường signal, qua đó cho thấy tình hình của cổ phiếu vẫn đang khá tích cực.

Tuy nhiên, khối lượng giao dịch giảm dần trong những ngày gần đây và nằm dưới mức trung bình 20 phiên gần nhất cho thấy tâm lý nhà đầu tư đang thận trọng trở lại.

MBB - Ngân hàng TMCP Quân Đội

Trong phiên giao dịch ngày 22/01/2021, giá cổ phiếu MBB tạo mẫu hình nến Spinning Top, qua đó cho thấy tâm lý giằng co của nhà đầu tư.

Bên cạnh đó, nhà đầu tư đang có tâm lý khá thận trọng khi mà khối lượng giao dịch liên tục nằm dưới mức trung bình 20 phiên gần nhất.

Chỉ báo MACD đã cho tín hiệu bán. Chỉ báo Stochastic Oscillator cũng đã rơi xuống dưới vùng overbought, qua đó cho thấy rủi ro sụt giảm đang gia tăng.

Vùng 24,000-25,000 (đỉnh cũ tháng 04/2018) vẫn đang là hỗ trợ khá đáng tin cậy của chỉ số nếu hiện tượng sụt giảm tiếp tục xuất hiện trong thời gian tới.

MSN - CTCP Tập đoàn Masan

Ngưỡng Fibonacci Projection 38.2% hội tụ cùng đỉnh cũ tháng 11/2020 đang là thử thách khá khó để vượt qua của giá cổ phiếu MSN. Nếu vượt hoàn toàn được vùng này thì đà tăng sẽ được củng cố mạnh mẽ.

Khối lượng giao dịch tăng cao trở lại và vượt mức trung bình 20 phiên gần nhất cho thấy dòng tiền đang trở lại khá mạnh mẽ.

Chỉ báo Relative Strength Index đang đảo chiều sau đà giảm trước đó. Chỉ báo MACD đã tạm dừng đà giảm và đang đi ngang, nếu tính hiệu mua trở lại thì tình hình của cổ phiếu sẽ khả quan hơn.

NLG - CTCP Đầu tư Nam Long

Sau khi test lại vùng hội tụ của trendline tăng trung hạn (bắt đầu từ tháng 07/2020) và đỉnh cũ tháng 04/2018 (tương đương vùng 29,500-30,500), giá cổ phiếu đã phục hồi trở lại và hiện đã vượt lên trên ngưỡng Fibonacci Retracement 161.8%.

Chỉ báo Stochastic Oscillator đã cho tín hiệu mua trở lại sau khi rơi xuống dưới vùng quá mua (overbought), qua đó cho thấy rủi ro sụt giảm đã được hạn chế.

Khối lượng giao dịch tăng cao và vượt mức trung bình 20 phiên gần nhất cho thấy dòng tiền vẫn đang rất mạnh mẽ.

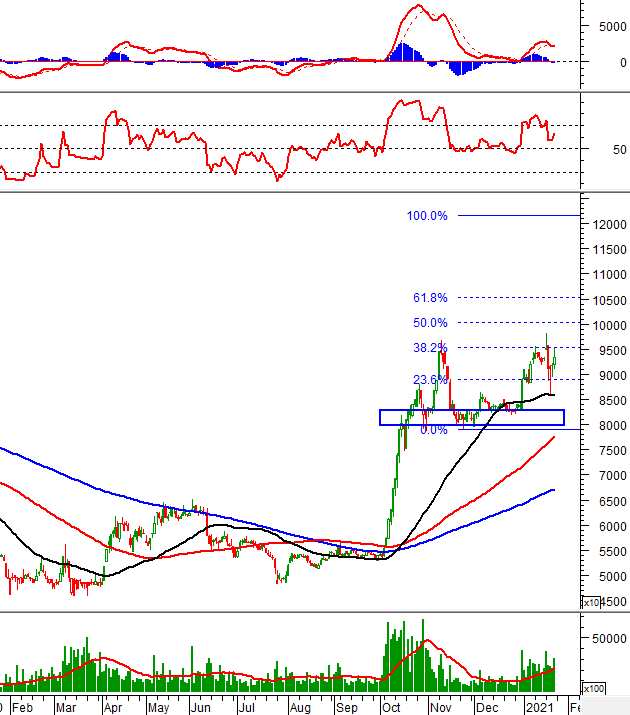

NVL - TCP Tập đoàn Đầu tư Địa ốc No Va

Giá cổ phiếu đã vượt lên trên ngưỡng Fibonacci Projection 100%. Mẫu hình Three White Candles xuất hiện cho thấy bên mua đang chiếm được ưu thế khá lớn.

Chỉ báo MACD đã cho tín hiệu mua. Chỉ báo Stochastic Oscillator cũng đã xuất hiện tín hiệu tương tự. Khối lượng giao dịch tăng cao trở lại và vượt ngưỡng trung bình 20 phiên, qua đó cho thấy tình hình của cổ phiếu đang rất khả quan.

Mục tiêu tiếp theo của NVL ở nhịp tăng này sẽ là vùng 85,000-86,000 (ngưỡng Fibonacci Projection 161.8%).

VRE - CTCP Vincom Retail

Vùng 36,000-38,000 (đỉnh cũ tháng 07/2019 hội tụ cùng ngưỡng Fibonacci Retracement 261.8%) vẫn đang là thử thách khó vượt qua của giá cổ phiếu.

Nếu vượt hoàn toàn vùng này thì mục tiêu tiếp theo của VRE trong nhịp tăng này sẽ là ngưỡng Fibonacci Retracement 423.6% (tương đương vùng 43,000-44,000).

Tuy nhiên, chỉ báo MACD đã cho tín hiệu bán. Khối lượng giao dịch liên tục nằm dưới mức trung bình 20 phiên gần nhất trong những ngày qua. Nếu những tín hiệu này vẫn được duy trì thì khả năng đảo chiều của VRE là khá cao.

Rising Window ngày 08/01/2021 sẽ là hỗ trợ cho VRE nếu giá cổ phiếu điều chỉnh bất ngờ.