Binh đoàn đầu tư F0 đang “lột xác” thị trường chứng khoán ra sao?

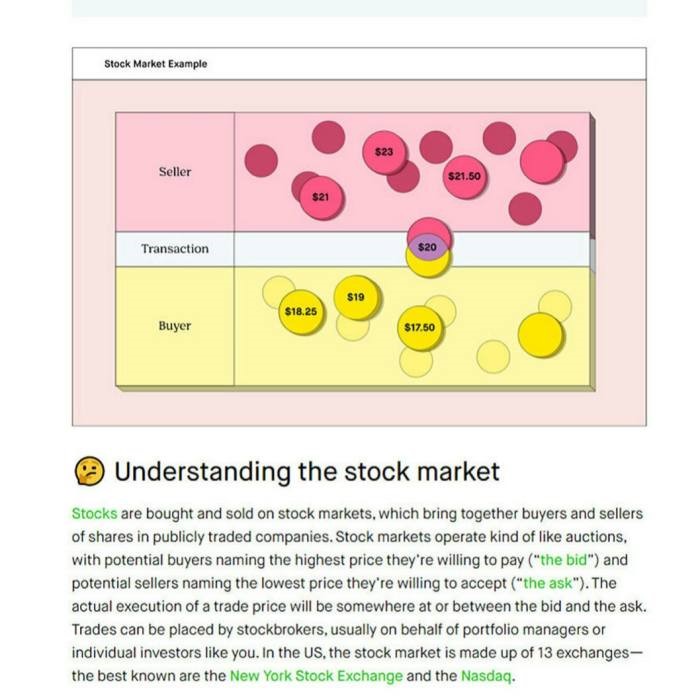

Khi những tay chơi mới tìm tới Robinhood và quyết định rót tiền vào chứng khoán, nhiều trong số họ bỗng nảy sinh nhiều câu hỏi. Nổi bật nhất trong số những câu hỏi đó dường như là “thị trường chứng khoán là cái chi chi?”.

Cùng với đó là câu hỏi “S&P 500 là cái gì”. Đây là hai trong những câu hỏi được tìm hiểu nhiều nhất về chứng khoán trên trang web của Robinhood, theo một nghiên cứu của Đại học Oklahoma State và Đại học Emory. Thế nhưng, nếu cho là những nhà đầu tư tay ngang thiếu kiến thức về thị trường thì họ lại được bù đắp bằng sự nhiệt tình có thừa.

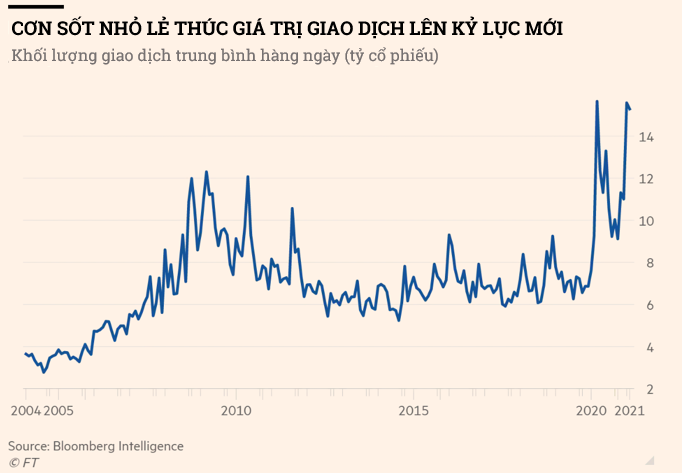

Vài tháng trước đó, những trader nhỏ lẻ chỉ góp phần nhỏ trên thị trường chứng khoán Mỹ. Họ tìm tới thị trường chứng khoán để giải khuây khi bị kìm chân tại nhà và bị thu hút bởi những ứng dụng miễn phí như Robinhood. Với lời kêu gọi trên mạng “chứng khoán chỉ có lên thôi”, câu nói thể hiện sự lạc quan về triển vọng kinh tế - cái tâm lý thường thiếu vắng ở các nhà quản lý quỹ chuyên nghiệp. Các nhà đầu tư nhỏ lẻ gom mạnh một số cổ phiếu mà các chuyên gia không dám động tới. Thế rồi, chính họ đã trở thành lực lượng nòng cốt thúc đẩy đà leo dốc lịch sử của thị trường cổ phiếu kéo dài trong gần 1 năm qua.

Gần như chẳng có ai trong ngành đầu tư xem xét tới sự dịch chuyển của “đồng tiền dại” (dòng tiền từ nhỏ lẻ) một cách nghiêm túc. Các chuyên gia kỳ cựu chỉ ra xu hướng đầu tư của những nhà đầu tư tay ngang như một tín hiệu cho thấy thị trường gần tạo đỉnh và tự tin dự đoán đoàn quân nhỏ lẻ ngây thơ rồi cũng sẽ kết thúc trong nước mắt khi thị trường lao dốc.

Thế nhưng, đến nay vẫn chưa có đợt giảm nào thật sự nghiêm trọng và năm 2021 dường như còn đánh dấu bước đột phá cho các nhà đầu tư tay ngang. Credit Suisse ước tính vào thời điểm này của năm 2021, binh đoàn nhỏ lẻ chiếm 1/3 giá trị giao dịch trên thị trường chứng khoán Mỹ. Thể hiện qua khả năng làm lay chuyển thị trường, các trader nhỏ lẻ hiện là một cộng đồng đầu tư mà giới đầu tư tinh vi muốn hiểu rõ và thêm yếu tố này vào mô hình giao dịch. Dòng tiền “dại” giờ đã quá lớn để bỏ qua.

“Tình hình ngày càng rối”, Eric Liu, Trưởng bộ phận phân tích tại Vanda Research, cho hay. “Nếu bạn thoát khỏi niềm tin cho rằng yếu tố cơ bản mới là quan trọng với thị trường, thì bạn sẽ hướng tới tình trạng này”. Vanda Research gần đây bắt đầu tập trung theo dõi hành vi của các nhà đầu tư nhỏ lẻ.

Các quỹ đầu cơ, quỹ quản lý tài sản quốc gia, ngân hàng và các chuyên gia khác đang xem xét tới kiểu dữ liệu hành vi của các “cá con”.

Câu hỏi “nóng” đặt ra trên Phố Wall: Liệu sự bùng phát của làn sóng đầu tư nhỏ lẻ đầy sôi nổi này chỉ là một hiện tượng nhất thời từ dịch Covid-19 và rồi cũng sẽ suy tàn khi thị trường sụp đổ (như những gì diễn ra với bong bóng dot-com) hay một khởi đầu cho một cơ chế mới trên thị trường chứng khoán Mỹ.

“Làn sóng đầu tư thụ động và có hệ thống từ lâu đã khiến hành vi của nhà đầu tư nhỏ lẻ không được chuyên gia xem xét tới khi dự báo thị trường. Mọi thứ đã đổi thay khi dịch Covid-19 ập tới”, Alain Bokobza, Trưởng bộ phận phân bổ tài sản toàn cầu tại Société Générale, nhận định. “Thay vì chỉ trích nhà đầu tư nhỏ lẻ và hành vi của họ, tốt hơn là hãy thêm yếu tố mới vào phương trình tính toán”.

Phần giải thích của Robinhood về thị trường chứng khoán.

Phần giải thích của Robinhood về thị trường chứng khoán.

Đàn “cá con” khuấy động thị trường

Cơn sốt giao dịch cổ phiếu GameStop là một ví dụ ấn tượng và rõ ràng nhất về sự dịch chuyển của cán cân quyền lực thị trường trong hơn 1 năm qua. Trong tháng 1/2021, cổ phiếu của hãng bán lẻ trò chơi video bỗng tăng vọt khi các “cá con” trên Reddit kêu gọi nhau rót tiền vào cổ phiếu GameStop để “chơi đểu” các quỹ bán khống. Các quỹ đầu cơ trước đó đã bán khống cổ phiếu GameStop vì nghĩ rằng hãng bán lẻ trò chơi này không còn được ưa chuộng trong kỷ nguyên kỹ thuật số.

Đà tăng 2,000% ở cổ phiếu GameStop diễn ra chỉ trong vài ngày. Thế nhưng, khả năng tái diễn đà tăng ở các cổ phiếu được nhà đầu tư nhỏ lẻ yêu thích là khá cao. Cơn sốt hạ nhiệt chưa lâu thì cổ phiếu GameStop lại một bước tăng lên cung trăng một lần nữa. Đến nay, cổ phiếu này vẫn còn tăng hơn 700%.

Nhiều người trong ngành đầu tư chỉ ra khả năng lay chuyển thị trường của trader nhỏ lẻ còn hơn cả một cái mốt thoáng qua và chỉ tập trung vào một số cổ phiếu. Ông Liu của Vanda so sánh với sự chuyển dịch mang tính đổi mới từ các nhà quản lý quỹ chủ động sang đầu tư thụ động sau khủng hoảng tài chính năm 2008. “Chúng ta giờ đang trên con tàu đã khởi hành”, ông nói. “Trong năm qua, chúng tôi vẫn chưa thấy một động thái nào đáng chú ý mà không phải do binh đoàn nhỏ lẻ khởi xướng”.

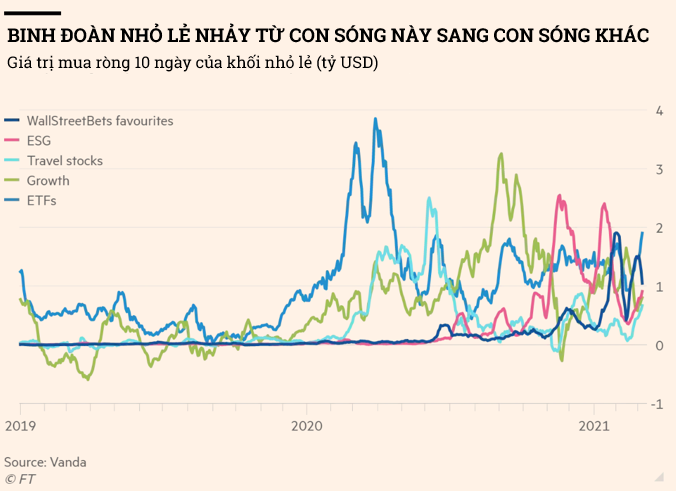

Với những người đang muốn phân tích động thái kế tiếp của nhà đầu tư nhỏ lẻ, bài phân tích của ông Liu cho biết các trader này đang chuyển dịch “từ chủ đề nóng này sang chủ đề nóng kế tiếp”. Chẳng hạn, mùa xuân năm ngoái, họ hòa vào làn sóng mua các cổ phiếu hưởng lợi từ kỳ vọng tái mở cửa kinh tế, gom mạnh cổ phiếu hàng không như Delta và các công ty vận hành du thuyền như Carnival. Có nhiều lúc, họ chiếm tới 50% (hoặc hơn) giá trị giao dịch ở các cổ phiếu này.

Sau đó, họ chuyển sang các đại gia công nghệ. Vanda cho biết trong một vài tuần của năm 2020, nhà đầu tư nhỏ lẻ có khi chiếm tới 50% giá trị giao dịch của Apple – “con quái vật” lớn nhất trên thị trường chứng khoán Mỹ. Kế đó là làn sóng cổ phiếu xe điện như Tesla và rồi các khoản đầu tư bền vững khi cuộc bầu cử Mỹ sắp tới hồi kết, đặt cược vào khả năng Joe Biden thắng cử. Cuối cùng, tháng 1 vừa qua mang tới cơn sốt giao dịch ở các cổ phiếu bị bán khống như GameStop và hãng vận hành rạp chiếu phim AMC, qua đó, làm thay đổi cuộc chơi đối với các nhà bán khống mãi mãi.

“Chúng tôi nghĩ sự kiện GameStop sẽ chi phối vị thế ròng ở các cổ phiếu dài hơn khi các nhà quản lý quỹ buộc phải suy nghĩ kỹ càng trước khi mở vị thế bán khống”, Bokobza cho biết. “Họ không còn lựa chọn nào khác và buộc phải xem xét tới mẫu hình hành vi cụ thể của lớp nhà đầu tư mới”.

“Bạn chỉ sống 1 lần”

Sự bùng nổ của giới đầu tư nhỏ lẻ là một hiện tượng toàn cầu, với các câu lạc bộ giao dịch cổ phiếu, nhóm nhắn tin đầu tư, diễn đàn "chat" và thậm chí các “room” trên mạng xã hội Clubhouse mọc lên như nấm trên toàn thế giới, từ Hàn Quốc cho tới Na Uy. Thế nhưng, Mỹ là tâm điểm của cơn địa chấn.

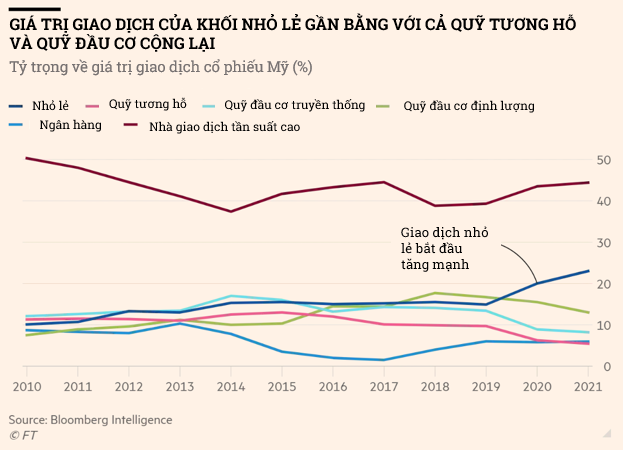

Larry Tabb, Chuyên viên phân tích cấu trúc thị trường lâu năm tại Bloomberg Intelligence, ước tính các nhà đầu tư nhỏ lẻ trung bình chiếm 23% giao dịch cổ phiếu Mỹ trong năm 2021, hơn gấp đôi so với mức năm 2019. Điều này có nghĩa dấu ấn của họ trên thị trường chứng khoán bằng với các quỹ đầu cơ và quỹ tương hỗ cộng lại, và chỉ đứng sau các nhà giao dịch tần suất cao (HFT).

Ai cũng nhận thấy sức nặng của binh đoàn nhỏ lẻ. Deutsche Bank tin rằng đám đông nhỏ lẻ mới tại Mỹ là "lực kéo chính đằng sau tốc độ tăng, thời gian tăng và thành phần" của đà leo dốc trên thị trường chứng khoán diễn ra từ cuối tháng 3/2020.

Một phòng trưng bày của Tesla. Khối nhỏ lẻ đã đẩy giá cổ phiếu của hãng xe điện lên cung trăng trong năm 2020. Nguồn: FT.

Một phòng trưng bày của Tesla. Khối nhỏ lẻ đã đẩy giá cổ phiếu của hãng xe điện lên cung trăng trong năm 2020. Nguồn: FT.

Theo ước tính, ứng dụng Robinhood có khoảng 13 triệu người dùng tại thời điểm này (tháng 1/2021 được tải 3.4 triệu lần). Tuy nhiên, các công ty môi giới chứng khoán hiện tại cũng thu hút đám đông nhỏ lẻ. Ứng dụng của Charles Schwab, Interactive Brokers và E*Trade cũng có thêm hàng triệu tài khoản giao dịch mới trong năm 2020. Chỉ riêng Fidelity có thêm 3.7 triệu tài khoản giao dịch trong năm 2020, theo báo cáo thường niên.

Room r/WallStreetBets trên diễn đàn Reddit là nơi khơi nguồn cho cơn sóng GameStop và hiện có 9.4 triệu thành viên, tăng 5 lần kể từ đầu năm 2021 và hơn gấp 10 lần kể từ đầu năm 2020.

Cuộc thăm dò của Deutsche Bank phát hiện ra trong năm 2020, gần 50% nhà đầu tư nhỏ lẻ tại Mỹ là hoàn toàn mới với thị trường. Họ trẻ tuổi, phần lớn đều dưới 34, và cực kỳ hiếu chiến. So với các nhà đầu tư kỳ cựu, các nhà đầu tư mới sẵn lòng vay tiền để đặt cược, sẵn sàng dùng các quyền chọn để khuếch đại lời/lỗ và sử dụng mạng xã hội như một công cụ nghiên cứu để tìm ý tưởng giao dịch.

Những người tham gia khảo sát cho biết họ dự định lấy 37% phần tiền cứu trợ từ gói kích thích mới để bỏ vào chứng khoán, tương đương với khoản tiền 170 tỷ USD. Nếu như thị trường chứng khoán rớt, họ không có ý định rút lui mà còn rót thêm.

“Trước đây, hoạt động đầu tư của nhà đầu tư nhỏ lẻ luôn là chỉ báo ngược của giới chuyên gia. Khoản đầu tư của nhỏ lẻ càng lớn thì thị trường càng có khả năng sập”, Kasper Elmgreen, Trưởng bộ phận cổ phiếu tại tập đoàn quản lý quỹ Amundi, nhận định. “Chúng tôi nhận thấy điều này vào cuối thập niên 90, khi tài xế taxi nói về chứng khoán. Đây là một tín hiệu cảnh báo. Thế nhưng, sự kết hợp của binh đoàn nhỏ lẻ với mạng xã hội là một thế lực không thể xem thường”.

Elmgreen tin rằng khi các nước được tiêm chủng đủ tạo điều kiện cho người dân trở lại văn phòng làm việc, cơn sốt nhỏ lẻ sẽ lắng xuống. Thế nhưng, cuộc thăm dò của Deutsche Bank cho thấy trường hợp đó có thể không xảy ra, khi các nhà đầu tư nhỏ lẻ cho rằng họ dự định duy trì hoặc mua thêm cổ phiếu khi nền kinh tế tái mở cửa.

Theo cách này hay cách khác, rõ ràng là thế hệ nhà đầu tư mới lần này đã khác. Trong thập niên 90 – khoảnh khắc cuối cùng cho cơn sốt đầu tư của nhà đầu tư nghiệp dư và cuối cùng kết thúc với vụ nổ bong bóng dot-com, những nhà đầu tư nhỏ lẻ bình thường ở độ tuổi 50 và có khoảng 47,000 USD trong tay để rót vào thị trường, theo nghiên cứu của Đại học Oklahoma State và Đại học Emory. Hiện tại, nhà đầu tư nhỏ lẻ trẻ hơn, quanh 31 tuổi, và có ít tiền để đầu tư hơn (1,000-5,000 USD). Tư duy đầu tư cũng hoàn toàn khác.

“Câu thần chú của đám đông Reddit là YOLO. ‘Bạn chỉ sống một lần’ không phải là châm ngôn dành cho trường phái tiết kiệm để nghỉ hưu”, Jordi Visser, Giám đốc đầu tư tại quỹ đầu cơ Weiss Multi-Strategy Advisers, cho hay. “Tôi không nghĩ có đủ người thực sự nghĩ cụm từ này có nghĩa là gì. Đám đông thuộc thế hệ millennials muốn đầu tư mạo hiểm chứ không tiết kiệm”.

Tư duy con bạc

Một số nhà đầu tư nổi tiếng nghĩ rằng cơn sốt hiện tại thật đáng ghê tởm. Charlie Munger – Phó Chủ tịch 97 tuổi tại Berkshire Hathaway – gần đây mô tả cơn sốt GameStop là một sự điên cuồng được dẫn dắt bởi tâm lý con bạc.

Robinhood đáp lời rằng quan điểm của ông Munger “thật đáng thất vọng và thượng đẳng”. Phản hồi trên r/WallStreetBets còn gây chia rẽ hơn. Thậm chí, một người dùng trên Reddit có nickname ever_onward cho biết: “Hãy về lo chuyện của mình đi lão già gắt gỏng”.

Dù vậy, vẫn có khả năng khi các biện pháp kiểm soát dịch bệnh được gỡ bỏ thì cơn sốt nhỏ lẻ sẽ chấm dứt hoặc quy định mới có thể hãm phanh hoạt động giao dịch miễn phí hoa hồng. Đà giảm gần nhất của giá trái phiếu càng củng cố cho trường hợp: Các canh bạc ưa thích của binh đoàn nhỏ lẻ có thể sụp đổ trong nước mắt.

Tuy vậy, nhiều người trên Phố Wall bắt đầu tin rằng xu hướng giao dịch nhỏ lẻ có khả năng kéo dài hơn so với các hiện tượng trước. Họ đề cập tới những thay đổi kể từ bong bóng dot-com vốn có tác động sâu rộng và tồn tại cả sau đại dịch: Sự nổi lên của hoạt động giao dịch miễn phí; khả năng giao dịch cổ phiếu phân mảnh (tức có thể mua 0.1 cổ phiếu); cải thiện giao diện người dùng và tốc độ kết nối; khả năng tiếp cận đòn bẩy rẻ hơn, dễ dàng hơn; và sự phát triển của mạng xã hội.

Bước đột phá của Robinhood diễn ra nhờ vào sự tiên phong trong giao dịch miễn phí hoa hồng, nhưng vào cuối năm 2019, tất cả các đối thủ cạnh tranh lớn của họ đều làm theo. Đồng thời, các công ty môi giới bắt đầu cho phép các nhà đầu tư giao dịch từng phần của cổ phiếu, có nghĩa là ngay cả 50 USD cũng có thể mua được một phần của cổ phiếu Amazon hiện có giá khoảng 3,000 USD.

Với các ứng dụng trên điện thoại thông minh được thiết kế đẹp mắt, các nhà đầu tư nhỏ lẻ hiện có thể dễ dàng giao dịch trên xe buýt, tại nhà hoặc trong bữa trưa tại trường đại học. Trong khi đó, bong bóng dot-com xảy ra trước thời điểm ra đời chiếc iPhone đầu tiên khoảng 10 năm. Việc tiếp cận với đòn bẩy – dưới dạng vay margin từ các công ty chứng khoán hoặc các sản phẩm phái sinh tài chính như quyền chọn – cũng tự do hơn bao giờ hết. Nợ margin tại Mỹ tăng lên kỷ lục 799 tỷ USD trong tháng 1/2021.

Quyền lực của mạng xã hội làm khuếch đại tác động của tất cả yếu tố trên. Dù đó là diễn đàn WallStreetBets trên Reddit, Twitter, WhatsApp, livestream giao dịch và bàn luận trên Discord hoặc Twitch – chủ yếu do các gamer sử dụng, mạng xã hội càng tiếp thêm sức mạnh cho xu hướng này.

Dù rằng đã có diễn đàn Internet và báo giấy trong thập niên 90, nhưng môi trường mạng xã hội hiện nay lại hoàn toàn khác và quyền lực hơn nhiều, các nhà đầu tư và chuyên viên phân tích cho biết. Với nhiều người, chẳng có cách nào để điều chỉnh hoạt động đầu tư nhỏ lẻ và ngành đầu tư chính thống buộc phải điều chỉnh để thích nghi.

“Khi bạn dân chủ hóa giao dịch và đầu tư, bạn chẳng thể quay đầu. Bạn không thấy tiền hoa hồng tăng lên”, Liu cho biết. Ông có một cái nhìn mỉa mai về chiến lược của các nhà đầu tư nhỏ lẻ và những tác động khả dĩ của chúng.

“Tôi không có cùng mối lo ngại cho rằng thị trường không còn dựa lưng vào các nguyên tắc cơ bản. Họ đã không giao dịch dựa trên các yếu tố cơ bản trong một thời gian dài”.