Tăng trưởng tín dụng, bao nhiêu là đủ?

Tăng trưởng tín dụng, bao nhiêu là đủ?

Giữa kỳ vọng đà hồi phục kinh tế sau dịch, nhiều ngân hàng đã đặt kế hoạch tăng trưởng tín dụng cao hơn nhiều so với hạn mức được Ngân hàng Nhà nước (NHNN) giao.

Bên cạnh trần lãi suất, tỷ lệ dự trữ bắt buộc, lãi suất chiết khấu,… thì hạn mức tăng trưởng tín dụng cũng là công cụ để NHNN điều tiết cung tiền. Hạn mức được đưa ra cho mỗi ngân hàng sẽ phụ thuộc vào tình hình kinh tế, sức khỏe, quy mô, uy tín cũng như phân khúc tín dụng chủ yếu của mỗi ngân hàng.

Vì sao phải đề ra hạn mức tín dụng? Nói một cách dễ hiểu là ngân hàng kinh doanh tiền, thu nhập chính sẽ đến từ tín dụng và để tối đa hóa lợi nhuận, càng cho vay nhiều sẽ càng thu lại lợi nhuận nhiều. Thế nhưng, nếu cho vay quá đà, sẽ dễ dẫn đến cho vay dưới chuẩn, nợ xấu tăng cao. Và tình huống này đã từng được minh chứng qua hệ thống ngân hàng Việt Nam khoảng thời gian 2010-2013.

Khi dư nợ cho vay càng gần đến mức trần quy định, các ngân hàng sẽ cho vay cẩn trọng hơn để hạn chế khách hàng cho vay, vô tình cũng sẽ kiểm soát chất lượng cho vay. Song song đó, nếu như lượng tiền huy động vào quá dư thừa mà không thể cho vay ra sẽ phát sinh chi phí cho ngân hàng, buộc ngân hàng phải giảm lãi suất huy động để tiết chế đầu vào.

Thêm một vấn đề nữa là kiểm soát tăng trưởng tín dụng phải định hướng luôn cả hướng đi của dòng tiền. Vì nếu dòng tiền vay này không phục vụ sản xuất kinh doanh, giúp hồi phục kinh tế mà lại đổ vào những tài sản tiềm ẩn nhiều rủi ro hơn như bất động sản, chứng khoán, vàng,… thì sẽ tạo nên bong bóng.

Nói thêm về điều này, ông Phan Dũng Khánh - Giám đốc Tư vấn đầu tư CTCK Maybank Kim Eng (MBKE) khẳng định tăng trưởng có thể tăng lên nếu dòng tiền được định hướng đúng hơn, ngân hàng nên hy sinh bớt một số kết quả kinh doanh của mình như giảm bớt lãi. Trong năm qua, lãi suất tiết kiệm giảm mạnh, trong khi lãi suất cho vay giảm ít, như vậy doanh nghiệp cũng bị thiệt thòi nhiều, trong khi ngân hàng vẫn báo lãi liên tục và doanh nghiệp vẫn còn gặp nhiều khó khăn. Việc này ngân hàng cần phải thay đổi các chính sách để hướng dòng tiền đi đúng hướng.

Mục tiêu tăng trưởng tín dụng 12%

Cho năm 2021, NHNN đề ra 3 kịch bản tăng trưởng tín dụng.

Kịch bản 1, nếu việc tiêm vaccine đại trà và dịch Covid-19 được kiểm soát, tín dụng sẽ tăng 12% đến 13%, có thể đạt 14%.

Kịch bản 2, dịch kéo dài đến tháng 6, các biện pháp giãn cách xã hội vẫn được thực hiện, thời gian tiêm vaccine kéo dài, tín dụng có thể tăng từ 10% đến 12%.

Kịch bản 3, dịch kéo dài đến hết năm, tăng trưởng khoảng 7% đến 8%. Và với diễn biến nền kinh tế như hiện tại, NHNN đang hướng tới kịch bản tăng trưởng tín dụng ở mức khoảng 12%, nhưng sẽ điều chỉnh linh hoạt.

|

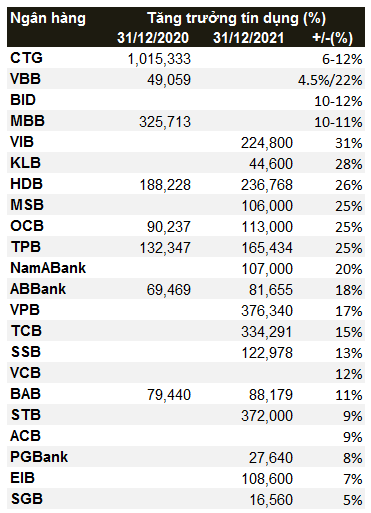

Kế hoạch tăng trưởng tín dụng các ngân hàng đề ra cho năm 2021

|

Dù là tăng trưởng tín dụng đã được NHNN đề ra tăng trưởng từ 10-12%, nhưng nhiều ngân hàng vẫn đặt ra kế hoạch tăng trưởng tín dụng cao hơn nhiều cho năm 2021. Một số ngân hàng đặt mục tiêu tăng trưởng tín dụng trên 20% như VIB (31%), KLB (28%), HDBank (HDB, 25%), MSB (25%), OCB (25%), TPBank (TPB, 25%), Nam A Bank (NAB, 20%).

ĐHĐCĐ VIB vừa qua đã thông qua kế hoạch tăng trưởng tín dụng 31% so với đầu năm, dự kiến đạt 224,800 tỷ đồng. Lý giải cho câu hỏi vì sao NHNN cấp hạn mức tín dụng cho VIB là 8% nhưng ngân hàng lại đặt mục tiêu tăng trưởng 30%, Chủ tịch HĐQT Đặng Khắc Vỹ cho biết NHNN cho phép NHTM tăng trưởng tín dụng khoảng 12% trong năm nay nhưng khá linh động và còn tùy thuộc của diễn biến kinh tế. NHNN sẽ có sự thận trọng và giao chỉ tiêu tăng trưởng tín dụng lần đầu tiên từ 7-12%.

Chủ tịch Vỹ cho biết thêm "Với VIB, các năm trước NHNN cũng giao chỉ tiêu lần đầu thấp, nhưng sau đó phụ thuộc vào mức độ lành mạnh, chất lượng tín dụng, tính tuân thủ, quản trị minh bạch của VIB mà có sự thay đổi. Các năm qua, VIB đặt mục tiêu tăng trưởng tín dụng 23 - 30% và đều đạt được".

Theo số liệu mới nhất từ NHNN, tính đến hết tháng 3, tín dụng toàn nền kinh tế tăng khoảng 2.3% so với đầu năm, cao hơn nhiều so với mức tăng chưa đến 1% cùng kỳ năm ngoái. Nhu cầu vốn được dự báo sẽ còn tăng trong thời gian tới và tăng trưởng tín dụng theo đó cũng được kỳ vọng sẽ hồi phục từ quý 2 trở đi.

Theo báo cáo kết quả kinh doanh quý 1 từ một số ngân hàng, cho thấy tiềm năng tăng trưởng tín dụng trong hệ thống ngân hàng. Vietcombank (VCB) được NHNN giao hạn mức tăng trưởng tín dụng 10.5% cho năm 2021, tuy nhiên với mức tăng trưởng tín dụng quý 1/2021 đạt 3.69%, Vietcombank cho biết có thể tăng trưởng tín dụng lên 14% trong năm 2021 nếu được NHNN điều chỉnh chỉ tiêu.

Đại diện ngân hàng MSB cho biết, lợi nhuận quý 1 của MSB rất tốt. Dư nợ cho vay của MSB đến hết quý 1 tăng hơn 9%. Lợi nhuận trước thuế quý 1 MSB ước tính khoảng 1,200 tỷ đồng trong khi cùng kỳ chỉ đạt 290 tỷ đồng. Do đó, MSB tự tin đưa ra kế hoạch tăng trưởng tín dụng 25% cho năm nay.

Trong báo cáo nhận định về hạn mức tăng trưởng tín dụng của các ngân hàng Việt của CTCK Rồng Việt (VDSC), dựa trên bối cảnh vĩ mô hiện tại với tình hình dịch bệnh đang được kiểm soát và việc tiêm chủng đang được triển khai, triển vọng tăng trưởng tín dụng vẫn nghiêng về kịch bản tích cực nhất là tăng 12-14% vào năm 2021.

Tuy nhiên, VDSC cho biết hạn mức tăng trưởng tín dụng của một số ngân hàng lại thấp hơn nhiều so với năm ngoái. Các nhà hoạch định chính sách muốn cân bằng giữa động cơ mong muốn đạt được tăng trưởng tín dụng cao và nguy cơ suy giảm chất lượng tài sản, đặc biệt khi những bất ổn kinh tế vẫn còn rõ rệt do rủi ro liên quan đến Covid-19 (tức là nợ xấu cao hơn và kỳ vọng lạm phát gia tăng).

Do NHNN đưa ra hạn mức tăng trưởng tín dụng hàng năm tùy thuộc vào tình hình hoạt động kinh doanh của các ngân hàng và tỷ lệ nợ xấu nên những năm gần đây, NHNN luôn đưa ra hạn mức tăng trưởng tín dụng ban đầu ở mức thấp. Sau đó, NHNN sẽ mở rộng hạn mức tín dụng dựa trên tình trạng tài chính của ngân hàng và kết quả xử lý nợ xấu (thường là trong nửa cuối năm).

Năm 2021, bên cạnh Techcombank và MB còn có Vietcombank là những ngân hàng được cấp hạn mức tín dụng cao nhất: TCB (12.5%), MB và VCB (10.5%). Theo sau là ACB (9.5%) và VIB (8.5%), BIDV (7.5%), VietinBank (7.5%), Agribank (6.5%), Eximbank (6.5%),...

Trần tín dụng… xưa rồi!

TS. Nguyễn Trí Hiếu – Chuyên gia kinh tế cho rằng NHNN không nên dùng trần tín dụng, mà nên dùng công cụ khác để kiểm soát lạm phát và lưu lượng tiền tệ. Nhiều ngân hàng đến cuối năm phải xin tăng room tín dụng, cho nên tốt nhất nên để cho mỗi ngân hàng tự điều chỉnh tăng trưởng theo khả năng kinh doanh của mình.

Nhưng NHNN sẽ kiểm soát lượng tiền cũng như tính ổn định của mỗi ngân hàng qua các chỉ số như chỉ số LTD (dư nợ tín dụng/vốn huy động), chỉ số thanh khoản, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, chỉ số an toàn vốn. Những chỉ số này sẽ kiểm soát tốt hơn là dùng trần tín dụng.

TS. Đinh Thế Hiển – Viện trưởng Viện Nghiên cứu Tin học và Kinh tế ứng dụng chia sẻ thêm, trong bối cảnh kinh tế, tăng trưởng tín dụng thận trọng là hợp lý, vì doanh nghiệp không nên tăng trưởng tín dụng nhiều trong giai đoạn này mà nên củng cố, các nguồn vốn chẳng qua là để kinh doanh ngành chủ lực. Đây không phải là giai đoạn phát triển đầu tư, do đó các doanh nghiệp co vốn lại chứ không phải vay vốn lên. Chắc chắn đây cũng không phải là giai đoạn mở ngành mới, mà thu hẹp những ngành nghề triển vọng, tập trung vào ngành mạnh nhất, do đó nhu cầu vốn của doanh nghiệp không nên nhiều, ngân hàng cũng nên thận trọng.

Do đó, tỷ lệ tăng trưởng tín dụng của các ngân hàng cũng nên ở mức thận trọng như các năm trước 12-14%. Nếu dự đoán GDP khoảng 6% là an toàn thì tín dụng khoảng 14-17% là hợp lý, tức là gấp 2-2.5 lần là an toàn. Còn nếu tăng trưởng hơn tăng trưởng GDP đều rất nguy hiểm cho hệ thống ngân hàng cũng như lượng cung tiền.

Nhưng nếu kịch bản xấu, tăng trưởng GDP 3%, nếu các nước bắt đầu cuộc giãn cách tiếp theo. Như vậy, tỷ lệ tín dụng ngân hàng khoảng 12-15% là phù hợp với phát triển kinh tế và an toàn.