Bức tranh nợ xấu ngân hàng đang dần “méo mó”?

Bức tranh nợ xấu ngân hàng đang dần “méo mó”?

Dù nhiều dự báo bức tranh kinh tế năm 2021 sẽ tươi sáng hơn với vaccine và kiểm soát được dịch Covid-19, nhưng những gì đang diễn ra, lại cho thấy nền kinh tế cần phải cẩn trọng hơn.

Theo số liệu từ Vụ Tín dụng các ngành kinh tế, tính đến hết tháng 3, tín dụng tăng trưởng khoảng 2.3% so với đầu năm. Với mức tăng này, dư nợ tín dụng nền kinh tế đạt trên 9.46 triệu tỷ đồng. Ngân hàng với vai trò trung gian tài chính, cũng ghi nhận mức tăng trưởng lợi nhuận trong quý 1 so với đầu năm và đề ra mục tiêu tăng trưởng tín dụng đến cuối năm đều khả quan.

Dữ liệu của VietstockFinance cho thấy, trong số 26 ngân hàng đã công bố BCTC quý 1, chỉ có 3/26 nhà băng có tín dụng tăng trưởng âm là Vietbank (VBB, -1.58%), Saigonbank (SGB, -3.56%) và Bac A Bank (BAB, -3.73%). Các ngân hàng còn lại đều tăng trưởng tín dụng bình quân từ 2-12% so với đầu năm.

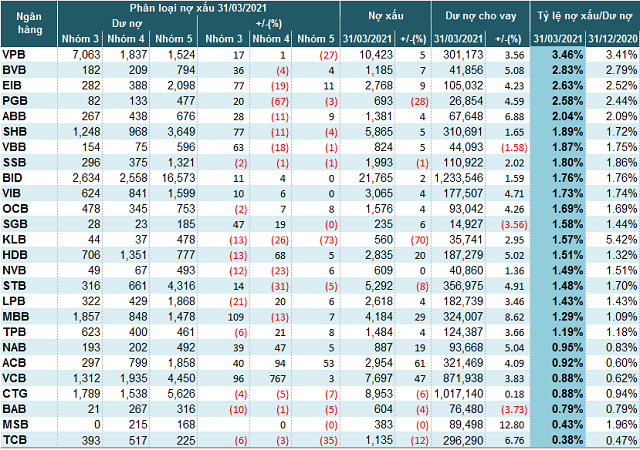

Dù vậy, có 8/26 ngân hàng công bố nợ xấu tính đến ngày 31/03/2021 giảm so với đầu năm như Kienlongbank (KLB, -70%), PGBank (PGB, -28%), Techcombank (TCB, -12%)… Các ngân hàng còn lại nợ xấu tăng bình quân từ 5-20% so với đầu năm. Trừ một số ngân hàng ghi nhận nợ xấu tăng đột biến như ACB (+61%), Vietcombank (VCB, +47%), MB (MBB, +29%)…

Tuy nhiên, cơ cấu phân loại nợ có sự dịch chuyển rõ rệt từ nợ nghi ngờ (nhóm 4) và nợ có khả năng mất vốn (nhóm 5) sang nợ dưới tiêu chuẩn (nhóm 3). Như trường hợp của SHB, nợ nhóm 5 giảm 4% và nhóm 4 giảm 11%, nhưng nợ nhóm 3 lại tăng đến 77% so với đầu năm. Vietbank cũng tăng đến 63% nợ nhóm 2, trong khi nợ nhóm 4 và 5 đều giảm…

Trường hợp gây chú ý nhất là KLB, khi ngân hàng này giảm được đến 70% nợ xấu so với đầu năm, chỉ còn ghi nhận gần 560 tỷ đồng. Theo giải trình của bà Trần Tuấn Anh – Tổng Giám đốc KLB thì trong quý 1/2021, Ngân hàng đã phối hợp với khách hàng xử lý toàn bộ tài sản bảo đảm, hoàn thành việc thu hồi nợ gốc và lãi phải thu của các khoản vay có tài sản bảo đảm là cổ phiếu của Ngân hàng TMCP Sài Gòn Thương Tín (STB). Chính điều này cũng góp phần giúp cho lợi nhuận trước thuế hợp nhất tăng trưởng cao trong quý đầu năm.

|

Phân loại chất lượng nợ vay của các ngân hàng tính đến 31/03/2021. Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

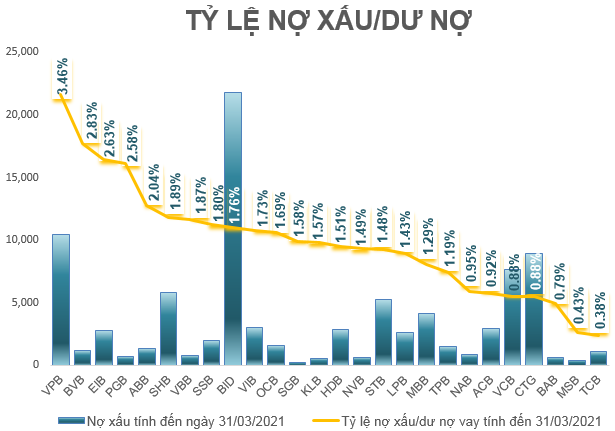

Xét về tỷ lệ nợ xấu trên dư nợ vay, sau khi xử lý được khoản nợ xấu liên quan đến cổ phiếu STB, KLB trả vị trí dẫn đầu tỷ lệ nợ xấu về lại cho VPBank (VPB, 3.46%). Đây cũng là ngân hàng duy nhất có tỷ lệ nợ xấu trên 3%. Các ngân hàng xếp ngay sau đó dù có tỷ lệ nợ xấu/dư nợ vay dưới 3% nhưng tỷ lệ cũng sát sao là BVB (2.83%), Eximbank (EIB, 2.63%) và PGB (2.58%).

Nguồn: VietstockFinance

|

Bức tranh nợ xấu đang “méo mó”?

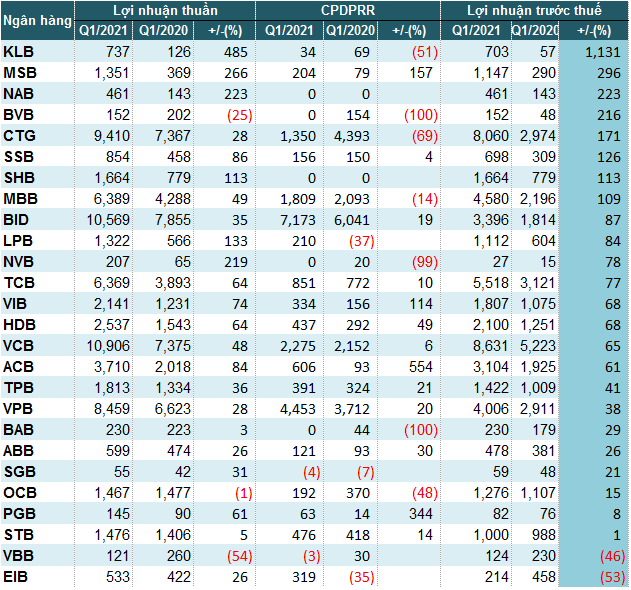

Trong quý đầu năm này, chỉ có 2/26 ngân hàng ghi nhận lợi nhuận trước thuế sụt giảm so với cùng kỳ năm trước, trong khi đa phần các ngân hàng còn lại đều tăng trưởng cao bình quân từ 20-80%, thậm chí một số ngân hàng còn tăng trưởng bằng lần như KLB (12.3 lần), MSB (4 lần), VietinBank (CTG, 3 lần)…

Tuy nhiên, có thể thấy rõ, trong quý 1, các ngân hàng trích lập chi phí dự phòng thấp hơn cùng kỳ năm trước, hoặc thậm chí một số nhà băng không trích lập như SHB, NAB, BAB.

Nói thêm về vấn đề này, TS. Nguyễn Trí Hiếu – Chuyên gia kinh tế nhận định việc các ngân hàng không trích lập chi phí dự phòng trong quý đầu năm cũng là điều bình thường, đa số đều sẽ dồn việc trích lập trong quý 4. Tuy nhiên, ngân hàng tốt nhất nên trích lập ngay từ quý đầu.

Theo ông Hiếu, nền kinh tế trong năm 2020 tăng trưởng ở mức 2.91%, dù các doanh nghiệp đã có cải thiện nhưng vẫn còn khó khăn. Khi Ngân hàng Nhà nước (NHNN) cho phép ngân hàng không chuyển nhóm nợ, giữ nguyên nhóm nợ, làm cho bức tranh nợ xấu bị méo mó, có lẽ tình hình nợ xấu đang ngày càng trở nên nghiêm trọng hơn. Trên nguyên tắc, các ngân hàng phải trích lập dự phòng, nhưng NHNN cho phép ngân hàng không chuyển nhóm nợ, nên họ không phải trích lập dự phòng như đúng ra họ cần phải làm.

“Điều này tốt cho ngân hàng về mặt sổ sách và lợi nhuận, thế nhưng thực tế thì rủi ro tăng lên, vì các ngân hàng có thể chủ quan không theo sát nợ xấu của mình như đúng ra cần phải làm”, TS Nguyễn Trí Hiếu nói thêm.

|

Kết quả kinh doanh quý 1/2021 của các ngân hàng. Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

TS. Đinh Thế Hiển – Viện trưởng Viện Nghiên cứu Tin học và Kinh tế ứng dụng phân tích, một số ngân hàng đang muốn tăng trưởng tín dụng nên chưa muốn trích lập dự phòng nợ xấu, vì khi trích lập như vậy sẽ ảnh hưởng đến tăng trưởng tín dụng cũng như một số quy định về quản lý nợ xấu của ngân hàng. Và tất nhiên, việc này cũng có thể làm giảm hình ảnh phát triển của ngân hàng.

Việc chưa trích lập dự phòng nợ xấu có thể rơi vào một trong hai tình huống, hoặc là một số ngân hàng có thể không có nợ xấu, hoặc cũng có thể vẫn có những khoản nợ trong tiêu chuẩn nhưng theo điều chỉnh của NHNN cho phép hoãn trích lập nợ xấu.

TS. Hiển nhận định nợ xấu trong năm 2021 có thể không ít hơn năm 2020. Năm vừa qua, tuy rằng những tháng cuối năm có tăng trưởng GDP, nhưng diễn biến vĩ mô của kinh tế thế giới, dịch Covid không giảm như kỳ vọng của mọi người, mà đang có xu hướng tăng trở lại, chính điều này làm cho nền kinh tế chưa thể mở cửa , hoạt động trước dịch chưa trở lại bình thường. Do đó, kinh tế năm 2021 chưa thể tiến triển thuận lợi hơn năm 2020.

Trong khi đó, cuối quý 4/2020 và đầu quý 1/2021, tình hình bất động sản lại đi ngược chiều kinh tế, tăng giá và tăng nóng, những vấn đề này về ngắn hạn vẫn có thể chấp nhận được, nhưng về dài hạn thì việc tăng trưởng bất động sản phải dựa vào sức khỏe nền kinh tế. Do vậy, nợ xấu vẫn có thể xuất hiện, và thậm chí xuất hiện nhiều, nếu những ngân hàng này không trích lập trước thì có thể xuất hiện vào cuối năm.