Ngân hàng nào đang có dư địa tăng trưởng tín dụng cao nhất?

Ngân hàng nào đang có dư địa tăng trưởng tín dụng cao nhất?

Nếu cho vay tăng quá cao so với tài sản thì ngân hàng sẽ phải đối mặt với rủi ro thanh khoản và lẽ tất nhiên là dư địa để tăng trưởng tín dụng cũng “vơi dần”.

Bài viết phân tích tỷ lệ LAR (Loan to Asset Ratio) để đo lường mối quan hệ giữa tổng dư nợ cho vay và tổng tài sản của ngân hàng.

Tỷ lệ “cho vay trên tài sản” cao có hai ý nghĩa. Ngân hàng có rủi ro cao hơn vì các khoản cho vay là tài sản có tính thanh khoản thấp hơn so các tài sản tài chính khác. Tỷ lệ này càng cao chứng tỏ ngân hàng đang cho vay nhiều và khả năng thanh khoản thấp dẫn đến ngân hàng còn ít dư địa để tăng trưởng tín dụng. Và dĩ nhiên, khi cho vay nhiều, ngân hàng cũng đối mặt với rủi ro nợ xấu nhiều hơn.

Đổi lại tỷ lệ LAR cao cũng là cơ hội vì các khoản cho vay thường là tài sản sinh lời cao nhất của ngân hàng, và ngân hàng có “tỷ lệ cho vay trên tài sản” cao sẽ có “thu nhập lãi thuần” cao hơn.

Nguồn: VietstockFinance

|

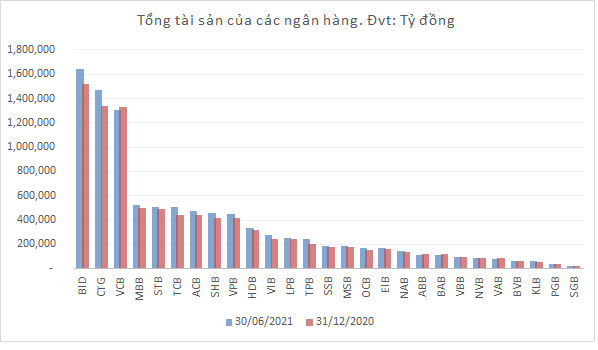

Theo dữ liệu của VietstockFinance, tổng tài sản của 28 ngân hàng thương mại tính đến cuối quý 2/2021 đạt gần 9.96 triệu tỷ đồng, so với con số hơn 9.38 triệu tỷ đồng hồi đầu năm đã tăng 6%, tương đương tăng gần 576,000 tỷ đồng. Tốc độ tăng trưởng tổng tài sản của các ngân hàng dao động từ 2-17% so với đầu năm. Trong đó, tăng trưởng cao nhất là TPB (17%). Tuy nhiên, một số ngân hàng cũng ghi nhận giảm tài sản bao gồm: ABB (-2%), BAB (-5%), NVB (-6%), SGB (-4%), VAB (-4), VCB (-2%).

Dẫn đầu về quy mô tổng tài sản không ai khác ngoài 3 “ông lớn” gốc Nhà nước. Trong đó, BIDV (BID) là quán quân với con số đạt hơn 1.6 triệu tỷ đồng, tăng 8% so với đầu năm. Kế đến là VietinBank (CTG) với hơn 1.47 triệu tỷ đồng, tăng 10% và Vietcombank (VCB) hơn 1.3 tỷ đồng giảm 2% so với đầu năm.

Nguồn: VietstockFinance

|

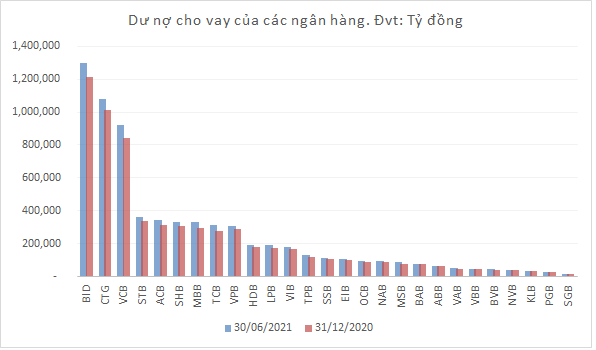

Tính đến cuối quý 2 năm nay, dư nợ cho vay khách hàng tại 28 ngân hàng thương mại đã tăng 8% so với đầu năm, lên gần 6,892 tỷ đồng, tương đương tăng hơn 495,000 tỷ đồng. Tăng trưởng cao nhất là MSB đạt 15% so với đầu năm. Số ít ngân hàng có dư nợ cho vay giảm là SGB (-1%) và BAB (-2%)

BIDV, VietinBank và VCB vẫn dẫn đầu ngành về dư nợ cho vay, đạt lần lượt 1.3 triệu tỷ đồng; 1.1 triệu tỷ đồng và gần 922,000 tỷ đồng.

Nhìn chung, tốc độ tăng trưởng tổng tài sản của các ngân hàng vào cuối quý 2 đang thấp hơn 2% so với tốc độ tăng trưởng cho vay. Tuy nhiên, mức chênh lệch này không đáng kể cho thấy thanh khoản của ngân hàng vẫn được đảm bảo an toàn.

Nguồn: VietstockFinance

|

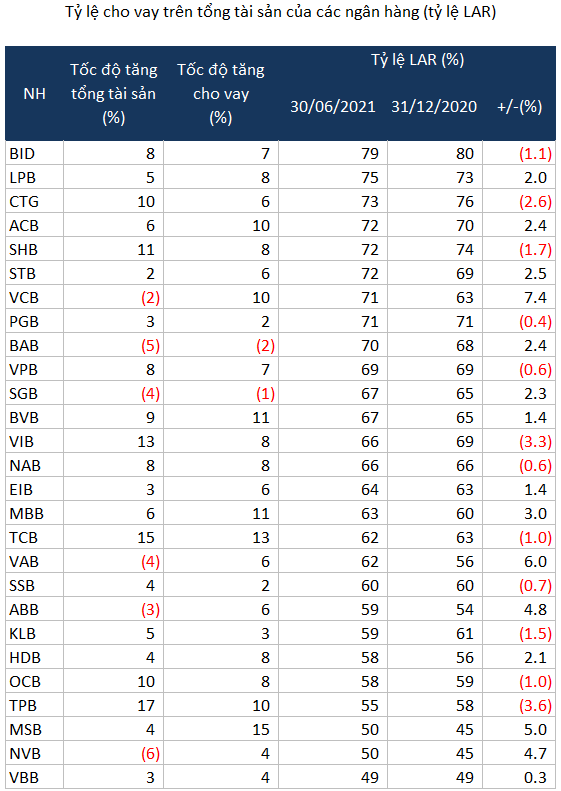

Tính đến 30/06/2021, 11/28 ngân hàng có “tỷ lệ cho vay trên tài sản” giảm so với cuối năm 2020. Mức giảm dao động từ 0.4-3.6%.

Ở chiều ngược lại, có đến 17 ngân hàng tăng tỷ lệ LAR. Nổi bật nhất là VCB tăng 7.4%, từ mức 63% lên 71%. Tiếp sau đó là Viet A Bank (VAB) với mức tăng 6%, từ mức 56% lên 62%.

Chỉ 8/28 ngân hàng có tỷ lệ LAR đạt 70% trở lên. Trong đó, BID, LPB, CTG là top 3 nhà băng có tỷ lệ LAR cao nhất.

|

Khóa học Online PHÂN TÍCH KỸ THUẬT ỨNG DỤNGThời điểm Mua -Bán cổ phiếu 💡 Khai giảng: 10/9/2021 💡 Ưu đãi lên đến: 50%++ Hotline: 0908 16 98 98 |

Các nhà băng có tỷ lệ LAR cao không hẳn tốt cũng không hoàn toàn xấu. Điển hình như trường hợp của Vietcombank, ngân hàng này có tỷ lệ LAR cao nhưng động lực thúc đẩy lại đến từ việc giảm tổng tài sản trong khi tốc độ tăng trưởng cho vay lại cao hơn hẳn tốc độ tăng tài sản. Điều này cũng đồng nghĩa với việc ngân hàng sẽ phải đối mặt với rủi ro thanh khoản và lẽ tất nhiên là dư địa để tăng trưởng tín dụng cũng “vơi dần” khi tài sản không theo kịp tốc độ cho vay. Đổi lại, với tỷ lệ LAR cao, VCB là ngân hàng có gần 21,170 tỷ đồng thu nhập lãi thuần, cao thứ hai trong hệ thống, chỉ sau BIDV (BID).

Nói về BIDV, nhà băng có tỷ lệ LAR cao nhất hệ thống, đạt 79%, giảm 1.1% so với đầu năm. Điều đáng nói là BIDV vẫn đảm bảo được tốc độ tăng trưởng cho vay thấp hơn tốc độ tăng trưởng tài sản, chứng tỏ ngân hàng còn dư địa tăng trưởng tín dụng khi không phải đối mặt với rủi ro thanh khoản. Tỷ lệ LAR cao cũng giúp BIDV đạt mức thu nhập lãi thuần cao nhất hệ thống ngân hàng với gần 23,528 tỷ đồng.

Đầu năm nay, Ngân hàng Nhà nước (NHNN) đã đặt mục tiêu tăng trưởng tín dụng toàn ngành khoảng 12% và sẽ được phân bổ hạn mức cụ thể xuống từng nhà băng, tùy vào năng lực hoạt động trong năm 2021.

Vừa qua, NHNN đã có văn bản chấp thuận về việc nâng chỉ tiêu tăng trưởng tín dụng năm 2021 cho một số ngân hàng. Trong đợt cấp tăng trưởng tín dụng này, VPBank được điều chỉnh hạn mức từ 8.5% lên 12.1% cho cả năm nay. Còn MB cũng được nâng tăng trưởng tín dụng tối đa đến hết năm 2021 từ 10.5% lên 15%.

Bên cạnh đó, một số ngân hàng khác như BIDV, SHB, TPBank, LienVietPostBank… cũng có kiến nghị được nới room tăng trưởng tín dụng trong nửa cuối năm nay.

Theo NHNN, các nhà băng cần phải kiểm soát tốc độ tăng trưởng tín dụng phù hợp với năng lực quản lý rủi ro, khả năng huy động vốn, đảm bảo cân đối đủ nguồn vốn để cấp tín dụng, tiếp tục duy trì ổn định mặt bằng lãi suất huy động và giảm lãi suất cho vay.

NHNN cũng lưu ý các ngân hàng cần chấp hành các quy định về tỷ lệ đảm bảo an toàn, giới hạn cấp tín dụng đối với khách hàng, phân loại nợ và trích lập dự phòng rủi ro, ngoại hối, quản trị rủi ro và kiểm soát nợ xấu...