VinaCapital: Việt Nam chống chịu tốt việc Fed tăng lãi suất và các rủi ro toàn cầu

VinaCapital: Việt Nam chống chịu tốt việc Fed tăng lãi suất và các rủi ro toàn cầu

Theo ông Michael Kokalari, CFA, Chuyên gia Kinh tế trưởng VinaCapital, các đợt tăng lãi suất mạnh của Fed đã làm trầm trọng hơn tình trạng kinh tế trên thế giới vốn đã trong trạng thái căng thẳng do chiến tranh Nga-Ukraine và sự kiện Trung Quốc đóng cửa do COVID và đã đè nặng lên thị trường chứng khoán toàn cầu, trong đó có Việt Nam. Tuy nhiên, khả năng chống chọi với các cú sốc kinh tế toàn cầu của Việt Nam tốt hơn nhiều so với trước đây, phần lớn do các chính sách đúng đắn của Chính phủ nhằm cân bằng giữa tăng trưởng và ổn định kinh tế.

Ông Michael Kokalari, CFA, Chuyên gia Kinh tế trưởng VinaCapital

|

Những nỗ lực của Cục Dự trữ Liên bang Mỹ (Fed) nhằm kiềm chế lạm phát, chủ yếu gây ra bởi các vấn đề về chuỗi cung ứng toàn cầu, đã khiến thị trường chứng khoán trên toàn thế giới lao dốc. Một số nhà đầu tư đặc biệt lo ngại về khả năng xảy ra một “cơn bão” đối với các nền kinh tế thị trường mới nổi, do lãi suất toàn cầu tăng mạnh, chỉ số USD/DXY tăng khoảng 10% so với cùng kỳ năm trước và sự gia tăng gần đây của giá năng lượng và thực phẩm.

Thị trường chứng khoán Việt Nam đã giảm hơn 20% so với đầu năm, một phần do chỉ số S&P500 đã điều chỉnh 21% so với đầu năm, vì hiện tượng “hệ số tương quan tiến đến một trong giai đoạn thị trường điều chỉnh” và một số yếu tố cụ thể của Việt Nam đã được thảo luận trong báo cáo trước. VinaCapital cho rằng nền kinh tế Việt Nam đang chống chịu tốt hơn với những khó khăn hiện tại ở Mỹ và châu Âu so với trước đây, nhờ các chính sách của Chính phủ đưa ra trong suốt thập kỷ qua để bảo vệ nền kinh tế khỏi những cơn bão kinh tế toàn cầu.

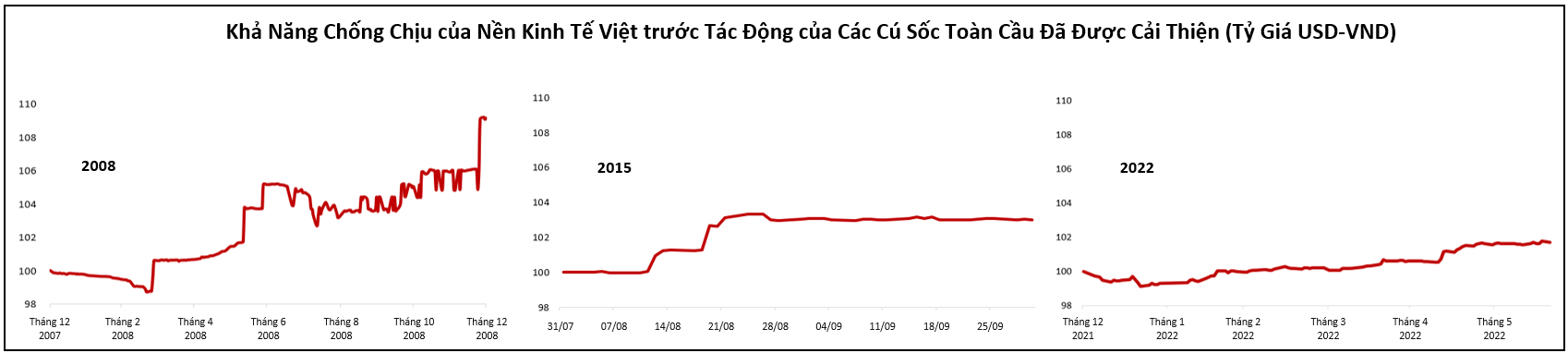

Việc củng cố khả năng chống chịu của Việt Nam giúp quốc gia đối phó tốt hơn với các đợt tăng lãi suất của Fed so với các chu kỳ tăng lãi suất trước đây. Sự cải thiện này được phản ánh bởi tác động giảm thiểu mà các bất ổn hiện nay trên thị trường toàn cầu đang gây ra đối với tỷ giá USD/VND so với trước đây được thể hiện trong ba biểu đồ trên.

VinaCapital nhận định mặc dù VN-Index hiện có dấu hiệu suy giảm cùng với thị trường chứng khoán toàn cầu, nhưng nền kinh tế đất nước vẫn đang trong tình trạng vững mạnh, chủ yếu do tiêu dùng nội địa - chiếm 2/3 GDP của Việt Nam - đang bùng nổ. Do đó, thị trường đồng thuận kỳ vọng EPS của VN-Index sẽ tăng trưởng gần 20% trong năm nay, theo Bloomberg. Vì thế, VinaCapital kỳ vọng thị trường chứng khoán Việt Nam sẽ phục hồi mạnh mẽ một khi Fed nới lỏng việc tăng lãi suất. Tuy nhiên, điều tương tự không thể xảy ra đối với tất cả nền kinh tế mới nổi khác, đặc biệt là các nước có thâm hụt tài khoản vãng lai và các khoản nợ bằng USD khổng lồ.

Khả năng chống chịu của Việt Nam đối với thắt chặt chính sách tiền tệ toàn cầu đã cải thiện

Các giai đoạn biến động của thị trường chứng khoán toàn cầu trong quá khứ đã ảnh hưởng nặng nề đến Việt Nam - bao gồm Khủng hoảng Tài chính Toàn cầu năm 2008, sự kiện “Taper Tantrum” của Fed vào năm 2013 và sự kiện Nhân dân tệ của Trung Quốc giảm giá vào năm 2015. VinaCapital luôn cảnh giác với các dự đoán trên thị trường cho rằng “lần này sẽ khác”, nhưng chúng tôi và các tổ chức khác đã quan sát thấy một số cơ sở sẽ giúp nền kinh tế Việt Nam tăng cường đáng kể khả năng chống chịu đối với sự leo thang của căng thẳng kinh tế toàn cầu hiện nay.

Ví dụ, Fed Dallas đã công bố nghiên cứu[1] phân tích các quốc gia bị ảnh hưởng nặng nề nhất trong thời kỳ “Taper Tantrum” năm 2013, và kết luận các nền kinh tế thị trường mới nổi và thị trường cận biên chịu ảnh hưởng nhiều nhất bởi việc thắt chặt chính sách tiền tệ của Fed vào thời điểm đó là những nước có quá ít dự trữ ngoại hối và/hoặc có quá nhiều khoản nợ bằng USD. Việt Nam hiện có gần 100 tỷ USD trong dự trữ ngoại hối, phù hợp với mức khuyến nghị của IMF, và nợ bằng ngoại tệ của Việt Nam đang ở mức dưới 40%/GDP, khoảng một nửa trong số đó về cơ bản là các khoản vay “mềm” từ các nhà cho vay siêu quốc gia (ví dụ: Ngân hàng Thế giới) với các điều khoản ưu đãi.

Vào cuối năm 2021, tạp chí Economist và các tạp chí khác đã công bố bảng xếp hạng các nền kinh tế thị trường mới nổi/cận biên dễ bị ảnh hưởng nhất khi Fed tăng lãi suất và thắt chặt định lượng (Quantitative Tightening) trong năm nay. Việt Nam được xếp hạng là quốc gia ít bị ảnh hưởng nhất do mức dư nợ khiêm tốn, tình hình kinh tế vĩ mô ổn định (bao gồm cả mức lạm phát), và có tài khoản vãng lai liên tục đạt mức thặng dư.

Khả năng chống chịu của nền kinh tế đến từ các quyết định chính sách đúng đắn

Những dự đoán nêu trên của tạp chí Economist đối với Việt Nam trong quá trình thắt chặt chính sách tiền tệ hiện tại của Fed đã được chứng minh bằng các diễn biến kinh tế ở Việt Nam trong năm nay. Tiền đồng mất giá chưa đến 2% so với đầu năm, so với mức giảm 5% của Nhân dân tệ, và lạm phát ở Việt Nam vẫn đang ở mức khiêm tốn - trái ngược hoàn toàn với hầu hết nền kinh tế phát triển và mới nổi.

Tỷ lệ lạm phát so với cùng kỳ năm trước của Việt Nam hiện ở mức dưới 3%, và VinaCapital kỳ vọng tỷ lệ lạm phát của cả nước sẽ đạt mức trung bình 3.5% trong năm nay (CPI của Việt Nam có khả năng đạt đỉnh ở mức khoảng 5.5% so cùng kỳ trong nửa sau năm 2022, và sau đó giảm xuống 4.5% vào cuối năm). Chính phủ đặt mục tiêu giữ tỷ lệ lạm phát trung bình của Việt Nam dưới 4% trong năm nay, vì vậy VinaCapital dự báo Ngân hàng Nhà nước Việt Nam (NHNN) sẽ không cần tăng lãi suất chính sách - hiện đang ở mức khoảng 4% - trái ngược với các nước ASEAN mới nổi khác cùng khu vực khi tất cả các nước này đều đang tăng lãi suất hoặc dự kiến tăng lãi suất trong những tuần tới.

Cuối cùng, sự cải thiện trong khả năng chống chịu của Việt Nam trước các cơn bão kinh tế toàn cầu là kết quả của các chính sách đã được thực hiện trong suốt thập kỷ qua sau quyết định được đưa ra ở các cấp cao nhất của Chính phủ Việt Nam vào khoảng năm 2011. Vào thời điểm đó, các nhà hoạch định chính sách đã thay đổi cách tiếp cận trong việc quản lý nền kinh tế Việt Nam, chuyển từ ngầm chấp thuận tăng trưởng GDP thiếu kiểm soát, sang cân bằng giữa tăng trưởng và ổn định kinh tế vĩ mô. Các quyết định chính sách xuất phát từ sự thay đổi mang tính chiến lược đó, bao gồm nhiều chính sách an toàn vĩ mô, kiểm soát cho vay tín dụng thiếu cẩn trọng của các ngân hàng thương mại trong nước và nỗ lực gia tăng mức dự trữ ngoại hối của quốc gia - kết quả của nỗ lực này có thể được nhìn thấy ở biểu đồ phía dưới.

Hơn nữa, khi Trung Quốc giảm giá Nhân dân tệ vào năm 2015, sự kiện làm rung chuyển thị trường chứng khoán toàn cầu (kể cả Việt Nam), NHNN đã chuyển từ cố gắng duy trì tỷ giá USD/VND cố định sang thực hiện chế độ “thả nổi có quản lý”, điều càng giúp ổn định hơn nữa nền kinh tế vĩ mô của đất nước, từ đó củng cố khả năng chống chịu của Việt Nam trước những cơn bão kinh tế toàn cầu.