VNR - “Hàng phòng thủ” trong thị trường đầy biến động

VNR - “Hàng phòng thủ” trong thị trường đầy biến động

Tổng Công ty cổ phần Tái Bảo hiểm Quốc gia Việt Nam(HNX: VNR), với các khoản đầu tư đem lại hiệu quả cao cùng chính sách chi trả cổ tức đều đặn hàng năm, là hàng phòng thủ vững chắc cho danh mục của nhà đầu tư trong tình hình hiện nay.

Trụ sở Tổng Công ty Cổ phần Tái bảo hiểm Quốc gia Việt Nam. Nguồn: VNR

Ngành bảo hiểm được kỳ vọng tăng trưởng trong dài hạn

Trên thực tế, ngành bảo hiểm/tái bảo hiểm luôn nắm vai trò là bên hấp thụ rủi ro quan trọng trong các thời kỳ khủng hoảng. Đồng thời, nhận thức chung về rủi ro càng ngày càng được nâng cao tạo ra các nhu cầu chủ động về bảo hiểm nhiều hơn, kể cả các nhu cầu từ cá nhân lẫn doanh nghiệp.

Theo số liệu của Hiệp hội Bảo hiểm Việt Nam, tổng doanh thu phí bảo hiểm toàn thị trường năm 2021 ước đạt 217,338 tỷ đồng, tăng trưởng 16.71% so với cùng kỳ năm 2020. Cục Quản lý và Giám sát bảo hiểm (Bộ Tài chính) dự báo tổng doanh thu phí bảo hiểm năm 2022 ước đạt 253,730 tỷ đồng, tăng 18.04% so với năm 2021.

Tái bảo hiểm - Một lối đi riêng bền bỉ

Trên thị trường chứng khoán Việt Nam, hiện chỉ có 2 doanh nghiệp thuần về tái bảo hiểm bao gồm Tổng Công ty cổ phần Tái Bảo hiểm Quốc gia Việt Nam(HNX: VNR) và Tổng Công ty cổ phần Tái bảo hiểm PVI (HNX: PRE). Thậm chí trong khu vực ASEAN, các đơn vị thuần về tái bảo hiểm cũng có số lượng rất hạn chế, từ đó cho thấy cạnh tranh trong ngành không quá khốc liệt.

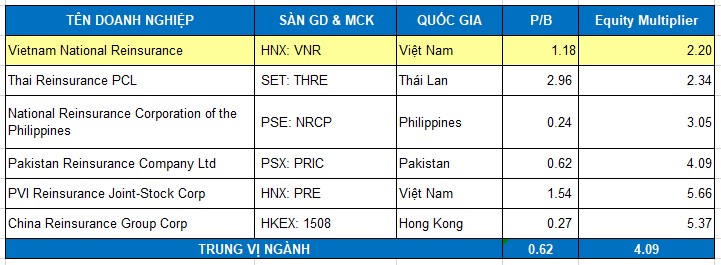

VNR có tỷ lệ đòn bẩy (cụ thể là Equity Multiplier) thuộc mức thấp nhất trong khu vực, điều đó càng thể hiện sự chắc chắn trong chiến lược kinh doanh của công ty. VNR là một trong hai doanh nghiệp bảo hiểm/tái bảo hiểm đầu tiên trên thị trường bảo hiểm Việt Nam thực hiện việc xếp hạng năng lực tài chính với một tổ chức xếp hạng quốc tế từ năm 2013 và liên tục duy trì mức xếp hạng B++ từ đó đến nay.

Bảng so sánh các doanh nghiệp tái bảo hiểm trong khu vực châu Á

Nguồn: Investing.com và VietstockFinance

Lãi suất tiền gửi tăng sẽ giúp cải thiện hiệu quả hoạt động đầu tư

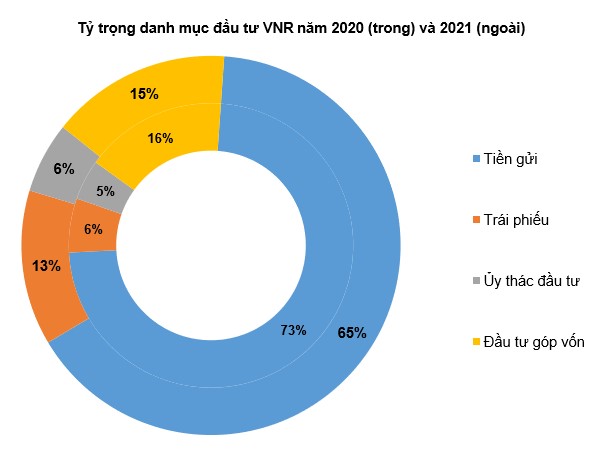

Lãi suất tiền gửi tăng cao luôn là nỗi lo với nhiều doanh nghiệp có nợ vay lớn. Ngược lại, đó là cơ hội dành cho các công ty bảo hiểm nói chung và VNR nói riêng.

Mặt khác, VNR luôn nhanh chóng cập nhật và linh động điều chỉnh các khoản đầu tư của mình theo xu hướng của thị trường.

Nguồn: VietstockFinance

Phương án sử dụng dòng tiền đầu tư ấn tượng

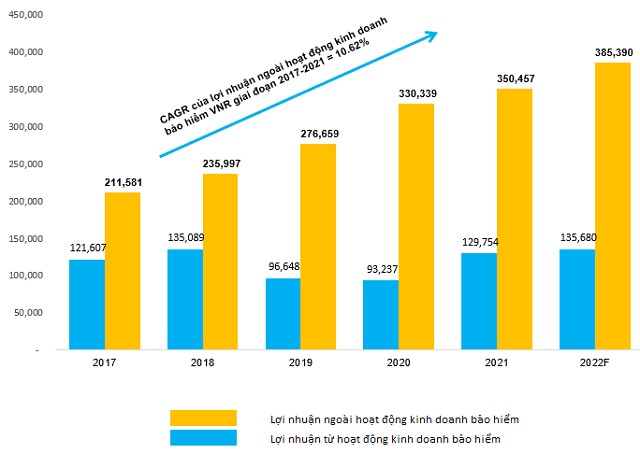

Kể từ năm 2019, lợi nhuận từ hoạt động kinh doanh bảo hiểm của VNR có sự sụt giảm và chỉ quay lại gần mức chỉ tiêu cũ của giai đoạn 2017-2018 vào năm 2021. Tuy nhiên, khả năng sử dụng dòng tiền để đưa vào đầu tư đã đem lại hiệu quả rất ấn tượng khi lợi nhuận ngoài hoạt động kinh doanh bảo hiểm của VNR luôn tăng đều qua các năm.

Lợi nhuận của VNR trong giai đoạn 2017-2022F. Đvt: Tỷ đồng

Nguồn: VietstockFinance

Có thể tiếp tục mua vào khi giá nằm dưới mức 25,400 đồng

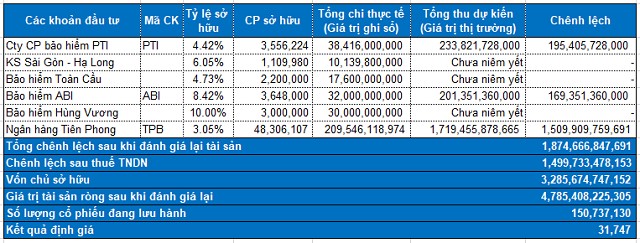

Theo tính toán của người viết, danh mục đầu tư của VNR hiện đang có khoản lãi (trước thuế) hơn 1,800 tỷ đồng chưa ghi nhận. Trong đó, khoản đầu tư vào Ngân hàng TMCP Tiên Phong (HOSE: TPB) đang là khoản đầu tư có mức sinh lời cao nhất.

Các khoản đầu tư khác của VNR nhằm vào các công ty bảo hiểm. Người viết cho rằng trong ngắn hạn VNR chưa có nhu cầu bán đi các cổ phiếu này do việc đầu tư nói trên không chỉ nhằm mục đích đầu tư thuần túy mà còn để tạo mối quan hệ giữa các doanh nghiệp cùng ngành.

Bảng định giá cổ phiếu VNR

Chú thích: Người viết không tính các khoản đầu tư vào KS Sài Gòn - Hạ Long, Bảo hiểm Toàn Cầu và Bảo hiểm Hùng Vương vì các doanh nghiệp này chưa niêm yết.

Chúng ta tính được mức định giá hợp lý của VNR là 31,747 đồng. Như vậy, giá thị trường rơi xuống dưới mức 25,400 đồng (chiết khấu khoảng 20% so với giá trị định giá) thì nhà đầu tư có thể mua vào từ từ cho mục tiêu đầu tư dài hạn.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock