Động thái mới trên thị trường mở

Động thái mới trên thị trường mở

Ngân hàng Nhà nước (NHNN) mới đây vừa có động thái mới trên thị trường mở khi thay đổi phương thức chào mua kỳ hạn giấy tờ có giá (GTCG) từ cố định lãi suất chào mua sang đấu thầu lãi suất. Lợi suất trái phiếu Chính phủ (TPCP) biến động rất mạnh sau ngày động thái này được đưa ra, song thị trường liên ngân hàng đang dần ổn định sau những diễn biến tăng nóng trong tuần vừa qua.

|

Tại phiên chào mua kỳ hạn GTCG trên thị trường mở ngày 26-7-2022, NHNN đã mua kỳ hạn 1 tuần với giá trị trúng thầu gần 15.000 tỉ đồng, lãi suất trúng thầu là 3,8%; với số thành viên trúng thầu là 8 trên tổng số 20 thành viên tham gia đấu thầu. Đây là phiên chào mua GTCG trên thị trường mở đầu tiên mà NHNN áp dụng đấu thầu lãi suất. Nghĩa là lãi suất trúng thầu dựa trên cung cầu thị trường với giá trị trúng thầu do NHNN quyết định theo mục tiêu điều hành tiền tệ.

Những tác động tới thị trường liên ngân hàng

Thị trường liên ngân hàng (LNH) có mối quan hệ mật thiết với thị trường mở, hay thông qua thị trường mở, NHNN tác động tới thị trường LNH bao gồm: lãi suất LNH, khối lượng thanh khoản bơm hút, qua đó tác động tới mặt bằng lãi suất nói chung, cung tiền hay cả tỷ giá, lợi suất TPCP.

|

Động thái kể trên của NHNN cho thấy nhà điều hành đang linh hoạt hơn trong cơ chế điều hành tiền tệ, đặc biệt với nghiệp vụ thị trường mở, vốn là công cụ được sử dụng nhiều nhất, linh hoạt nhất, với vai trò chủ đạo là cân đối thừa thiếu vốn trong hệ thống ngân hàng, dẫn dắt lãi suất theo mục tiêu của chính sách tiền tệ trong từng thời kỳ.

Trước đây, lãi suất chào mua GTCG trên thị trường mở luôn được cố định và trong các thông báo điều chỉnh lãi suất điều hành, NHNN luôn điều chỉnh cả lãi suất chào mua GTCG này theo mục tiêu đề ra. Điều này có nghĩa là lãi suất chào mua GCTG trên thị trường mở là do NHNN đưa ra, không do cung – cầu thị trường quyết định và bất cứ một sự điều chỉnh về lãi suất này luôn phát đi thông điệp về nới lỏng hay thắt chặt tiền tệ.

Với việc NHNN điều chỉnh lãi suất chào mua này theo cơ chế thị trường, thì ở phiên chào mua ngày 26-7 nói trên, NHNN đã mua thành công 15.000 tỉ đồng, với lãi suất 3,8% (kỳ hạn 1 tuần); cao hơn 1,3% lãi suất chào mua các phiên trước đó (2,5%). Việc so sánh dường như không có nhiều ý nghĩa do đây là sự thay đổi trong cách thức của NHNN trong điều hành thị trường mở, song nó vẫn phát đi thông điệp về lãi suất điều hành tăng trên thị trường, nhất là trong bối cảnh lãi suất LNH đã tăng mạnh trong tuần qua.

|

Việc NHNN chào mua GTCG theo hình thức đấu thầu lãi suất thì lãi suất trúng thầu sẽ theo lãi suất thị trường. Điều này hạn chế được nhu cầu kinh doanh chênh lệch lãi suất giữa thị trường mở và thị trường LNH, lượng tiền mà NHNN bơm ra đúng với ý nghĩa là bổ sung thanh khoản cho hệ thống ngân hàng. |

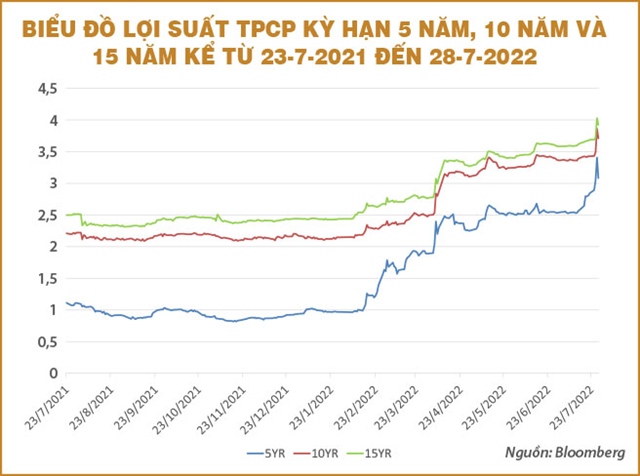

Thị trường TPCP luôn nhạy cảm với lãi suất điều hành và dường như phản ứng tức thì sau động thái này. Lợi suất TPCP các kỳ hạn 5 năm, 10 năm và 15 năm tại phiên ngày 27-7 (ngay sau ngày NHNN thay đổi phương thức chào mua GTCG) đã tăng rất mạnh, lần lượt đứng ở mức 3,4%; 3,86% và 4,03%; tăng lần lượt 0,37%; 0,38% và 0,3% so với phiên ngày 26-7.

Thị trường TPCP phản ứng tiêu cực sau động thái này khi gia tăng kỳ vọng về việc NHNN sẽ tăng lãi suất trong bối cảnh lãi suất LNH đã tăng rất mạnh và thúc đẩy đà bán TPCP, đẩy lợi suất TPCP tăng mạnh.

Tuy nhiên, động thái điều chỉnh phương thức chào mua GCTG cũng sẽ mang lại những điểm rất tích cực. Lãi suất LNH có xu hướng tăng mạnh trong tuần qua. Bình quân lãi suất kỳ hạn qua đêm tại ngày 27-7 đạt 4,15%; tăng 1,25% so với phiên đầu tuần ngày 25-7. Thanh khoản eo hẹp do NHNN liên tục phát hành tín phiếu và bán ngoại tệ hút tiền đồng khỏi thị trường, đã đẩy lãi suất LNH tăng cao. Lãi suất LNH tăng vượt lãi suất chào mua GTCG trên thị trường mở trước đó ở mức 2,5% thúc đẩy nhu cầu vay trên thị trường mở với lãi suất 2,5% và cho vay lại trên thị trường LNH với lãi suất 4-5%. Điều này không những không làm giảm căng thẳng về thanh khoản trên thị trường mà còn thúc đẩy nhu cầu kinh doanh chênh lệch lãi suất.

Việc NHNN chào mua GTCG theo hình thức đấu thầu lãi suất thì lãi suất trúng thầu sẽ theo lãi suất thị trường. Điều này hạn chế được nhu cầu kinh doanh chênh lệch lãi suất giữa thị trường mở và thị trường LNH, lượng tiền mà NHNN bơm ra đúng với ý nghĩa là bổ sung thanh khoản cho hệ thống ngân hàng.

Và có thể thấy, việc điều chỉnh cơ chế lãi suất chào mua GTCG của NHNN tương đối giống với điều chỉnh cơ chế lãi suất tín phiếu – hai công cụ trên thị trường mở của nhà điều hành. Nếu năm 2019, NHNN cũng phát hành tín phiếu theo lãi suất cố định thì đến nay, NHNN đã thả nổi lãi suất tín phiếu theo cung cầu thị trường. Qua đó, có thể thấy thị trường mở đang dần điều hành theo hướng kiểm soát khối lượng tiền cung ứng và thả nổi lãi suất hoàn toàn hoặc tùy từng thời điểm theo định hướng của nhà điều hành.

Linh hoạt trong điều hành tiền tệ

Có thể thấy, chính sách tiền tệ ngày càng trở nên linh hoạt, phù hợp với thực tiễn, song thay đổi cơ chế lãi suất chào mua GCTG trên thị trường mở là một sự điều chỉnh lớn và thị trường cần thời gian để thích ứng, đặc biệt các loại tài sản nhạy cảm với lãi suất điều hành như TPCP. Lãi suất LNH tăng trong tuần qua chủ yếu do NHNN hút ròng nội tệ thông qua thị trường mở và thị trường ngoại hối. Hay nói cách khác, nhà điều hành muốn điều chỉnh lãi suất tiền đồng ở mức cao hơn, tương quan so với lãi suất đô la Mỹ liên tục tăng kể từ đầu năm nay, sau những đợt tăng lãi suất từ Cục Dự trữ liên bang Mỹ (Fed).

NHNN đã chủ động đẩy lãi suất tiền đồng trên thị trường LNH tăng cao khi bắt đầu phát hành tín phiếu để hút nội tệ khỏi hệ thống ngân hàng kể từ ngày 21-6, với khối lượng phát hành liên tục tăng và kỳ hạn phát hành dài tới 56 ngày (hai tháng). Lãi suất LNH cũng tăng dần kể từ khi NHNN hút tiền qua tín phiếu. Qua đây, có thể thấy, chính sách tiền tệ đã rất chủ động trong việc điều chỉnh tăng lãi suất LNH để chuẩn bị cho đợt Fed tăng lãi suất 0,75 điểm phần trăm vào ngày 28-7 vừa qua. Lãi suất tiền đồng tăng song hành cùng lãi suất đô la Mỹ sẽ hạn chế áp lực lên tỷ giá đã tăng rất nóng kể từ đầu năm nay.

Đây là một năm khó khăn và nhiều thách thức cho điều hành tiền tệ, trong cân đối giữa tỷ giá và lãi suất, cân đối giữa tài khóa và tiền tệ. NHNN chưa phát đi tín hiệu chính thức nào về tăng lãi suất, song đã có điều chỉnh trong khối lượng tiền cung ứng ra thị trường. Không ngoại trừ khả năng, NHNN có thể tăng lãi suất điều hành trong năm nay khi mà đà tăng lãi suất của Fed chưa có dấu hiệu dừng lại.

Phạm Tâm Long