Lãi suất liên ngân hàng giảm mạnh

Lãi suất liên ngân hàng giảm mạnh

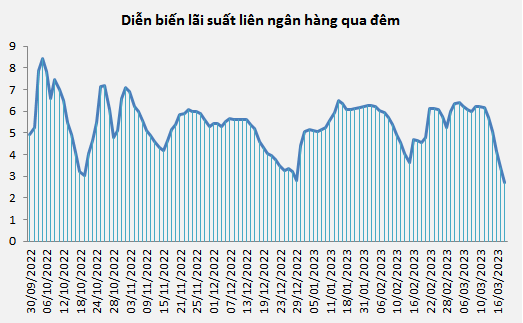

Lần đầu tiên trong hơn nửa năm trở lại đây, lãi suất qua đêm liên ngân hàng đã giảm xuống dưới 3%/năm.

Hồi đầu tháng 10/2022, lãi suất trên thị trường này nhảy vọt lên tới mức cao kỷ lục 8.44%/năm. Sau đó hạ nhiệt nhưng vẫn luôn duy trì ở mức cao trên 3%/năm.

Nguồn: SBV

|

Tuy nhiên, lãi suất VNĐ liên ngân hàng đã liên tục đi xuống sau khi Ngân hàng Nhà nước (NHNN) công bố quyết định giảm lãi suất điều hành từ 15/03/2023.

Theo số liệu NHNN cập nhật, lãi suất Việt Nam đồng bình quân liên ngân hàng kỳ hạn qua đêm đã giảm mạnh xuống còn 2.7%/năm khi kết thúc phiên giao dịch ngày 20/03/2023.

Lãi suất liên ngân hàng có thể dao động 100-150 điểm phần trăm trong 6 tháng đầu năm nay

Theo đánh giá của chuyên gia CTCK ACB (ACBS): “Việc điều chỉnh lãi suất của NHNN là một tín hiệu tương đối tích cực trong thời điểm tràn đầy thông tin tiêu cực như hiện nay, nhưng tác động theo như chúng tôi thì có thể không quá lớn và có thể chỉ tốt cho thanh khoản thị trường liên ngân hàng.”

Nói rõ hơn về lãi suất tái chiết khấu (giảm từ 4.5% xuống 3.5%), ACBS cho biết đây là lãi suất cho vay ngắn hạn của NHNN với các ngân hàng thương mại và các tổ chức tín dụng khác, được áp dụng dưới hình thức tái chiết khấu giấy tờ có giá (chủ yếu là trái phiếu chính phủ), nên theo quan điểm của chuyên gia, hành động này có thể chỉ giúp giảm chi phí vốn cho các ngân hàng thương mại nếu chỉ cần vay ngắn hạn NHNN để tránh áp lực phải tăng lãi suất để huy động từ thị trường 1 (huy động từ cá nhân và doanh nghiệp) cũng như giảm áp lực lên lãi suất liên ngân hàng trong thời gian sắp tới. Còn mức lãi suất tái cấp vốn (thường dùng để làm tham chiếu cho lãi suất trên thị trường mở OMO, và liên ngân hàng) thì vẫn giữ nguyên 6% không đổi.

Và đối với lãi suất cho vay ngân hàng theo quan điểm của ACBS, đây có thể chỉ là một chỉ thị chính thức bằng văn bản để gây sức ép buộc của các ngân hàng thương mại giảm lãi suất cho vay, nhưng tác động của hành động này có thể sẽ không quá mạnh lên hệ thống vì lãi suất điều chỉnh chỉ áp dụng với lãi suất ngắn hạn. Hành động này còn có thể bất lợi cho các ngân hàng thương mại vì nếu lãi suất huy động không giảm mạnh bằng lãi suất cho vay thì có thể sẽ ảnh hưởng đến NIM và lợi nhuận của các ngân hàng thương mại trong thời gian sắp tới.

Nhìn chung, ACBS cho rằng NHNN sẽ khó duy lãi suất thấp trong thời gian tới khi Cục Dự trữ Liên bang Mỹ (Fed) vẫn được dự kiến sẽ tăng lãi suất trong nửa đầu năm 2023, đặc biệt khi số liệu lạm phát cơ bản tháng 2/2023 của Mỹ cao hơn dự đoán của thịtrường và gây áp lực mất giá lên tỷ giá VND/USD và NHNN sẽ phải giữ chênh lệch lãi suất giữa VND và USD liên ngân hàng dương nhằm hỗ trợ tỷ giá VND/USD.

Ngoài ra, do hầu hết các ngân hàng đều đã được cấp hạn mức tăng trưởng tín dụng mới cho năm 2023, ACBS kỳ vọng các ngân hàng thương mại sẽ đẩy mạnh hoạt động cấp tín dụng trong những tháng đầu năm 2023 và gây áp lực tăng lãi suất khi tính đến ngày 09/03/2023, theo NHNN, huy động vốn của hệ thống TCTD tăng 0.45% và tín dụng toàn hệ thống tăng 1.12% so với cuối năm 2022 (chênh lệnh huy động – tín dụng vẫn âm).

Hơn nữa, nhu cầu tiền mặt tăng cao trong các dịp lễ lớn đầu năm 2023 có thể gây thiếu hụt thanh khoản và gây áp lực tăng lãi suất vào một vài tháng đầu năm 2023. Do đó, ACBS dự kiến thanh khoản hệ thống ngân hàng sẽ duy trì ở mức hiện tại để hỗ trợ VNĐ từ NHNN. Đồng thời lãi suất liên ngân hàng có thể dao động 100-150 điểm phần trăm từ mức hiện tại trong 6 tháng đầu năm 2023 và có thể ổn định trở lại trong 6 tháng cuối năm 2023.