Phân tích cổ phiếu VNM của Vinamilk

Phân tích cổ phiếu VNM của Vinamilk

(Vietstock) - CTCP Sữa Việt Nam – Vinamilk (VNM) là công ty sữa hàng đầu của Việt Nam xét trên nhiều tiêu chí (doanh số; quy mô sản xuất…). Dựa trên một số giả định dự phóng, giá trị nội tại của cổ phiếu VNM vào khoảng 83,286-85,298 đồng/cổ phiếu, tương ứng với mức P/E 2009 từ 10-13.83 lần.

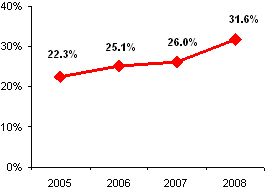

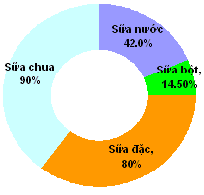

Công ty có lợi thế về thương hiệu, hệ thống phân phối rộng; có khả năng mặc cả với người chăn nuôi trong quá trình thu mua sữa nguyên liệu. Các chỉ tiêu tài chính cho thấy rõ lợi thế của công ty. Tỷ suất lợi nhuận gộp của công ty luôn ở mức cao, từ 25.1%-31.6% trong vòng 3 năm 2006-2008, cho thấy các sản phẩm của công ty có mức sinh lợi cao. Các chỉ số ROEA và ROAA luôn ở trên mức 20%/năm, cho thấy công ty đang hoạt động một cách có hiệu quả và mang đến tỷ suất sinh lợi cao cho cổ đông.

1. Phân tích hoạt động kinh doanh:

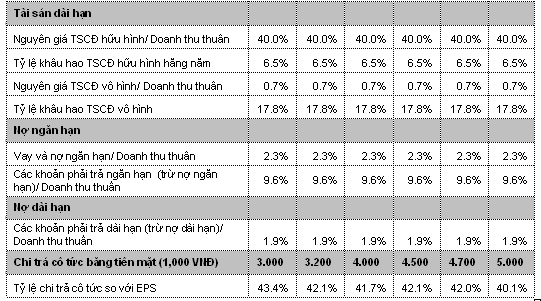

Cơ cấu doanh thu: Hiện công ty đang có 4 dòng sản phẩm chủ lực là: sữa bột, sữa đặc có đường, sữa nước (bao gồm sữa tươi, sữa tiệt trùng) và sữa chua.

|

H1: Biểu đồ cơ cấu doanh thu theo sản phẩm năm 2008 |

|

|

Nguồn: VNM |

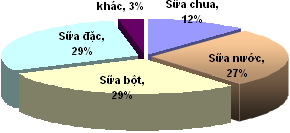

Hai dòng sản phẩm mà Vinamilk có thị phần lớn là sữa chua và sữa đặc. Trong khi đó, hai dòng sản phẩm có tỷ trọng cao trong doanh thu là sữa bột và sữa nước lại có thị phần thấp. Điều này cho thấy, VNM đang bị cạnh tranh khá mạnh trên thị trường.

|

Bảng 1: Thị phần các loại sản phẩm của công ty trong cả nước năm 2008 |

|

|

Nguồn: VNM |

Thị trường tiêu thụ chủ yếu nằm ở thị trường trong nước, chiếm khoảng 80% tổng doanh thu. Doanh thu xuất khẩu chỉ chiếm tỷ lệ 20%. Thị trường xuất khẩu chủ yếu của công ty đến từ khu vực Trung Đông, Campuchia, Philippines và Úc.

Vị thế của công ty trong ngành: VNM là công ty sữa lớn nhất cả nước với thị phần 37%. Quy mô nhà máy cũng lớn nhất cả nước với tổng công suất hiện nay là 504 nghìn tấn/năm, đạt hiệu suất 70%.

Chiến lược phát triển:

• Củng cố, xây dựng và phát triển hệ thống các thương hiệu mạnh.

• Đầu tư mở rộng sản xuất kinh doanh qua thị trường của các mặt hàng nước giải khát có lợi cho sức khỏe của người tiêu dùng thông qua thương hiệu VFresh.

• Củng cố hệ thống phân phối nhằm đảm bảo thị phần.

• Phát triển nguồn nguyên liệu để đảm bảo nguồn cung sữa tươi được chủ động.

• Phát triển toàn diện danh mục các sản phẩm sữa và từ sữa nhằm hướng tới một lượng khách hàng rộng lớn.

Năng lực cạnh tranh qua mô hình 5 áp lực của Michael Porter

• Nhà cung cấp: VNM có lợi thế mặc cả với người chăn nuôi trong việc thu mua nguyên liệu sữa do công ty là nhà thu mua lớn, chiếm 50% sản lượng sữa cả nước. Bên cạnh đó, VNM gặp bất lợi vì phụ thuộc nhiều vào nguyên liệu sữa nhập từ nước ngoài. Tuy nhiên qua trao đổi với Vinamilk, tôi được biết, chi phí để pha chế ra 1 kg sữa nước từ sữa bột nhập khẩu vẫn thấp hơn giá thu mua sữa tươi trong nước. Do đó, đây không phải là nhược điểm quá lớn đối với VNM.

• Khách hàng, nhà phân phối: VNM không chịu áp lực bởi bất cứ nhà phân phối nào. Hiện công ty có hai kênh phân phối: (1) kênh truyền thống (138 nhà phân phối và hơn 94,000 điểm bán lẻ), thực hiện phân phối hơn 80% sản lượng của công ty; (2) phân phối qua kênh hiện đại (như hệ thống siêu thị, Metro …). Đối với sản phẩm sữa, khi giá nguyên liệu mua vào cao, các công ty sữa có thể bán với giá cao mà khách hàng vẫn phải chấp nhận. Do vậy, VNM có khả năng chuyển những bất lợi từ phía nhà cung cấp bên ngoài sang cho khách hàng.

• Sản phẩm thay thế: Mặt hàng sữa hiện chưa có sản phẩm thay thế. Tuy nhiên, nếu xét rộng ra nhu cầu của người tiêu dùng, sản phẩm sữa có thể cạnh tranh với nhiều mặt hàng chăm sóc sức khỏe khác như nước giải khát…Do đó, VNM ít chịu rủi ro từ sản phẩm thay thế. Hiện nay, VNM đang phát triển ra nhiều sản phẩm nước uống có lợi cho sức khỏe để mở rộng thị phần.

• Đối thủ tiềm tàng: Đối với sản phẩm sữa bột chi phí gia nhập ngành sữa không cao, do đó các đối thủ tiềm năng dễ dàng tham gia vào phân khúc này. Ngược lại, chi phí gia nhập ngành đối với sản phẩm sữa nước và sữa chua lại khá cao. Quan trọng hơn, để thiết lập mạng lưới phân phối rộng đòi hỏi một chi phí lớn. Hiện nay, VNM đã có lợi thế lớn trong vấn đề này. Dù vậy, chi phí chuyển đổi sản phẩm của người tiêu dùng gần như bằng 0 nên VNM vẫn bị áp lực cạnh tranh ở mức độ trung bình.

• Cạnh tranh nội bộ ngành: VNM cũng bị cạnh tranh cao ở các công ty sữa trong nước như Hanoimilk, công ty nước ngoài như Abbott, Mead Johnson; Nestlé, Dutch Lady... Trong tương lai, thị trường sữa Việt Nam tiếp tục mở rộng và mức độ cạnh tranh ngày càng cao hơn.

Phân tích SWOT công ty Vinamilk

|

2. Phân tích hoạt động tài chính:

|

Nguồn: VNM |

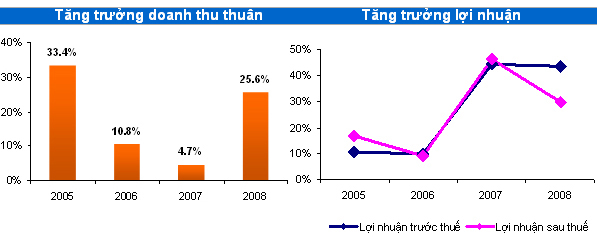

Mặc dù doanh số của VNM tăng không đồng đều qua các năm, nhưng sau 5 năm cổ phần hóa, VNM đã đạt một tốc độ tăng trưởng rất cao. Doanh số của VNM năm 2008 tăng gấp đôi so với năm 2004, từ 4,226 tỷ đồng lên 8,380 tỷ đồng. Lợi nhuận sau thuế của VNM thậm chí còn tăng ở mức cao hơn, gấp 2.4 lần so với năm 2004, từ 517 tỷ đồng lên 1,248 tỷ đồng. Kết quả tăng trưởng trên của VNM là một thành công rất lớn mà không phải một doanh nghiệp nào cũng có được.

|

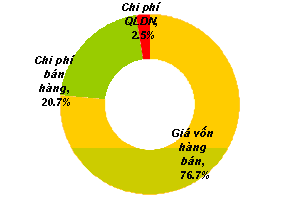

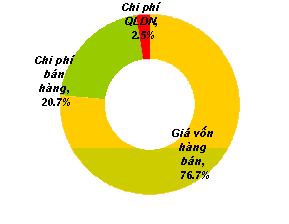

Cơ cấu chi phí theo yếu tố SXKD- Vinamilk |

Cơ cấu chi phí theo yếu tố SXKD- Hanoimilk |

|

|

|

Nguồn: VNM |

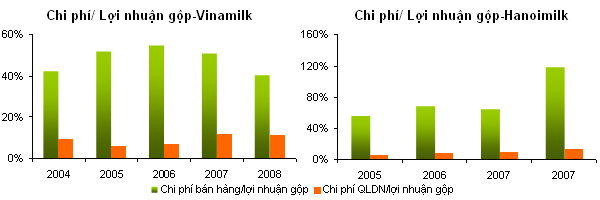

Giá vốn hàng bán (trong đó chủ yếu là nguyên vật liệu) chiếm phần lớn trong các chi phí của VNM. Do đó, biến động giá cả nguyên vật liệu bên ngoài sẽ tác động rất lớn đến chi phí của doanh nghiệp. Tiếp theo sau là chi phí bán hàng và cuối cùng là chi phí quản lý doanh nghiệp. Cơ cấu chi phí của VNM và Hanoimilk là tương đồng và đặc trưng cho ngành sữa.

|

Nguồn: VietstockFinance |

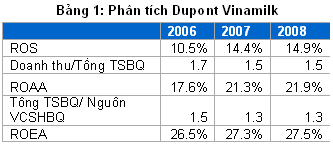

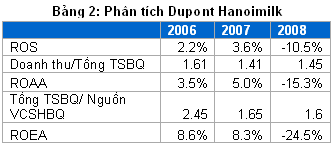

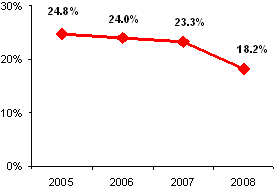

VNM có khả năng sinh lợi rất cao. Trong vòng ba năm 2005-2008, chỉ số ROEA của Vinamilk liên tục duy trì ổn định ở mức 26%-27%. Cũng trong khoảng thời gian này, chỉ số ROAA của Vinamilk duy trì ở mức 17%-21%. Kết quả này tốt hơn nhiều so với Hanoimilk, một doanh nghiệp cùng ngành đang niêm yết ở sàn HaSTC. ROEA của Hanoimilk chỉ ở mức 8% và ROAA ở mức 3.5%-5.0% (vì lợi nhuận 2008 âm, nên tôi loại bỏ chỉ số của năm này).

Quan sát bảng 1 và 2, chúng ta nhận thấy các chỉ tiêu sinh lợi của VNM cao hơn so với Hanoimilk là do lợi nhuận biên tế (ROS) của VNM cao gấp 3-4 lần so với lợi nhuận biên tế của Hanoimilk. Hiệu suất sử dụng tài sản của hai doanh nghiệp này là gần tương đương như nhau.

Sự khác nhau trong lợi nhuận biên tế là do Hanoimilk là do hai nguyên nhân: Thứ nhất, lợi nhuận gộp của VNM là đang được cải thiện dần trong khi của Hanoimilk lại đang giảm đi, mặc dù trước đó lợi nhuận gộp của hai doanh nghiệp này là gần như nhau.

Thứ hai, VNM đã kiểm soát tốt chi phí bán hàng ở tỷ lệ 40%-50% so với lợi nhuận gộp. Trong khi đó, chi phí bán hàng của Hanoimik thường ở mức 65%-70% so với lợi nhuận gộp. Đặc biệt trong năm 2008, chi phí này đã tăng vượt quá cả lợi nhuận gộp là nguyên nhân dẫn đến tình trạng thua lỗ.

|

Lợi nhuận gộp- Vinamilk

|

Lợi nhuận gộp- Hanoimilk

|

|

Nguồn: VNM |

3. Định giá:

Các vấn đề ảnh hưởng đến kết quả định giá:

• Hiện công ty đang có khoản nợ tiềm tàng liên quan đến thuế thu nhập doanh nghiệp của năm 2006 và 2007 với số tiền là 225,803 triệu đồng. Đây là số tiền mà VNM cho rằng doanh nghiệp được miễn giảm 100% thuế thu nhập doanh nghiệp trong hai năm 2006 và 2007 bao gồm: 50% do ưu đãi cổ phần hóa và 50% do niêm yết lần đầu trên sàn HoSE. Tuy nhiên, việc cộng hai ưu đãi này chưa được các văn bản pháp quy đề cập rõ nên Bộ Tài Chính đang có công văn báo cáo Thủ Tướng Chính Phủ xin ý kiến chỉ đạo về việc miễn giảm thuế đối với các doanh nghiệp niêm yết lần đầu. Cục thuế Tp.HCM hiện chưa tiến hành tạm thu thuế TNDN trong khi chờ quyết định cuối cùng của Thủ Tướng.

• Cũng do vướng mắc ở trên, thuế suất thuế thu nhập doanh nghiệp của VNM trong năm 2009 cũng chưa được xác định rõ ràng. Do đó, VNM có thể nộp thuế thu nhập doanh nghiệp theo hai mức 11% và 22%.

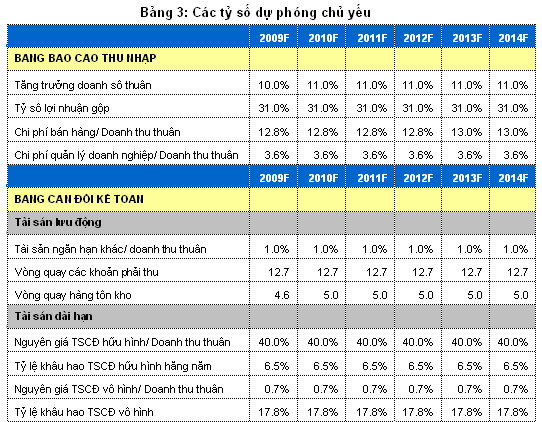

Nhằm bảo đảm tính thận trọng trong quá trình định giá, tôi tiến hành giả định rằng VNM sẽ nộp thuế theo mức 22% từ năm 2009 và phải nộp 225 tỷ đồng tiền thuế thu nhập doanh nghiệp của năm 2006, 2007 cho nhà nước. Đồng thời, tôi có một số giả định như sau:

• VNM không tiến hành phát hành thêm cổ phần.

• VNM có đủ nguồn vốn tài trợ cho 1,208 tỷ đồng thuộc các dự án đầu tư phải giải ngân trong năm 2009. Tại thời điểm Q1/2009, VNM có khoảng 991.4 tỷ đồng tiền mặt và 160.3 tỷ đồng tiền gửi ngắn hạn dưới 1 năm.

• Chi phí sử dụng vốn cổ phần là 13.5% và chi phí sử dụng vốn bình quân (WACC) là 14%.

• Tỷ lệ tăng trưởng dài hạn là 7%/năm và tỷ suất sinh lợi trên vốn đầu tư mới (RONIC) là 22%/năm.

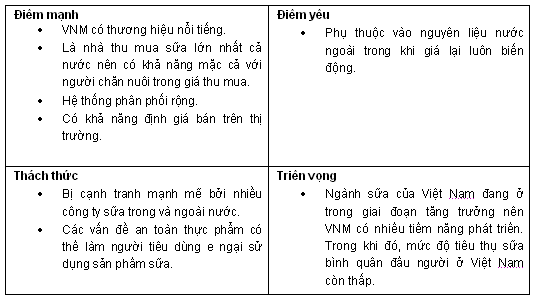

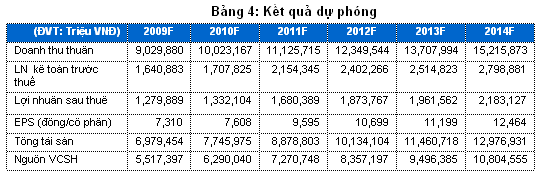

|

|

|

Nguồn: VietstockFinance |

|

Dựa trên các giả định dự phóng trên và sử dụng mô hình chiết khấu dòng tiền tự do hoạt động (Operating free cash flow), giá trị nội tại của cổ phiếu VNM là khoảng 83,286 đồng/cổ phiếu.

Khi thay đổi các giả định về khoản nợ tiềm tàng liên quan đến thuế thu nhập doanh nghiệp và mức thuế suất thuế thu nhập doanh nghiệp (nghĩa là không nộp 225 tỷ đồng tiền nợ thuế thu nhập doanh nghiệp 2006, 2007 và chỉ nộp thuế suất thuế thu nhập doanh nghiệp 11%), kết quả định giá là 85,298 đồng/ cổ phiếu

Với khung giá trị từ 83,286-85,298 đồng/cổ phiếu, P/E2009 của Vinamilk sẽ như thế nào?

- Trường hợp mức giá trị nội tại 83,286 đồng/cổ phiếu, EPS2009 của Vinamik là 6,022 đồng/cổ phiếu, tương ứng với mức P/E2009 = 13.83 lần.

- Trường hợp mức giá trị nội tại 85,298 đồng/cổ phiếu, EPS2009 = 8,340 đồng/cổ phiếu, tương ứng với mức P/E2009 = 10.23 lần

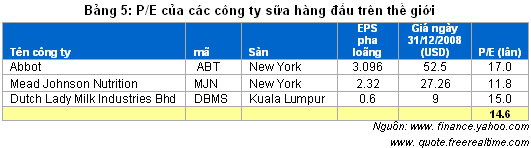

Tôi cho rằng, P/E của VNM xứng đáng ở mức 10-13.83 lần vì so với các công ty sữa hàng đầu trên thế giới, mức P/E bình quân năm 2008 là 14.6 lần.

|

* Download: Phân tích cổ phiếu của Vinamilk

Trương Minh Huy