VAMC dọn nợ, ngân hàng có thể kiệt sức

VAMC dọn nợ, ngân hàng có thể kiệt sức

Việc trích lập dự phòng rủi ro 20% cho trái phiếu Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) có thể khiến một số ngân hàng phá sản, nếu NHNN không tái cấp vốn.

TS. Nguyễn Trí Hiếu, chuyên gia kinh tế trao đổi với Báo Đầu tư – baodautu.vn về những khả năng xảy ra khi VAMC đi vào hoạt động.

Chuyên gia kinh tế Nguyễn Trí Hiếu

|

Thưa ông, theo quy định, ngân hàng thương mại bán nợ xấu cho VAMC sẽ được trả bằng trái phiếu. Nhưng tại sao trái phiếu do VAMC phát hành mà NHNN và Chính phủ lại không bảo lãnh. Liệu ngân hàng thương mại có gặp rủi ro gì với trái phiếu không bảo lãnh này?

Đúng, Chính phủ và NHNN không bảo lãnh cho trái phiếu đặc biệt do VAMC phát hành. Trái phiến này có thời hạn 5 năm và lãi suất bằng 0%, có thể xem như đây là một loại chứng chỉ tín chấp chỉ dựa vào uy tín và sức mạnh của NHNN.

Nghị định qui định các ngân hàng có thể đem trái phiếu đặc biệt này chiết khấu tại NHNN giống như tái cấp vốn với tỷ lệ nhất định. Tuy nhiên, nếu trong trường hợp vì một lý do nào đó NHNN không chiết khấu để tái cấp vốn thì NHTM cũng phải chịu.

Việc chính phủ và NHNN không bảo lãnh trái phiếu này có thể vì muốn tránh việc trái phiếu này có thể được tính trực tiếp vào nợ công trong khi chính phủ muốn kiểm soát nợ công trong khuôn khổ cho phép. Nhưng dầu cho không được bảo lãnh, trái phiếu này do một công ty con 100% thuộc NHNN phát hành, sẽ được xem như dựa hoàn toàn vào uy tín và sức mạnh của NHTW.

Vậy bán nợ xấu cho VAMC, ngân hàng được lợi gì?

Nếu vẫn ôm nợ xấu như hiện nay, ngân hàng sẽ phải trích lập dự phòng rủi ro mà nợ xấu vẫn nằm im trong tài sản nội bảng. Trong khi đó, nếu bán cho VAMC, ngân hàng đã được làm sạch bảng cân đối tài sản, lại được cầm thêm một số giấy tờ có giá để chiết khấu với NHNN.

Dĩ nhiên, nợ xấu có khả năng quay lại ngân hàng nếu sau 5 năm vẫn chưa được xử lý. Tuy nhiên, khi đó, khoản nợ sẽ được hạch toán ngoại bảng, vì NHTM đã trích lâp 100% cho giá trị món nợ này trong 5 năm trước đó. Điều này cũng đồng nghĩa, nếu không xử lý được nợ, VAMC cũng không mất gì.

Như thế chắc ngân hàng nào cũng muốn bán nợ xấu cho VAMC?

Không hẳn vậy, có thể có những ngân hàng không muốn bán nợ xấu cho VAMC vì chẳng hạn không muốn công khai thực trạng nợ xấu của ngân hàng mình hay thấy bất lợi khi phải bán món nợ xấu nào đó cho VAMC. Ngoài ra, nếu ngân hàng có nợ xấu cho đến 3% của tổng dư nợ thì có lẽ cũng không cần phải lo lắng bán nợ xấu cho VAMC vì vẫn ở trong ngưỡng an toàn. Ngay cả khi họ đã bán một món nợ xấu nào đó, thỉ vào giai đoạn khởi đầu, ngân hàng có thể ăn ngon ngủ yên nắm một số trái phiếu của VAMC, cần tiền thì lên ngân hàng nhà nước chiết khấu.

Tuy nhiên, trái phiếu đó chỉ có hiệu lực trong vòng 5 năm. Sau 5 năm không xử lý được, ngân hàng thương mại phải trả trái phiếu cho VAMC, nhận lại món nợ xấu và đưa ra ngoại bảng, và tiếp tục chịu trách nhiệm trước cổ đông về xử lý món nợ xấu này. Hơn nữa, khoản trích lập dự phòng rủi ro cho trái phiếu 20% là rất lớn. Cho nên, NHNN cũng nên xem xét một chương trình tái cấp vốn cho một số NHTM (ngoài việc tái cấp vốn qua việc chiết khấu trái phiếu đặc biệt), nếu không, một số ngân hàng, trước khi xử lý được nợ xấu của mình thì đã kiệt sức ngã quị giữa đường vì khoản trích lập dự phòng 20%.

Với DN, việc VAMC mua nợ có thể khiến họ dễ tiếp cận vốn hơn, thưa ông?

Sau khi được bán cho VAMC, các món nợ xấu có thể được tái cơ cấu, điều chỉnh kỳ hạn trả nợ, điều chỉnh lãi suất, giảm hay miễn số lãi đã quá hạn. Điều này giúp các DN lâm vào nợ xấu có cơ hội phục hồi và trở thành nợ tốt trong tương lai.

Ngoài ra, những DN có nợ xấu, sau khi món nợ xấu được bán cho VAMC, thì có thể được xem như khách hàng vay bình thường và tiếp tục vay của NHTM. Nếu không có qui định này thì không cách nào để DN vướng vào nợ xấu có thể tiếp tục vay vốn ngân hàng.

Về điểm này NHNN nên đưa ra những hướng dẫn cụ thể để các DN và ngay cả NHTM thực hiện điều khoản này một cách phù hợp nhât, đặc biệt là để các DN biết mình đang ở đâu và có hay không khả năng tiếp tục vay vốn của ngân hàng mặc dầu mình đã vướng vào nợ xấu trong quá khứ.

Ông có cho rằng, VAMC ra đời có thể nhanh chóng giải quyết được nợ xấu?

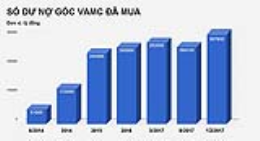

VAMC không phải là liều thuốc tiên để có thể mau chóng giải quyết căn bệnh ngặt nghèo nợ xấu. Ngay cả NHNN cũng đã cho biết VAMC tập trung giải quyết trước hết khoảng chừng 80,000 tỉ nợ xấu có tài sản bảo đảm là BĐS.

Ngoài nợ xấu có tài sản bảo đảm bằng BĐS, nợ xấu còn bao gồm nhiều loại nợ khác bao gồm cả nợ tín chấp. Quá trình xử lý nợ xấu ở tầm mức quốc gia chắc phải mất 3-5 năm để thực hiện rốt ráo.

Hơn nữa, VAMC mua nợ xấu theo hai hình thức: mua bằng 100% giá trị sổ sách trả bằng trái phiếu đặc biệt, hoặc mua theo giá trị thị trường bằng nguồn vốn khác không phải là trái phiếu đặc biệt.

Theo tôi hiểu, trước mắt, NHNN sẽ ưu tiên mua nợ xấu bằng trái phiếu theo 100% giá trị sổ sách (chỉ mua nợ gốc, trừ đi phần đã trích lập dự phòng rủi ro). Do không phải định giá, thỏa thuận giá cả của các khoản nợ xấu nên VAMC sẽ xử lý nợ xấu rất nhanh.

Còn việc mua theo giá trị thị trường thì đòi hỏi rất nhiều công sức và thơi gian cho việc thương lượng giữa các bên, và đặc biệt phải tính đến nguồn tài trợ nào sẽ được dùng để việc mua bán thực hiện theo cách này.

Đây có lẽ là cách “mua đứt bán đoạn” và chi trả bằng tiền mặt hay một phương tiện thanh toán nào khác chứ không phải bằng giấy tờ có giá như trái phiếu đặc biệt. Đó cũng là phương cách thông thường áp dụng tại nhiều quốc gia, nhưng đã có nơi phải tốn 7-10 năm để thực hiện.

Dĩ nhiên, kết quả xử lý nợ xấu của VAMC đến đâu còn phải chờ đợi, vì VAMC là cỗ xe riêng mà NHNN sáng tạo ra. Tuy nhiên, có thể thấy, việc VAMC mua nợ bằng trái phiếu là một sáng tạo tuyệt vời, giải tỏa được bức xúc lâu nay của dư luận là: Tiền đâu để xử lý nợ xấu.

Nghị định được ban hành chính thức không đề cập đến tỷ lệ “ăn chia” giữa ngân hàng thương mại và VAMC như dự thảo trước đó (VAMC hưởng 15% với khoản nợ thu được). Theo ông, tỷ lệ này nên phân chia thế nào?

Đây là câu chuyện hết sức lý thú và cũng là một điểm sáng tạo của NHNN. Sau khi thu khoản nợ xấu, NHTM sẽ được giữ lại một phần nào đó và trả lại cho VAMC phần còn lại. NHNN sẽ thống nhất với Bộ Tài chính về tỉ lệ này.

Trước đây đã có lần NHNN nhắc đến tỉ lê 85% (cho NHTM)/15% (cho VAMC) hình như trên cơ sở là NHTM được ủy quyền và vẫn tiếp tục có trách nhiệm thu hồi và xử lý nợ xấu, và việc bán nợ cho VAMC mang tính danh nghĩa nhiều hơn là thực tế, và vì thế NHTM có thể được đền bù với một tỉ lệ lớn hơn nhiều so với VAMC.

Hiện tại Nghị định để ngỏ tỉ lệ này và chỉ qui dịnh là tủy vào sự thống nhất giữa NHNN và Bộ Tài chính. Đối với NHTM, ngoài việc phân chia số tiền thu hồi nợ, họ cũng rât squan tâm đến tỉ lệ chiết khấu và điều kiện chiết khấu với trái phiếu VAMC (nếu có) sẽ được quy định ra sao. Điều này NHNN sẽ quy định cụ thể thời gian tới.

Thùy Liên

đầu tư