Eximbank đang “thổi phồng” Tổng tài sản?

Eximbank đang “thổi phồng” Tổng tài sản?

Tỷ lệ nợ xấu của Eximbank đến giữa năm 2013 chỉ ở mức 1.5%, nhưng hiệu quả kinh doanh vẫn đang thụt lùi đáng kể. Ngoài ra, nếu cấn trừ các hoạt động liên ngân hàng thì tổng tài sản sẽ sụt giảm hơn 48,600 tỷ đồng, tương ứng với tỷ lệ đến 31%.

* Eximbank: Sếp ra đi, cổ đông lớn thoái lui

* Những nghi vấn sau chuỗi biến động ở Eximbank

* Chuyện gì đang xảy ra tại Eximbank?

* Eximbank: Lấy ý kiến mua lại gần 62 triệu cổ phiếu quỹ

Sau nhiều đồn đoán, thời gian vừa qua đã xuất hiện thông tin chính thức về những thay đổi nhân sự cấp cao tại Ngân hàng TMCP Xuất Nhập khẩu Việt Nam - Eximbank (HOSE: EIB).

Đáng chú ý là sau sự kiện này, giao dịch cổ phiếu EIB có nhiều biến động khi xuất hiện những giao dịch thỏa thuận “khủng”. Ngoài ra, cũng xuất hiện thông tin một số cổ đông lớn muốn bán cổ phiếu. Trong bối cảnh đó, HĐQT vừa phải ra chủ trương mua lại gần 62 triệu cổ phiếu quỹ.

Thời gian vừa qua, EIB chắc chắn đã chuẩn bị phương án để đối phó với sự chuyển giao nhân sự cũng như những biến động có thể xảy ra; nhưng liệu hoạt động kinh doanh của ngân hàng có bị ảnh hưởng bởi các xáo trộn này?

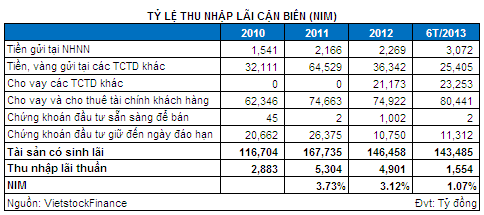

Lợi nhuận 6T/2013 giảm mạnh 59% xuống chỉ còn 581 tỷ đồng. Lũy kế 6 tháng đầu năm 2013, tổng doanh thu của EIB đạt 1,833 tỷ đồng, giảm mạnh 37% so với cùng kỳ năm ngoái. Nguyên nhân chính là do thu nhập lãi thuần giảm mạnh 46.2% khi chỉ đạt gần 1,554 tỷ đồng.

Doanh thu giảm mạnh nhưng chi phí hoạt động của EIB tiếp tục gia tăng thêm 5.7% so với cùng kỳ đã ảnh hưởng mạnh mẽ lên kết quả lợi nhuận sau thuế của ngân hàng này. Theo đó, lợi nhuận sau thuế của EIB trong 6T/2103 đã giảm 59% xuống còn 581 tỷ đồng.

Tỷ lệ thu nhập lãi cận biên (NIM) sụt giảm mạnh, khi Tài sản Có tập trung vào “liên ngân hàng”. Tỷ lệ thu nhập lãi cận biên (NIM, Net Interest Margin) của EIB tiếp tục sụt giảm mạnh trong 6T/2013 khi chỉ đạt 1.07% (tương ứng với tỷ lệ 2.14%/năm), trong khi đó chỉ số này năm 2011, 2012 lần lượt ở mức 3.73% và 3.12%.

Việc chỉ số NIM của EIB giảm mạnh trong 6T/2013 có thể xuất phát từ mặt bằng lãi suất cho vay đã giảm nhanh hơn mặt bằng lãi suất huy động tiền gửi. Đây là điều có thể hiểu được khi EIB đang cố gắng lấy lại đà tăng trưởng tín dụng, trước thực tế tốc độ tăng trưởng năm 2012 của ngân hàng này là không đáng kể. Việc giảm lãi suất này đã có tác động nhất định khi cho vay khách hàng của EIB đã đạt hơn 80,441 tỷ đồng, tăng khá 7.4% so với đầu năm 2013.

Tuy nhiên, ngoài việc đang bị suy giảm đáng kể, tỷ lệ NIM của EIB đạt được là khá thấp so với những ngân hàng có cùng quy mô. Điều này có thể xuất phát từ việc tài sản Có sinh lãi của EIB tâp trung khá nhiều vào khoản mục (liên ngân hàng) Tiền, vàng gửi và cho vay các TCTD khác với tổng cộng 48,658 tỷ đồng (chiếm gần 34% tổng tài sản Có sinh lãi).

Sau thời gian có nhu cầu cao về thanh khoản, mặt bằng lãi suất liên ngân hàng đã hạ nhiệt khá nhanh và kéo giảm tỷ lệ NIM của EIB. Ngoài ra, rất có thể đây là dạng tài sản được “thổi phồng” (xem thêm bên dưới) nên chỉ có thể đem lại mức sinh lời rất thấp.

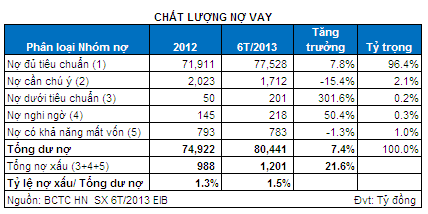

Nợ xấu thấp ở mức 1.5% - vì đâu? Nợ xấu của EIB tiếp tục gia tăng trong 6T/2013 nhưng tỷ lệ nợ xấu của EIB vẫn duy trì ở mức thấp đáng ngạc nhiên. Tổng nợ xấu (nhóm 3, 4 và 5) tính đến cuối quý 2/2013 của EIB tăng mạnh 21.6% so với cuối năm 2012 nhưng con số tuyệt đối chỉ là 1,201 tỷ đồng, tương ứng tỷ lệ nợ xấu ở mức 1.5% (tăng lên từ 1.3% vào cuối năm 2012).

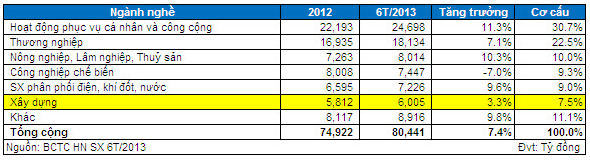

Đáng chú ý, theo cách phân loại của EIB, dư nợ tín dụng tập trung chủ yếu ở mảng Hoạt động phục vụ cá nhân và cộng đồng (chiếm 30.7% tổng dư nợ), Thương nghiệp (22.5%), Nông nghiệp, Lâm nghiệp, Thuỷ sản (10%). Trong khi đó, hoạt động cho vay đối với mảng Xây dựng chỉ chiếm 7.5% trong tổng dư nợ, với số dư đến cuối tháng 6/2013 chỉ hơn 6,000 tỷ đồng.

Dư nợ cho vay lĩnh vực xây dựng chiếm tỷ trọng nhỏ có thể là nguyên nhân chính giúp tỷ lệ nợ xấu của EIB được hạch toán khá thấp trong thời gian qua.

Huy động từ Thị trường 1 vẫn được duy trì khá tốt. Tính đến 30/06/2013, huy động khách hàng dân cư và doanh nghiệp (Thị trường 1) của EIB vẫn duy trì được mức tăng trưởng khá ở mức 16.4% so với đầu năm và có số dư 81,997 tỷ đồng. Huy động vốn của EIB đến chủ yếu từ khách hàng cá nhân (68%), tiếp theo là các doanh nghiệp ngoài quốc doanh (19%), trong khi doanh nghiệp quốc doanh chỉ đóng góp 8.3% trong tổng huy động.

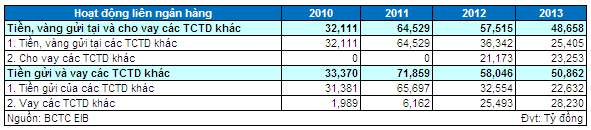

“Thổi phồng” Tổng tài sản bằng cách gia tăng hoạt động liên ngân hàng? Các hoạt động liên ngân hàng của EIB chiếm tỷ trọng lớn trong cơ cấu tài sản và nguồn vốn của ngân hàng này.

Cuối quý 2/2013, tổng vốn huy động (tức Nợ phải trả) trên thị trường liên ngân hàng của EIB thể hiện qua khoản mục Tiền gửi và Vay từ các TCTD khác là 50,862 tỷ đồng, bằng 62% huy động từ khách hàng và chiếm hơn 32.5% Tổng nguồn vốn.

Trong khi đó, tài sản Có trên thị trường liên ngân hàng thể hiện qua khoản mục Tiền, vàng gửi và cho vay các TCTD khác là 48,658 tỷ đồng, bằng 60.5% khoản mục cho vay khách hàng và chiếm đến 31% Tổng tài sản của ngân hàng này.

Đáng chú ý, hoạt động huy động vốn liên ngân hàng và ở chiều ngược lại là tiền gửi, cho vay liên ngân hàng của EIB liên tục duy trì ở mức rất cao trong suốt nhiều năm gần đây (xem thêm bảng bên dưới).

Câu hỏi đặt ra là liệu EIB có đang sử dụng hoạt động liên ngân hàng (để vay nợ) và cũng qua thị trường này “thổi phồng” tổng tài sản tăng cao (hạch toán tăng cả nguồn vốn lẫn tài sản). Có thể thấy nếu cấn trừ tài sản Có được tài trợ bởi nguồn vốn từ thị trường liên ngân hàng thì tổng tài sản của EIB sẽ sụt giảm hơn 48,600 tỷ đồng, tương ứng với tỷ lệ đến 31%.

Kết quả kinh doanh 9T/2013. Chủ tịch HĐQT Eximbank, ông Lê Hùng Dũng cho biết, tăng trưởng tín dụng 9T/2013 của ngân hàng này đạt hơn 8%, thấp hơn so với kế hoạch cả năm là 15%. Ông Dũng chỉ kỳ vọng năm 2013, lợi nhuận trước thuế của EIB sẽ đạt khoảng 1,600 tỷ đồng và hoàn thành được 50% kế hoạch ở mức 3,200 tỷ đồng. Ba quý đầu năm 2013, EIB đạt khoảng 38% kế hoạch lợi nhuận trước thuế (tức là khoảng 1,200 tỷ đồng).

Duy Nam

công lý