Ngành thủy sản: Khó khăn là thời cơ cho M&A?

Ngành thủy sản: Khó khăn là thời cơ cho M&A?

Trong khi HVG túc tắc tăng nắm giữ FMC và Tắc Vân thì VHC lại chào mua Thủy sản Cửu Long, IDI cũng “nhảy” vào AVF còn MPC dù khó khăn vẫn rót thêm vốn cho Cảng Minh Phú Hậu Giang đồng thời thành lập Mekong Logistics…

Kinh doanh gặp khó

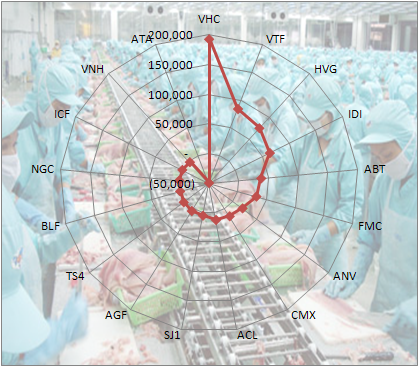

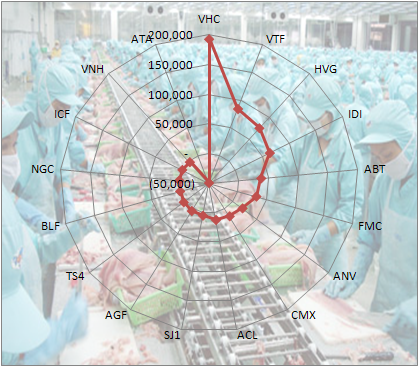

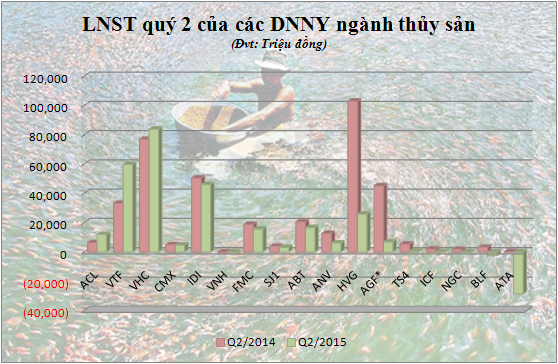

Nhà đầu tư đang háo hức kỳ vọng ngành thủy sản sẽ có nhiều thuận lợi khi Việt Nam tham gia các hiệp định thương mại tự do FTA và TPP. Tuy nhiên, trước mắt kết quả kinh doanh quý 2 cũng như 6 tháng đầu năm 2015 của các doanh nghiệp này vẫn đang gặp trở ngại lớn từ biến động tỷ giá cũng như thuế chống bán phá giá của Bộ thương mại Mỹ (DOC).

Gần đây nhất, Thủy sản Minh Phú (MPC) công bố kết quả kinh doanh ảm đạm trong quý 2/2015 khi doanh thu giảm 25%, xuống còn 2,612 tỷ đồng. Lợi nhuận gộp giảm tới 61%, xuống 209 tỷ đồng. Sau khi trừ các loại chi phí, MPC lỗ ròng gần 15 tỷ đồng khiến kết quả 6 tháng chỉ lãi 11 tỷ đồng xa vời kế hoạch 1,415 tỷ đồng của cả năm.

Theo giải trình của MPC, thị trường xuất khẩu 6 tháng đầu năm gặp nhiều khó khăn do đồng tiền các thị trường xuất khẩu chủ lực của công ty như Nhật, EU, Hàn Quốc, Úc, Nga... mất giá mạnh. Bên cạnh đó, tính cạnh tranh đối với tôm bị giảm, giá tôm Việt Nam ở mức cao do tốc độ phá giá tiền tệ ở các quốc gia cạnh tranh trực tiếp như Ấn Độ, Indonesia, Ecuado... mạnh hơn VNĐ. Nhiều hợp đồng MPC được ký vào những tháng đầu năm 2015 nhưng do giá tôm trên thế giới giảm nhanh và mạnh trên 20% khiến công ty phải giảm giá bán.

Thêm vào đó, MPC cũng vừa gánh thêm cú bồi thuế chống bán phá giá tôm lần thứ 9 (POR9) với mức cao nhất 1.39%, trong khi FMC là 0%.

Còn đối với Hùng Vương (HOSE: HVG), mặc dù doanh thu tăng nhưng chi phí lớn đã làm cho lợi nhuận sau thuế giảm tới 75% trong quý 2, còn 26 tỷ đồng. Theo HVG, các chi phí tài chính trong kỳ đều tăng mạnh khi công ty đẩy mạnh đầu tư và nâng cấp nhiều dự án mới, M&A Thực phẩm Sao Ta (FMC) và Chế biến Thủy sản Xuất khẩu Tắc Vân.

HVG cũng vừa nhận phán quyết sơ bộ từ DOC về mức thuế chống bán phá giá lần thứ 11 (POR11) đối với cá tra philê đông lạnh là 0.36 USD/kg.

Ntaco (ATA) là doanh nghiệp thủy sản đang niêm yết thua lỗ nặng nhất trong quý 2 vừa qua với hơn 28 tỷ đồng, cả doanh thu nội địa và xuất khẩu cùng giảm mạnh lần lượt 68% và 46%. Cộng với quý 1 kinh doanh dưới giá vốn, 6 tháng công ty này lỗ ròng gần 50 tỷ đồng. Khó khăn của ATA chính là việc bị DOC đưa ra luận điểm "việc bán hàng của ATA là không hợp lý về mặt thương mại".

Tương tự, Thủy sản Bạc Liêu (BLF) cũng rơi vào thảm cảnh khó khăn trong xuất khẩu chả cá Surimi, khiến công ty lỗ gần 2.5 tỷ đồng. BLF đã phải bán chi nhánh Công ty – Xí nghiệp Gành Hào để thu hồi vốn trả nợ.

Sóng ngầm M&A

Để trụ vững trong cơn bão và chờ hồi “thái lai” thì nhiều doanh nghiệp đã có những bước đi chiến lược trong việc mở rộng quy mô cũng như tìm kiếm những đối tác để vực dậy công ty.

Trong khi hầu hết các doanh nghiệp trong ngành đang gặp khó thì Vĩnh Hoàn (VHC) vẫn duy trì được sự tăng trưởng nhờ đẩy mạnh thị trường xuất khẩu, kiểm soát giá vốn và chi phí. Sau thương vụ chi 360 tỷ đồng mua toàn bộ cổ phần tại CTCP Thực phẩm Xuất nhập khẩu Vạn Đức Tiền Giang (VDTG) hồi năm 2014, năm nay VHC tiếp tục chào mua công khai 32.72% vốn của CTCP Thủy sản Cửu Long (CLP) do SCIC sở hữu, nếu giá chào mua bằng mệnh giá thì khả năng VHC phải chi khoảng 26 tỷ đồng cho thương vụ này.

Với hoạt động kinh doanh sa sút, ĐHĐCĐ bất thường của ATA cuối tháng 9 này sẽ bàn về việc tăng tỷ lệ sở hữu cổ phần tối đa cho nhà đầu tư nước ngoài. Thông tin đơn vị này cho biết họ đang tìm kiếm đối tác nước ngoài để trở thành cổ đông chiến lược. Dự kiến trong tháng 10/2015 sẽ có đối tác qua tham quan nhà máy và tiến hành thương thảo các điều kiện hợp tác.

Tuy nhiên, ở một động thái khác, cũng trong tháng 8 vừa qua, Chủ tịch kiêm Tổng giám đốc ATA Nguyễn Tuấn Anh đã thoái hết gần 11% vốn tại chính công ty mình đang quản lý gây nhiều dấu hỏi cho cổ đông?!

Còn với HVG, công ty đã tăng sở hữu FMC từ 39% (2014) lên 53% với nhiều thuận lợi. FMC ngoài lợi thế hàng vào Mỹ chịu thuế 0% thì vùng nguyên liệu có khả năng đáp ứng khoảng 10% nhu cầu của toàn công ty và dự kiến đến năm 2020, tỷ lệ này sẽ tăng lên 19%.

Cũng trong tháng 9 này, FMC tổ chức ĐHĐCĐ bất thường thông qua việc tăng cổ tức tiền mặt lên 50% và phát hành tăng vốn. Đây sẽ là một ưu thế lớn cho HVG bởi với mức tiền mặt 50% thì HVG sẽ nhận được 53.3 tỷ đồng cổ tức, đóng góp đáng kể vào lợi nhuận của HVG.

Theo nhận định của Chứng khoán Rồng Việt (VSD), việc FMC chia cổ tức cao bằng tiền mặt, đồng thời phát hành tăng vốn chủ sở hữu có vẻ khá mâu thuẫn. Tuy nhiên, nếu HVG dùng tiền cổ tức này để mua lại lượng phát hành thêm để tăng tỷ lệ sở hữu thì lại là một câu chuyện thú vị khác.

Cùng chung trào lưu, “vua tôm” Minh Phú cũng đã đầu tư thêm 10% vốn góp vào Cảng Minh Phú Hậu Giang bằng cách mua lại vốn góp của cổ đông hiện hữu để tăng nắm giữ lên 50% vốn với giá bằng mệnh giá. Đồng thời, MPC cũng góp vốn cùng Gemardept (GMD) thành lập CTCP Mekong Logistics với vốn đầu tư 670 tỷ đồng, trên diện tích 15ha.

Mặc dù đã phải rời sàn HOSE do thua lỗ cũng như nhiều rắc rối do Chủ tịch cũ để lại, nhưng cổ phiếu AVF vẫn đang tạo được sự chú ý từ nhà đầu tư khi tân Chủ tịch Ngô Văn Thu úp mở về những đối tác đang muốn tham gia vào công ty. Thông tin cũng ngày càng rõ ràng hơn khi tại ĐHĐCĐ thường niên hồi tháng 8 vừa qua Chủ tịch HĐQT CTCP Đầu tư & Phát triển Đa Quốc gia - IDI (IDI) ông Lê Thanh Thuấn đại diện cho sở hữu trên 10% đề cử vào thành viên HĐQT AVF. Và nhà đầu tư cũng đang ngóng chờ thêm những động thái mới từ AVF trong thời gian tới không chỉ về hoạt động sản xuất kinh doanh mà cả những nhân tố mới nào có thể vào để vực dậy công ty.

Mục tiêu chung của hầu hết các doanh nghiệp khi tiến hành M&A ngoài việc củng cố cũng như bành trướng thêm hoạt động sản xuất kinh doanh tạo thành chuỗi giá trị khép kín thì thêm một mục đích nữa là mở rộng ngành hàng, lĩnh vực hoạt động để gia tăng lợi nhuận cho cổ đông.

Thanh Nụ