Được định giá gấp 3 lần để IPO: Quỹ đất có tạo nên tính hấp dẫn cho Resconha?

Được định giá gấp 3 lần để IPO: Quỹ đất có tạo nên tính hấp dẫn cho Resconha?

Được định giá gấp 3 lần giá trị sổ sách để chào bán cổ phần ra công chúng lần đầu (IPO), Công ty TNHH MTV Phát triển và Kinh doanh nhà (Resconha) sẽ có vốn điều lệ lên đến hơn 2,200 tỷ sau IPO, tăng gấp nhiều lần so với con số 52 tỷ giá trị sổ sách tính đến cuối năm 2014.

Định giá gấp 3 lần để cổ phần hóa

Resconha là doanh nghiệp Nhà nước, trực thuộc Tổng công ty Địa ốc Sài Gòn – TNHH MTV, được thành lập vào 12/1984. Sắp tới đây, Resconha sẽ chào bán ra công chúng 78.2 triệu cp, ứng với gần 35% vốn, mức giá khởi điểm được xác định là 10,000 đồng/cp. Phiên đấu giá dự kiến diễn ra vào sáng ngày 28/01/2016.

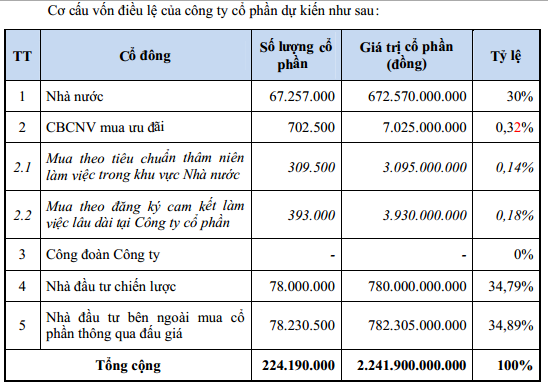

Dự kiến sau cổ phần hóa, cơ cấu cổ đông của Công ty gồm nhà nước sở hữu 30%, nhà đầu tư chiến lược 34.79% và nhà đầu tư khác là 35.21%.

Theo sổ sách kế toán, tại thời điểm 31/12/2014, Công ty có tổng tài sản là 1,006 tỷ đồng, gồm vốn chủ sở hữu 52 tỷ đồng và nợ phải trả lên đến 954 tỷ đồng. Và trong khối tài sản của Công ty chỉ có 1 tỷ là tài sản cố định hữu hình, phần còn lại chủ yếu nằm ở khoản phải thu khách hàng ngắn hạn (chiếm 50% tổng tài sản), hàng tồn kho và đầu tư vào công ty liên doanh liên kết.

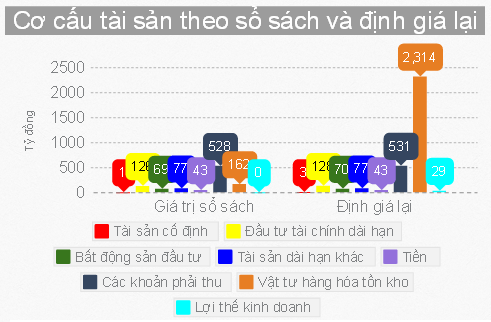

Tuy nhiên, theo phương án cổ phần hóa, giá trị thực của Resconha được xác định tại thời điểm 31/12/2014 là 3,196.2 tỷ đồng, gấp 3 lần giá trị sổ sách kế toán; trong đó giá trị thực tế phần vốn nhà nước là 2,241.9 tỷ đồng. Cụ thể, tài sản cố định tăng từ 1 tỷ lên hơn 3 tỷ đồng; hàng hóa vật tư tồn kho nhảy vọt lên 2,313.97 tỷ đồng so với con số 161.6 tỷ trong sổ sách. Trong cơ cấu tổng tài sản sau khi định giá lại, tài sản lưu động và đầu tư ngắn hạn chiếm tỷ trọng lớn nhất với 2,888 tỷ đồng, chủ yếu nằm ở khoản vật tư hàng hóa tồn kho.

Quỹ đất là điểm nhấn tài sản

|

Mới đây Công ty cũng đã công bố nhà đầu tư chiến lược chỉ duy nhất là Công ty TNHH Thương mại – Quảng cáo – Xây dựng – Địa ốc Việt Hân mua hết 34.79% vốn sau tổ chức IPO xong. Theo thông tin cập nhật trên website, Công ty TNHH Thương mại - Quảng cáo - Xây dựng - Địa ốc Việt Hân được thành lập vào năm 2006, hoạt động đầu tư kinh doanh dự án bất động sản và tham gia tư vấn lập dự án, tư vấn xin giấy phép đầu tư. Vốn điều lệ là 1,600 tỷ đồng. Đại diện theo Pháp luật kiêm Tổng Giám đốc là bà Đinh Ngọc Châu Hương. |

Công ty đang hoạt động với quy mô 5 đơn vị liên kết, tỷ lệ sở hữu đa phần dưới 20%. Với đặc điểm là đơn vị hoạt động chính trong lĩnh vực bất động sản, việc phát triển quỹ đất là vấn đề quan trọng và ngốn không ít chi phí tại Resconha.

Về mặt tài sản, các tài sản cố định như nhà cửa, máy móc thiết bị, phương tiện vận tải, thiết bị, dụng cụ quản lý cùng hai miếng đất ở thành phố Hồ Chí Minh (số 36 Bùi Thị Xuân, phường Bến Thành, quận 1 và số 154 Phùng Hưng, phường 15, quận 5 để làm văn phòng làm việc) có giá trị tương đối thấp chỉ khoảng 3 tỷ đồng sau đánh giá lại.

Phần tài sản chiếm tỷ trọng lớn là đầu tư tài chính dài hạn, đầu tư bất động sản và vật tư hàng hóa tồn kho. Trong đó, vật tư hàng hóa tồn kho là lớn nhất, đồng thời cũng là khoản mục tăng mạnh nhất từ 162 tỷ lên 2,314 tỷ đồng sau đánh giá lại để cổ phần hóa. Cụ thể, đó là việc đánh giá lại chi phí sản xuất kinh doanh dở dang, hàng hóa, thành phẩm tồn kho tại các dự án An Sương, An Phú An Khánh và Long Toàn.

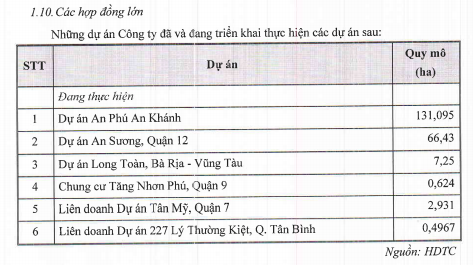

Trong ba dự án trên, chỉ riêng khu dân cư Long Toàn có quy mô 7.25 ha được phê duyệt từ năm 2004, đã đầu tư hoàn thành các hạng mục hạ tầng kỹ thuật theo quy hoạch, được cấp cho 202 nền đất và hiện đang hoàn tất thủ tục được được cấp giấy chứng nhận quyền sử dụng đất. Hai dự án còn lại là hai dự án có quy mô lớn nhất, Resconha vẫn đang trong giai đoạn giải tỏa đền bù và đây là vấn đề nổi cộm của Công ty. Được biết, theo thông tin ghi nhận tại bản công bố thông tin, Resconha nhận đất để triển khai dự án phát triển cơ sở hạ tầng và chỉnh trang khu dân cư An Sương (66.43 ha) từ năm 2011, dự án đầu tư hạ tầng cơ sở khu đô thị mới An Phú An Khánh (131 ha) cũng được phê duyệt từ năm 1999 và kéo dài đến nay.

Ngoài ba dự án đặc biệt trên thì Công ty đã và đang triển khai thêm ba dự án khác gồm chung cư Tăng Nhơn Phú, liên doanh dự án Tân Mỹ và liên doanh dự án 227 Lý Thường Kiệt. Thị trường hoạt động chủ yếu của Resconha là ở Thành phố Hồ Chí Minh.

Kế hoạch cán mốc doanh thu 1,000 tỷ sau IPO

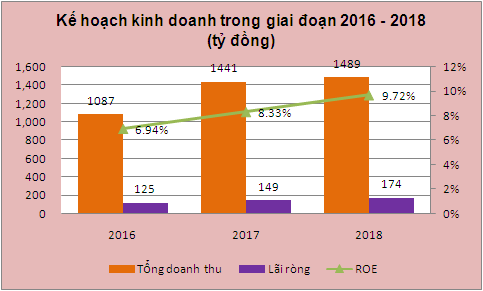

Xét đến hoạt động kinh doanh, ba năm sau cổ phần hóa, Công ty không có kế hoạch tăng vốn nhưng về kế hoạch doanh thu lợi nhuận thì rất đột biến. Cụ thể, Công ty kỳ vọng doanh thu sẽ cán mốc 1,087 tỷ trong năm 2016, tăng lên 1,440.9 tỷ và 1,489 tỷ trong hai năm tiếp theo. Trong đó, kinh doanh bất động sản vẫn đem về nguồn thu chính chiếm tỷ trọng trên 60%. Ngoài ra, Công ty xác định lĩnh vực thi công xây lắp cũng sẽ là hoạt động quan trọng trong thời gian tới và doanh thu, lợi nhuận mảng này sẽ chiếm tỷ trọng lớn trong cơ cấu doanh thu hằng năm với khoảng 35%.

Theo đó, lãi ròng sẽ đạt tầm 124 tỷ trong năm 2016 và tăng trưởng 20% trong năm tiếp theo.

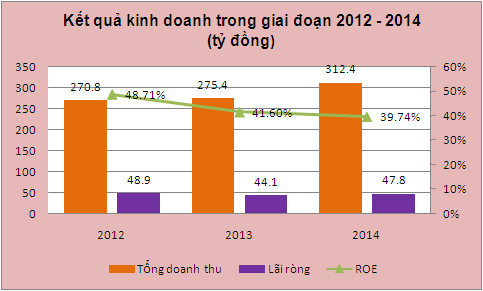

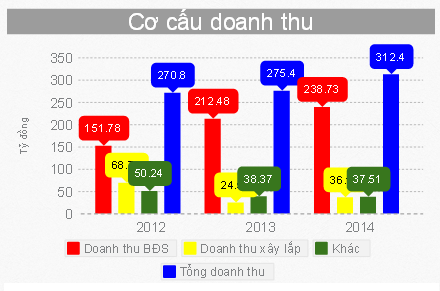

Trước đó, giai đoạn 2012-2014, Resconha ghi nhận tổng doanh thu tăng trưởng đều từ 270 tỷ lên 312 tỷ đồng và lợi nhuận sau thuế quanh mức 44 tỷ đến 48 tỷ đồng. Mảng đem lại doanh thu và lợi nhuận chủ yếu cho Công ty gồm bất động sản và xây lắp, trong đó doanh thu bất động sản chiếm tỷ trọng chủ yếu và dần gia tăng tỷ trọng lên gần 90%, đồng thời cũng là nguồn đem lại lãi gộp lớn nhất. Trong 9 tháng đầu năm 2015, Công ty ghi nhận doanh thu thuần đạt 113.6 tỷ đồng, giảm 59% so với cùng kỳ năm trước và lãi ròng 14 tỷ đồng, giảm 71%.

|

|