Ông lớn ngành kem Kido Foods sắp IPO

Ông lớn ngành kem Kido Foods sắp IPO

CTCP Thực phẩm Đông lạnh Kido - Kido Foods (KDF), công ty con phụ trách mảng thực phẩm đông lạnh của CTCP Tập đoàn Kido (HOSE: KDC) sẽ tiến hành chào bán cổ phần lần đầu ra công chúng (IPO) vào tháng 4/2017 tới đây.

Sau khi hoàn tất kế hoạch đại chúng hóa và đưa cổ phiếu KDF lên giao dịch trên thị trường chứng khoán tập trung trong năm 2017, Kido sẽ tiếp tục nắm giữ tỷ lệ chi phối 65% vốn điều lệ tại KDF.

|

KDF được thành lập vào tháng 7/2003 sau khi Tập đoàn Kido mua lại nhà máy Kem Wall’s từ Unilever. Tại Việt Nam, KDF hiện đang là doanh nghiệp dẫn đầu ngành kem với thị phần khoảng 35% (2016), thế mạnh là các sản phẩm kem que với hai thương hiệu nổi bật Merino (19%) và Celano (13%). Kế đến là Unilever với thương hiệu kem Wall’s và Vinamilk với thị phần khoảng 10%. Ngoài ra còn có các thương hiệu địa phương như Thủy Tạ (9.7%), Tràng Tiền,… và một số dòng kem ngoại nhập từ Hàn Quốc, Thái Lan, New Zealand…

Trước khi chuyển đổi sang hình thức Công ty cổ phần vào năm 2016, KDF hoạt động dưới hình thức Công ty TNHH do Tập đoàn Kido sở hữu 100% vốn. Hiện Tập đoàn Kido đang nắm giữ 99.8% vốn điều lệ của KDF. Sau khi hoàn tất kế hoạch đại chúng hóa và đưa cổ phiếu KDF lên giao dịch trên thị trường chứng khoán tập trung trong năm 2017, Kido sẽ tiếp tục nắm giữ tỷ lệ chi phối 65% vốn điều lệ tại Công ty này.

Năm 2015, KDF thực hiện tăng vốn điều lệ từ 69 tỷ đồng lên 176 tỷ đồng và tiếp tục tăng vốn gấp 3 lần lên 560 tỷ đồng trong năm 2016. Công ty cho biết, việc tăng vốn điều lệ nhằm đảm bảo nguồn lực tài chính cho kế hoạch đầu tư nhà máy mới cũng như duy trì tỷ lệ nợ trên vốn chủ sở hữu ở mức hợp lý sau khi tăng đột biến trong năm 2015.

KDF đang sở hữu hai nhà máy, bao gồm nhà máy kem Củ Chi và nhà máy Thực phẩm đông lạnh Bắc Ninh với tổng công suất thiết kế là 50 triệu lít/năm, trong đó, công suất kem là 25 triệu lít/năm và công suất sữa chua là 25 triệu lít/năm.

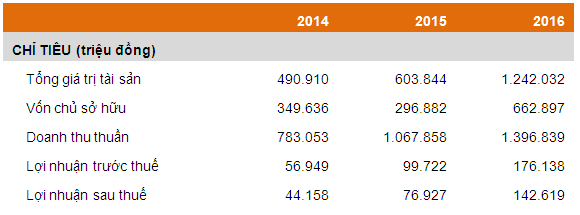

Năm 2016, doanh thu thuần của Công ty tăng trưởng 31%, đạt 1,397 tỷ đồng. Lợi nhuận trước thuế và lợi nhuận sau thuế tăng lần lượt 77% và 85% so với cùng kỳ lên mức 176 tỷ và 143 tỷ đồng. Trong năm, KDF đã phát triển thêm được 10,000 điểm bán lẻ, nâng tổng số lên 40,000 điểm trên cả nước.

|

Một số chỉ tiêu kết quả hoạt động kinh doanh của KDF giai đoạn 2014-2016

|

Nhằm tận dụng được lợi thế về hệ thống phân phối và kinh nghiệm trong ngành hàng lạnh, KDF cũng đã bắt đầu phát triển mảng thực phẩm đông lạnh với nhiều dòng sản phẩm mới giúp mở rộng đối tượng khách hàng. Năm 2016, KDF đưa vào thử nghiệm sản phẩm bánh bao đông lạnh. Trong tương lai, KDF cho biết sẽ tiếp tục đa dạng các sản phẩm đông lạnh khác như xúc xích, chả giò, các sản phẩm viên (cá, bò, mực, tôm…) nếu hướng mở rộng này thành công.

|

Sau khi hoàn tất thủ tục chào mua công khai 65% cổ phần Tường An (HOSE: TAC), doanh thu thuần hợp nhất trong quý 4/2016 của Tập đoàn Kido tăng trưởng mạnh gần 80% so với cùng kỳ, lên mức 795 tỷ đồng. Lũy kế cả năm, lợi nhuận gộp của Kido tăng trưởng 37% so với năm 2015 lên mức 880 tỷ đồng. Lợi nhuận trước thuế đạt 1,490 tỷ đồng, xấp xỉ kế hoạch cả năm (1,500 tỷ đồng), trong đó chủ yếu đến từ lợi nhuận tài chính. Lợi nhuận sau thuế ghi nhận 1,168 tỷ đồng. Kido hiện còn đang sở hữu 24% vốn tại Vocarimex (UPCoM: VOC) – hiện là cổ đông nắm giữ 27% vốn của TAC sau khi chuyển nhượng 24% cho CTCP Quản lý quỹ Đầu tư Chứng khoán Việt Long (VLFM). Tại ĐHĐCĐ bất thường tổ chức tháng 1/2017 mới đây, Vocarimex đã chấp thuận cho Tập đoàn Kido chào mua thỏa thuận và không phải chào mua công khai cổ phiếu VOC để nâng tỷ lệ sở hữu lên 51% vốn điều lệ. |