Sáp nhập ngân hàng: Những vấn đề cần bàn thêm

Sáp nhập ngân hàng: Những vấn đề cần bàn thêm

Chưa bao giờ những thuật ngữ kinh tế như tái cấu trúc, sáp nhập, thâu tóm xuất hiện tràn ngập trên các trang báo như trong thời gian vừa qua. Đặc biệt, đối với hệ thống ngân hàng cổ phần (NHCP) Việt Nam, hễ nói đến vấn đề nâng cao tầm vóc, khả năng cạnh tranh, khắc phục những yếu kém thì người ta phải nhắc đến cụm từ tái cấu trúc, và nói đến tái cấu trúc các NHCP thì không thể không nhắc tới các khái niệm M&A.

Nhìn lại lịch sử, những vụ sáp nhập NH mang tính chất sơ khai, đặc biệt là tại khu vực TP.HCM, đã xảy ra từ những năm 1992-1993. Tiếp theo những biến động lớn do các cơ sở sản xuất, kinh doanh có huy động vốn bị vỡ nợ như: Nước hoa Thanh Hương, Đại Thành, Xacogiva... lại đến cơn khủng hoảng các hợp tác xã (HTX) tín dụng, quỹ tín dụng kéo dài từ những năm 1989-1990, làm hàng trăm HTX tín dụng phá sản và giải thể.

Trước tình thế khó khăn trên, và cũng để phù hợp với yêu cầu tổ chức lại các tổ chức tín dụng theo khuôn khổ các quy định của các pháp lệnh về NH, một số HTX tín dụng còn lại đã hợp nhất hình thành nên những NH thương mại cổ phần đầu tiên trên địa bàn TP.HCM (ngoại trừ Eximbank, Saigon Bank và HDB). Đó là các ngân hàng: Nam Á, Đại Nam, Mê Kông, Nam Đô, Việt Hoa, Quế Đô, Phương Nam, Đệ Nhất, Gia Định, Tân Việt, Sài Gòn Thương Tín và Nông Thôn An Bình.

Trong thời kỳ những năm 1997-2004, cũng xảy những vụ sáp nhập NH mà chủ yếu là sáp nhập của NHCP nông thôn vào các NHCP đô thị như các vụ: Phương Nam - Đồng Tháp, Phương Nam - Đại Nam, Phương Nam - Cái Sắn, Đông Á - Tân Hiệp, Sacombank - Thạnh Thắng... So với các NH khác, Phương Nam trong thời kỳ đó được xem là đã sáp nhập nhiều NH nông thôn nhất. Những hệ quả sau sáp nhập khá âm thầm, ít có thông tin. Còn những nguyên do, động cơ trước sáp nhập nghe nói cũng khá tế nhị: có những trường hợp bất đắc dĩ, bị ép uổng, thậm chỉ chỉ đơn giản là... trừ nợ.

Trong vòng hai năm nay, chúng ta đã bàn nhiều đến việc tái cấu trúc hệ thống NH Việt Nam thông qua các giải pháp khác nhau như: gia tăng năng lực tài chính, tăng cường năng lực quản lý và đầu tư công nghệ, giải quyết nợ xấu và kể cả M&A. Tuy Thống đốc NH Nhà nước đã từng cho rằng M&A không là mục tiêu của tái cấu trúc NH, nhưng những tín hiệu phát ra từ NH Nhà nước vẫn cho thấy, sáp nhập dường như là một giải pháp quan trọng của họ. Bẵng đi một thời gian khá dài mà các chính sách quản lý NH dường như là một liều thuốc chung cho mọi con bệnh, nay các con-bệnh-ngân-hàng-nhỏ, do có thể dễ bị bắt bài hơn bởi những yếu điểm cố hữu của chúng, đang trở thành những con bệnh trong tầm ngắm của chính sách tái cấu trúc, của các vụ M&A.

Nhưng, với các trường hợp M&A vừa qua, với bản chất sở hữu chéo, thông qua đó các cổ đông khá dễ dàng biến NH nơi mình góp vốn thành nơi cho chính mình vay lại, liệu các động lực thực sự của M&A có đạt đến hay không trong khi thực chất nó chỉ là bài toán cộng gộp giản đơn các bảng cân đối của các cơ thể vốn dĩ đã yếu đuối, khó kỳ vọng nhận được những động cơ và lợi thế lý thuyết. Với bản chất sở hữu chéo, vụ sáp nhập SCB đã diễn ra quá suôn sẻ, tốt đẹp và an toàn hơn cả mong đợi. Thế nhưng, đã gần một năm trôi qua, giới nghiên cứu vẫn còn thấy mơ hồ về cái gọi là thành công của vụ sáp nhập SCB.

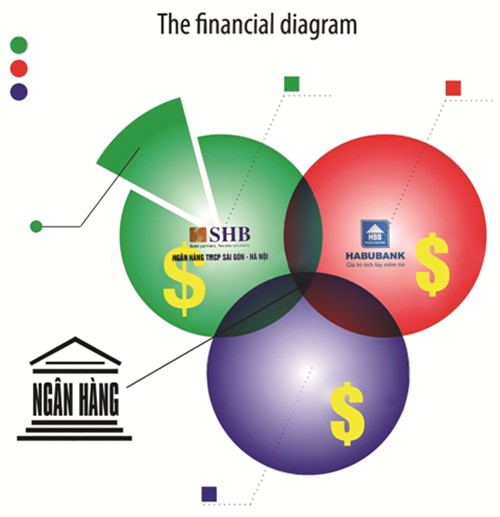

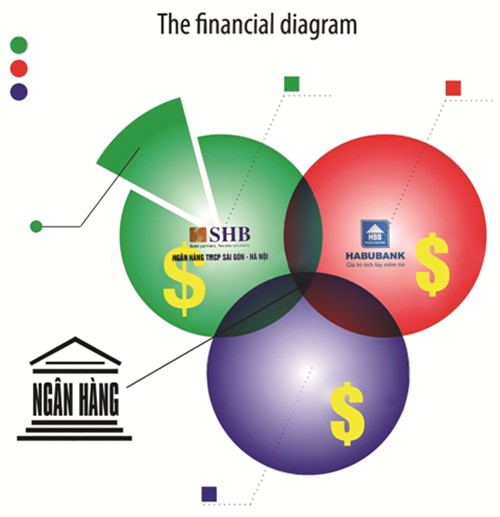

Các diễn biến thời sự gần đây xung quanh các vụ thâu tóm sau SCB, sau SHB - Habubank lại cho thấy những vấn đề kịch tính đến khó tin nhưng đã trở thành một sự thật hiện hữu: một NH thường thường bậc trung, nếu không nói là vẫn còn nhỏ bé, vẫn có thể có cách nào đó để thâu tóm các NH lớn hơn mình rất nhiều. Trong sáp nhập và thâu tóm, việc tự tìm cách nắm giữ, hoặc thậm chí vận động, thuê người khác mua gom, nắm giữ cổ phiếu là những việc bình thường, không có gì là sai trái.

Vấn đề cần bàn ở đây chính là động cơ của các vụ sáp nhập, thâu tóm và nguồn tài chính để tài trợ cho các thương vụ đó. Những màu sắc của động cơ cá nhân, sử dụng sáp nhập và thâu tóm để trục lợi, việc chu chuyển những nguồn vốn không minh bạch, nghe nói lên đến hàng chục ngàn tỷ đồng, để phục vụ cho công việc thâu tóm đang trở thành những nghi vấn lớn của công luận trong khi chờ đợi sự minh xét của các cơ quan có thẩm quyền.

Những hoạt động M&A đích thực phải mang lại những giá trị kỳ vọng, và mang tính chất đại chúng lớn lao hơn: những giá trị nào cho cổ đông, cho nhân viên, cho khách hàng, và lớn hơn nữa, cho cả nền kinh tế. Đại chúng ở đây cũng hàm ý rằng, thông qua M&A, cánh cửa đầu tư vào NHCP phải ngày càng rộng mở cho các nhà đầu tư, theo kiểu “nhiều tay vỗ nên kêu”, cùng cộng lực để phát triển bền vững chứ không như những động cơ kiểu “ăn xổi ở thì”, trục lợi cá nhân thông qua các hoạt động thâu tóm của các cá nhân và nhóm lợi ích.

PGS-TS Trương Quang Thông - ĐH Kinh tế TPHCM

doanh nhân sài gòn