Vietnam Airlines sẽ IPO vào 14/11, bạn có muốn trở thành ông chủ?

Vietnam Airlines sẽ IPO vào 14/11, bạn có muốn trở thành ông chủ?

Nằm trong lộ trình IPO, hội thảo “Cơ hội đầu tư cổ phiếu Tổng Công ty Hàng không Việt Nam (Vietnam Airlines)” diễn ra ngày 30/10 cho thấy một bức tranh rõ nét hơn về “hình dáng” của một cổ phiếu hàng không Việt Nam.

* [Infographic] Hậu IPO, VietnamAirlines sẽ “bay” tới “vùng trời” nào?

Hiện tại vốn điều lệ của Tổng Công ty Hàng không Việt Nam (Vietnam Airlines) là 10,576 tỷ đồng. Để cổ phần hóa, Tổng Công ty sẽ tiến hành phát hành thêm 352.5 triệu cổ phần để nâng vốn lên 14,102 tỷ đồng. Trong đó sẽ bán đấu giá công khai 49 triệu cổ phần (3.5%), 20.8 triệu cổ phần cho ESOP và hơn 282 triệu cổ phần (20%) cho nhà đầu tư chiến lược nước ngoài.

Phần đấu giá công khai ra công chúng (IPO) sẽ diễn ra vào lúc 8h30 ngày 14/11, tai Sở Giao dịch Chứng khoán TPHCM (HOSE) với mức giá khởi điểm là 22,300 đồng/cp mở ra cơ hội cho tất cả các nhà đầu tư có thể trở thành "ông chủ" của Hãng hàng không quốc gia Việt Nam.

Chủ tịch Hội đồng Thành viên Vietnam Airlines - Ông Phạm Viết Thanh cho biết, sau IPO, Nhà nước sẽ giữ tỷ lệ chi phối là 75% cổ phần giai đoạn đầu để đảm bảo thị trường có thể hấp thu 25% vốn một cách hiệu quả. Thời gian tiếp theo sẽ giảm tỷ lệ này xuống mức không thấp hơn 65%, và trong tương lai nữa sẽ ủy quyền cho Bộ Giao thông Vận tải quyết định thời điểm giảm tỷ lệ sở hữu xuống dưới 65%.

Sau IPO, lộ trình niêm yết sẽ được Vietnam Airlines tuân thủ theo quyết định của Thủ tướng.

20% cổ phần Vietnam Airline thuộc về ai?

Với hơn 282 triệu cổ phần sẽ được bán thì việc lựa chọn nhà đầu tư chiến lược nước ngoài cho Vietnam Airlines được ông Phạm Ngọc Minh – Tổng Giám đốc Vietnam Airlines đánh giá là một quá trình khó khăn và phức tạp để các bên gặp nhau.

Ông Vũ Anh Minh - Phó vụ trưởng Vụ Quản lý Doanh nghiệp, đại diện của Bộ Giao thông Vận tải cho hay, ngoài căn cứ vào Quyết định của Bộ Giao thông Vận tải, Vietnam Airlines sẽ dựa trên tư vấn của tổ chức Morgan Stanley & Citigroup để lựa chọn ra nhà tối đa là 3 nhà đầu tư, có năng lực tài chính và cam kết đầu tư tối thiểu 5 năm tại Vietnam Airlines. Trong đó sẽ ưu tiên các hãng hàng không nước ngoài hay nhà đầu tư tài chính có thế mạnh trong lĩnh vực hàng không.

Chia sẻ về điều này, ông Chủ tịch Phạm Viết Thanh cho biết, hiện Vietnam Airlines đã có một số nhà đầu tư quan tâm tìm hiểu đăng ký để trở thành đối tác chiến lược nhưng chưa thể công bố cụ thể là nhà đầu tư nào, trong vòng 6 tháng sau khi IPO, Vietnam Airlines sẽ lựa chọn nhà đầu tư chiến lược phù hợp.

Một số đại diện của Vietnam Airlines tại Hội thảo giới thiệu cơ hội đầu tư cổ phiếu Tổng Công ty Hàng không Việt Nam ngày 14/10/2014.

|

Nóng với đòn cân nợ “khủng”

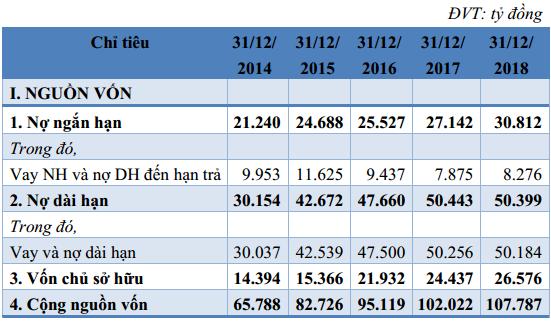

Tại hội thảo, vấn đề về các chỉ số tài chính, đặc biệt là nợ của Vietnam Airlines được khá nhiều nhà đầu tư quan tâm vì hiện tại cơ cấu nguồn vốn cho thấy tỷ lệ nợ cao hơn mức chuẩn chung của ngành hàng không, gấp 3.4 lần vốn chủ sở hữu, tập trung chủ yếu là nợ dài hạn khoảng 3.17 lần, do đó việc nâng vốn là chủ sở hữu là điều hết sức cần thiết.

Tính đến 31/03/2014, doanh thu 2.7 tỷ USD, sản lượng vận chuyển hành khách 14-15 triệu lượt, trong khi vốn chủ sở hữu trên sổ sách của Vietnam Airlines vào khoảng 506 triệu USD, mức này quá thấp so với các hãng hàng không trong khu vực.

Kế hoạch nguồn vốn giai đoạn 2014-2014 của Vietnam Airlines

Nguồn: Bản báo cáo bạch 2014 của Vietnam Airlines.

|

Theo đó thì một trong những giải pháp quan trọng để giảm tỷ lệ nợ và tăng vốn chủ sở hữu là đẩy nhanh quá trình cổ phần hóa bằng việc giữ nguyên tỷ lệ sở hữu của Nhà nước, và phát hành thêm cổ phần, tăng vốn từ 10,101 tỷ đồng (giá trị sổ sách cuối năm 2013) lên 14,102 tỷ đồng. Quá trình này sẽ còn tiếp tục, dự kiến đến cuối năm 2018, vốn chủ sở hữu của Vietnam Airlines sẽ đạt mức 26,000 tỷ đồng.

Bên cạnh đó, Vietnam Airlines còn đưa giải pháp đảm bảo đòn cân nợ bằng cách sẽ mua máy bay và ngay sau đó bán cho một công ty cho thuê, từ đó tiến hành thuê lại. Với phương án này, theo Vietnam Airlines thì họ sẽ đảm bảo được hoạt động bởi một đội bay đồng nhất phân khúc, tiêu chuẩn chất lượng do mình lựa chọn đồng thời các khoản nợ cũng được loại ra khỏi bảng cân đối kế toán.

|

Vietnam Airline sẽ thay toàn bộ đội tàu bay thân rộng trước năm 2019 Tổng Giám đốc Phạm Ngọc Minh cho biết đến hết năm 2018 thì Vietnam Airlines sẽ là hãng hàng không đầu tiên tại Đông Nam Á thay toàn bộ đội tàu bay thân rộng bằng tàu bay thế hệ mới A350 và B787. Đội tàu bay mới tiêu hao nhiên liệu ít hơn 25% so với hiện tại, các chỉ số về bảo dưỡng kỹ thuật, chi phí thường xuyên giảm 15-20%. Cùng với đội bay mới, Vietnam Airlines sẽ hoàn tất chương trình nâng cấp dịch vụ đưa Vietnam Airlines trở thành hãnh hàng không 4 sao (với gần 60% chỉ số dịch vụ mặt đất đạt tiêu chuẩn 4 -4.5 sao, dịch vụ trên không là 4 sao; có wifi trên máy bay…) thu hút khách hàng thu nhập cao. |

Sắp tới để đảm bảo được nguồn vốn hoạt động, Vietnam Airlines sẽ tiến hành huy động vốn thông qua tín dụng nhờ vào lợi thế vay dài hạn và chi phí thấp cho việc phát triển đội bay do Chính phủ đảm bảo. Hiện có các tổ chức tín dụng đã đăng ký tài trợ cho đội bay của Vietnam Airlines với số vốn nhiều hơn cả nhu cầu cần có.

Không có kế hoạch thoái vốn khỏi Jetstar Pacific

Trước câu hỏi về áp lực cạnh tranh gay gắt bởi các hãng hàng không giá rẻ, đặc biệt là VietJet Air tăng thị phần khá nhanh trong thời gian qua, Tổng Giám đốc Phạm Ngọc Minh cho biết sự phát triển các hãng hàng không giá rẻ sẽ thay đổi bức tranh tập quán đi lại vận tải hàng không trong và cả ngoài nước. Điều này sẽ ảnh hưởng đến các hãng hàng không truyền thống (hàng không dịch vụ đầy đủ), Vietnam Airlines không nằm ngoại lệ.

Trong bối cảnh cạnh tranh ngày càng lớn với hàng không giá rẻ thì việc liên minh, liên kết để hình thành hãng hàng không giá rẻ trong mạng lưới là điều cần thiết. Từ cuối năm 2011, Vietnam Airlines đã tiếp nhận phần vốn Nhà nước chuyển giao để xây dựng Jetstar Pacific – một thương hiệu liên doanh với Jetstar Group với đúng mô hình quản trị của Jetstar Australia.

Ông Minh cho biết, hai năm gần đây phân khúc giá rẻ tăng 18-20%/năm, trong khi phân khúc khách truyền thống tăng ổn định 7-8%/năm. Mục tiêu của Vietnam Airlines ngoài việc giữ vững thị phần truyền thống thì cũng sẽ mở rộng Jetstar Paciffic và liên doanh với Cambodia Angkor Air trong phân khúc giá rẻ.

Vietnam Airlines đang trong lộ trình xây dựng Jetstar Pacific nên không có kế hoạch thoái vốn khỏi hãng này, Chủ tịch Phạm Viết Thanh khẳng định.

Theo đề án cơ cấu của Vietnam Airlines thì trong giai đoạn 2013-2015, Vietnam Airlines sẽ tiến hành thoái vốn 10 danh mục đầu tư ngoài doanh nghiệp với giá trị sổ sách là 620 tỷ đồng. Đến hết tháng 9/2014, Vietnam Airlines đã thoái được 85% tổng số cần thoái, còn 15% sẽ tiếp tục thực hiện đến hết năm 2015. Song song đó, Vietnam Airlines sẽ nghiên cứu thành lập doanh nghiệp khác trong ngành vận tải hàng không.

|

Vietnam Airlines đạt 100 tỷ đồng lợi nhuận 9 tháng đầu năm 2014 9 tháng đầu năm 2014, công ty mẹ Tổng Công ty Hàng không Việt Nam (Vietnam Airlines) đạt lợi nhuận 100 tỷ đồng. Tổng Giám đốc Phạm Ngọc Minh cho hay, phần này chưa tính đến các đơn vị thành viên. Nhìn chung các công ty con kinh doanh thuận lợi hơn công ty mẹ nên lợi nhuận sơ bộ đều vượt kế hoạch. |

Trần Hạnh