“Lệch pha” cho vay ngắn hạn

“Lệch pha” cho vay ngắn hạn

Những mục tiêu dài hạn trong ngành ngân hàng một khi được đặt ra, đều cần tính toán đủ các yếu tố dự phóng trong tương lai.

|

Bộ Kế hoạch và Đầu tư – Dự thảo đề án tái cơ cấu kinh tế 2016-2020 đặt mục tiêu: “Đẩy nhanh quá trình tái cơ cấu các tổ chức tín dụng. Trong đó, thứ nhất, sửa đổi đồng loạt các Luật và quy định liên quan để thúc đẩy xử lý nợ xấu, chỉ đạo VAMC mua nợ xấu theo giá thị trường của các ngân hàng, xóa hoàn toàn nợ xấu khỏi bảng cân đối kế toán của ngân hàng, đặc biệt là các ngân hàng được kiểm soát đặc biệt. Giải quyết nhanh và thực chất vấn đề nợ xấu của các tổ chức tín dụng, góp phần đưa lãi suất cho vay về mức 5%/năm; Thứ 2, tiếp tục triển khai cổ phần hóa các Ngân hàng thương mại cổ phần nhà nước và giảm tỷ lệ sở hữu vốn Nhà nước tại một số NHTMCP về mức trên 65%; Thực hiện cổ phần hóa Ngân hàng Nông nghiệp và phát triển nông thôn Việt Nam; Thứ 3, áp dụng biện pháp phá sản đối với các TCTD yếu kém mà việc phá sản không ảnh hưởng đến sự an toàn, ổn định của hệ thống TCTD; Thứ 4, đổi mới và phát triển hệ thống quản trị ngân hàng phù hợp với các nguyên tắc, chuẩn mực quản trị ngân hàng hiện đại, trong đó chú trọng nâng cao hiệu của các hệ thống quản trị rủi ro, hệ thống kiểm soát, kiểm toán nội bộ. |

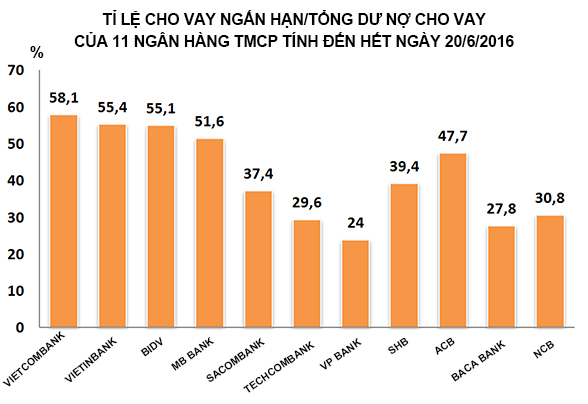

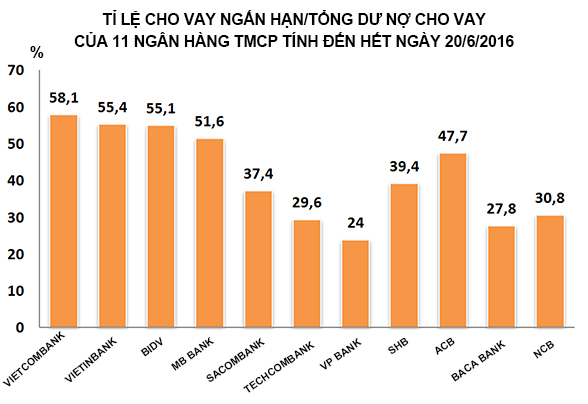

Theo thống kê từ Báo cáo tài chính của các Ngân hàng niêm yết tính đến 31/6/2016 và một số ngân hàng nhỏ, (gồm: Vietcombank, VietinBank, BIDV, MBBank, Sacombank, Techcombank, VPBank, SHB, ACB, BacABank và NCB) dư nợ cho vay tại thời điểm kết thúc quý bán niên cho thấy, tỷ lệ cho vay ngắn hạn trên tổng dư nợ cho vay của 3 ngân hàng Vietcombank, VietinBank và BIDV chênh lệch lớn hơn hẳn so với các ngân hàng TMCP còn lại.

Sự tích cực của những ông lớn

Cụ thể, tỷ lệ cho vay ngắn hạn của ba ông lớn có NHNN sở hữu cổ phần này lần lượt là 58,1%; 55,4% và 55,1%. Các khoản cho vay trung và dài hạn của ba NH lớn theo đó cũng có tỷ giảm thấp đáng kể so với chính họ và các ngân hàng còn lại. Cho vay trung hạn của Vietcombank là 11,5% và dài hạn là 30,4%. Của Vietinbank, tỷ lệ này là 11,3 và 33,3%. Con số này của BIDV là 13% và 31,9%. Như vậy, cho vay trung hạn theo ước định trong hệ thống ngân hàng từ 1-5 năm và trên 5 năm là dài hạn, đang chiếm tỷ lệ thấp nhất, thấp nhì, trong tổng dư nợ của ba ngân hàng.

Theo một thống kê trước đây, Vietcombank, VietinBank và BIDV, cộng với Agribank, trở thành 4 chiếm non nửa thị phần tín dụng ở VN. Do BIDV đã nhận sáp nhập MHB, VietinBank cũng đang làm kế hoạch sáp nhập PGBank, nên khả năng thị phần tín dụng của các ông lớn này sẽ còn chiếm tỷ trọng lớn hơn thống kê trên số liệu cũ này. Có thể suy luận một cách “bắc cầu”, như vậy, cũng non nửa dư nợ tín dụng của hệ thống đang đi vào cho vay ngắn hạn. Đây là tín hiệu tích cực đối với thanh khoản và mục tiêu giảm lãi suất dài hạn mà NHNN đang đặt ra đối với hệ thống. Đặc biệt tích cực khi các NH sẽ giảm bớt tỷ trọng cho vay trung và dài hạn bằng nguồn vốn huy động đa phần tăng trưởng nhờ ngắn hạn.

Nền tảng cho thị trường?

Oái ăm là các NH lớn như nêu trên, không hề gặp khó khăn trong việc nắn lại LDR- tỷ lệ dư nợ cho vay so với tổng tiền gửi, mặc dù xét chung toàn nhóm ngân hàng gốc quốc doanh đứng ở mức 95,67%, cao hơn khá nhiều so với tỷ lệ tối đa cho phép của cơ quan quản lý là 90% và cũng cao hơn so với toàn hệ thống là 86,74% (tính đến cuối tháng 5-2015-nguồn: Dữ liệu NHNN). Họ cũng không hề khó khăn trong huy động vốn trung và dài hạn do khách hàng tổ chức của họ quá lớn. Khác hẳn các NHTMCP.

Một tổng giám đốc NHTMCP không muốn nêu tên cho hay, đại đa số những khách hàng tổ chức có những khoản tiền to đều gửi vào các NH có gốc Nhà nước, trừ những NH được mua 0 đồng. Và cũng theo ông này thì 3 NH nêu trên, đáng lẽ thay vì phát triển tín dụng đầu tư – luân chuyển tập trung cho những dự án lớn, thời hạn vay dài tới trung và dài hạn, nhằm định hướng và thúc đẩy DN sản xuất – kinh doanh tái đầu tư dài hạn thì xu thế hiện nay họ lại bung ra cạnh tranh tín dụng “trên mọi mặt trận” với các NH nhỏ còn lại, đặc biệt cạnh tranh tài trợ tín dụng thương mại hay bán lẻ, tiêu dùng ngắn hạn. Các NH nhỏ chẳng có cách gì so đọ cạnh tranh lại với các NH lớn sẽ phải quay ra tìm chỗ dễ cho vay, tìm cách bơm vốn vào những khu vực có nhu cầu tín dụng lớn, chấp nhận lãi suất cao, rủi ro cao như tài trợ dự án bất động sản – dù thực lực vốn huy động vẫn chưa nắn được theo tỷ lệ LDR mà NHNN đặt ra.

Phân tích của chứng khoán VCBS, số liệu 2015 phản ánh tỷ trọng cho vay dài hạn ở 1 số ngân hàng như ACB hay Techcombank, đã tăng trưởng cực đại (102,7% ACB và 101,1% TCB)… Đáng tiếc tỷ lệ cho vay trung dài hạn từ vốn ngắn hạn này vẫn tập trung bất động sản, tiêu dùng. Đó chính là căn nguyên khiến các NHTM trong 6 tháng qua, đang có dấu hiệu tăng thêm nợ xấu, và phải thực hiện cấu trúc lại dòng vốn với chấp nhận biên lãi thuần NIM giảm. Khi NHNN đặt ra yêu cầu giảm lãi suất cho vay hơn nữa trong bối cảnh này, hẳn NHNN đã tính đến chuyện các NH nhỏ càng có nguy cơ tuột NIM thấp hơn.

Tuy nhiên, cũng theo vị tổng giám đốc cho biết, lãi suất cho vay trên thị trường không hẳn sẽ hoàn toàn vì sự chi phối của các NH lớn mà muốn “duy ý chí” nói giảm là giảm. Bởi lãi suất mà các NH dù lớn hay nhỏ đang niêm yết trên thị trường, đều là lãi suất danh nghĩa. Với những áp lực dự phòng từ nay đến cuối năm đang đe dọa đến xu thế lãi suất thì việc các NH lớn đi đầu giảm lãi suất cũng không kéo được lãi suất điều chỉnh xuống thấp như lạc quan của một số tổ chức.

“Thứ nhất, tỷ giá đã tạm lắng nhưng có khả năng sẽ trở lại trong nửa cuối năm, đặc biệt khi Fed đang bàn thảo tăng lãi suất đồng USD. Thứ 2, lạm phát và kỳ vọng lạm phát năm 2016 dù vẫn ở mức thấp nhưng cũng cao hơn đáng kể so với 2015, chưa kể áp lực từ bài toán cân đối thu chi Ngân sách và phát hành trái phiếu Chính phủ đang rất lớn, với nợ công ngày càng nặng. Lãi suất của ta đã tính ảnh hưởng của lạm phát, ảnh hưởng của điều chỉnh lãi gộp hay chỉ nêu con số cho nó “đẹp”? Theo đó thì việc mục tiêu giảm lãi suất dài hạn ở những năm tới, có cần đặt ra một cách lạc quan thái quá khiến doanh nghiệp ảo tưởng, chờ đợi và… đầu tư “liều” hay không? ”- ông này nói.

|

TS Đinh Thế Hiển – Chuyên gia Kinh tế: Khó giảm lãi suất sâu Giảm lãi vay xuống 5% là mục tiêu mang tính nền tảng cho nền kinh tế phát triển bền vững. Lãi vay thấp thì DN mới có điều kiện phát triển vì: thứ nhất, DN Việt vẫn đang phụ thuộc tín dụng ngân hàng và chưa thể phát triển đồng đều theo hướng đi vào chiều sâu, dựa chủ yếu vào công nghệ hoặc sáng tạo; thứ 2, nền kinh tế phải đi tới lãi suất cho vay thấp, như vậy mới không là nền kinh tế thâm dụng vốn. Tuy nhiên, mục tiêu đó khó đạt được trong bối cảnh hiện nay vì chúng ta chỉ có 4 năm để thực hiện, trong khi hiện tại vẫn còn rất khó khăn, đặc biệt ở trong việc hài hòa các chỉ tiêu vĩ mô. Nhìn từ góc độ tăng trưởng tín dụng thực tế hiện nay, để cho vay ngắn hạn, các NH phải mạnh và gắn với DN sản xuất – kinh doanh, nếu không, dễ nhất thì cho vay dài hạn với các DN BĐS có tài sản thế chấp. Do đó mà tỷ lệ cho vay dài hạn BĐS đang tăng. Hay nói cách khác, các NH nhỏ đang tìm sự an toàn trong cho vay nhà đất. Điều đó trong ngắn hạn không nguy hiểm nếu các NH nhỏ vẫn đảm bảo tăng trưởng vốn, nhưng ngược lại, một khi vốn vào NH mất cân bằng sẽ dẫn đến căng thẳng thanh khoản. Ông Nguyễn Xuân Dương – Chủ tịch Hiệp hội DN tỉnh Hưng Yên, Chủ tịch HĐQT Tổng Cty may Hưng Yên: DN vẫn khó tiếp cận vốn Từ đầu năm đến nay, về tổng thể, sức hấp thụ vốn của nền kinh tế và DN khác ổn định, thể hiện rất rõ qua mức tín dụng từ 18% năm 2015 và 4% trong 2 quý đầu năm nay. Nhìn chung, nền kinh tế, DN đang đà phục hồi, các mặt hàng XK, thị trường bất động sản đang mạnh lên. Nói như vậy để thấy rằng cầu vay vốn cho sản xuất, tiêu dùng đang cao và điều này cũng là cơ hội để cơ cấu tín dụng của các ngân hàng sẽ nâng dần lên. Mặt khác, rõ ràng áp lực cho vay của các ngân hàng đang rất lớn nên họ buộc phải tìm cách tiếp cận khách hàng, mà việc một số ngân hàng 6 tháng đầu năm thông báo lãi thấp hơn cùng kỳ các năm trước đã cho thấy rất rõ điều này. Thường thì việc tiếp cận nguồn vốn từ các “ông lớn” trong ngành ngân hàng chỉ có các DN lớn hoặc các khách hàng lâu năm, có uy tín và lịch sử tín dụng tốt, còn với các DN mới ra nhập thị trường, nhất là DN nhỏ và vừa thì việc tiếp cận vẫn rất khó khăn. Mặt khác với mức lãi suất hiện nay, nếu so với thị trường VN trước đây thì có giảm nhưng so với các nước khác thì vẫn ở mức cao. Như vậy, những khó khăn của DN về vốn cũng chưa giải quyết được nhiều./. |

Lê Mỹ