Giá trị thật của BVH!

Giá trị thật của BVH!

Trong thời gian gần đây, thông tin được lan truyền rằng HSBC tuyên bố ý định thoái vốn khỏi Tập đoàn Bảo Việt (HOSE: BVH) đã gây sốt trong giới tài chính. Có rất nhiều ý kiến xung quanh nguyên nhân thật sự của sự rút vốn này.

* Thực hư HSBC “tháo chạy” khỏi Tập đoàn Bảo Việt

Cho đến nay ít người biết được nguyên nhân thật sự của ý đồ nếu HSBC thoái vốn. Tuy nhiên, qua phân tích hiện trạng của doanh nghiệp này cho chúng ta phần nào câu trả lời.

Hiệu quả kinh doanh thấp kéo dài

Nói đến Tập đoàn Bảo Việt (BVH) người ta nghĩ ngay đến một tập đoàn bảo hiểm hàng đầu Việt Nam. Thực tế BVH cung cấp đầy đủ các dịch vụ tài chính như bảo hiểm, ngân hàng, đầu tư, môi giới, quản lý quỹ, bất động sản…. Tuy nhiên, việc đầu tư đa ngành đó đã không mang đến kết quả kinh doanh khả quan cho BVH. Chỉ số đo lường hiệu quả hoạt động là suất sinh lời trên vốn chủ sở hữu của BVH trong suốt những năm qua đều rất thấp. Thấp hơn rất nhiều so với suất sinh lời trung bình của các doanh nghiệp niêm yết, so với các doanh nghiệp tài chính lớn trên sàn và thấp hơn lãi suất.

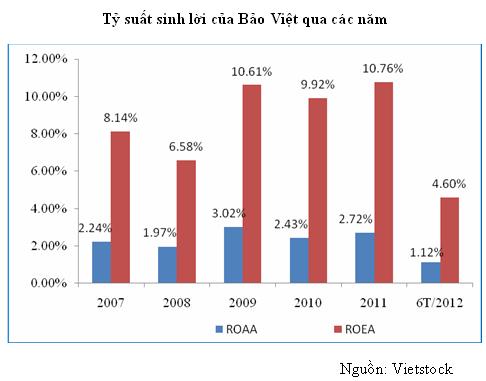

Cụ thể, ROEA của BVH trung bình từ năm 2007 đến 2011 chỉ đạt 8.43%. Năm 2008, ROEA của tập đoàn này đạt mức rất thấp là 6.58%. Năm 2011, lợi nhuận tăng mạnh so với năm trước nhưng ROEA cũng chỉ mở mức 10.76%. Trong khi đó thống kê các doanh nghiệp niêm yết trên thị trường chứng khoán cho thấy ROE trung bình của các doanh nghiệp từ năm 2007 đến 2011 đạt gần 20%. Điều này cho hoạt động kinh doanh của BVH rất kém hiệu quả.

Tốc độ tăng trưởng không cao như kỳ vọng

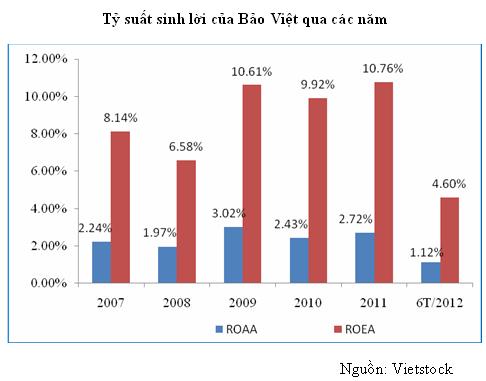

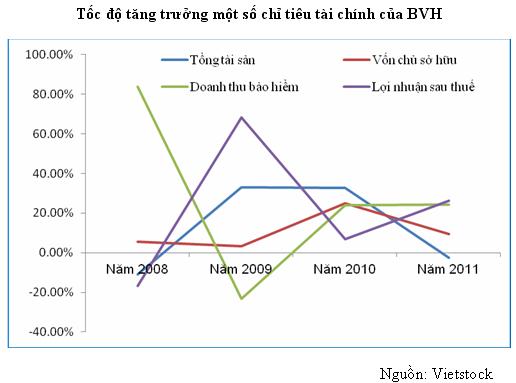

Dù được đánh giá là một doanh nghiệp bảo hiểm hàng đầu nhưng tăng trưởng doanh thu, lợi nhuận, tổng tài sản của BVH trong những năm qua khá thấp. Thậm chí năm 2009, doanh thu bảo hiểm của công ty còn giảm.

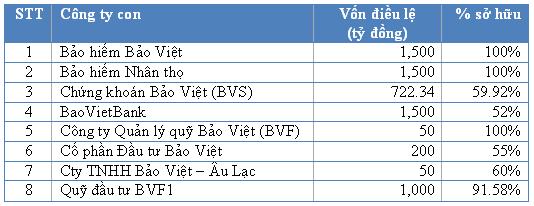

Tập đoàn Bảo Việt có hai công ty nằm trong ngành bảo hiểm là Bảo hiểm Bảo Việt và Bảo Hiểm Phi Nhân Thọ. Mỗi doanh nghiệp có vốn điều lệ 1,500 tỷ đồng. Thị phần các lĩnh vực bảo hiểm của Bảo Việt ngày càng bị thu hẹp do sự cạnh tranh gay gắt trên thị trường. Cụ thể, thị phần bảo hiểm nhân thọ của Bảo Việt liên tục sụt giảm và hiện chỉ còn khoảng 25%, thấp hơn rất nhiều so với hãng đứng đầu là Prudential (khoảng 38%). Tăng trưởng doanh thu bảo hiểm nhân thọ từ năm 2004 đến 2010 cũng chỉ đạt tốc độ trung bình 11.6%, tốc độ này thấp hơn rất nhiều so với các ngành tài chính khác.

Đối với bảo hiểm phi nhân thọ thì BVH cũng đã nhường vị trí dẫn đầu cho PVI. Thị phần bảo hiểm phi nhân thọ của Bảo Việt hiện tại chỉ còn khoảng 23%. Như vậy, với việc giảm dần thị phần cùng với tốc độ tăng trưởng của bảo hiểm phi nhân thọ trong 5 năm qua khoảng 25%, cao gấp 1.5 lần so với tăng trưởng GDP danh nghĩa. Đây không phải là một tỷ lệ cao so với nhiều ngành trong nền kinh tế

Trong đó, doanh thu từ hoạt động bảo hiểm của BVH từ năm 2007 đến 2011 tăng trung bình hàng năm là 21.39%. Lợi nhuận từ hoạt động bảo hiểm cũng tăng ở mức rất thấp.

Tương lai đầy khó khăn phía trước

Bảo Việt được biết đến như một công ty bảo hiểm nhưng thực chất lại hoạt động đa ngành. Số vốn các công ty bảo hiểm trong Tập đoàn Bảo Việt chiếm chưa đến 50% vốn chủ sở hữu. Liên tục trong những năm qua hoạt động bảo hiểm thuần túy của BVH đều bị thua lỗ.

Mảng hoạt động chính khác của công ty là ngân hàng thì kết quả cũng rất khiêm tốn. Cho đến ngày 30/06/2012, BaoVietBank vẫn chỉ có vốn điều lệ 1,500 tỷ đồng. Suất sinh lời trên vốn chủ sở hữu (ROE) của ngân hàng này hàng năm cũng ở mức khá thấp, từ 4-8%. Trong 6 tháng đầu năm 2012, lợi nhuận sau thuế của BaoVietBank chỉ đạt 67.8 tỷ đồng. Với việc “bão nợ xấu” đang quét qua hệ thống ngân hàng thì chắc chắn ngân hàng bé nhỏ như BaoVietBank sẽ chịu không ít khó khăn. Tương lai của ngân hàng này vẫn đang là một dấu hỏi lớn.

Đối với Chứng khoán Bảo Việt (BVS), công ty đã bị thua lỗ 3 trong 4 năm tài chính gần nhất. Số lỗ lũy kế đến thời điểm 30/06/2012 đã lên tới 247 tỷ đồng. Lĩnh vực chứng khoán đang bị cạnh tranh gay gắt và ngày càng bị thu hẹp. Tương lai của các công ty chứng khoán cũng khá mờ mịt cùng với triển vọng của nền kinh tế. Trước bối cảnh đó những người lạc quan nhất cũng khó nghĩ rằng BVS sẽ có một tương lai tươi sáng.

Qua hoạt động của 4 công ty con cho thấy triển vọng khá mờ mịt của BVH. Khả năng đạt được tốc độ tăng trưởng cao, cải thiện tỷ suất lợi nhuận trong tương lai hết sức khó khăn. Không những vậy, với đặc điểm là đầu tư tài chính và cho vay lớn, với “cơn lốc” nợ xấu và khó khăn của nền kinh tế như hiện nay sẽ khiến cho BVH có thể đã bị lỗ nếu hạch toán một cách đầy đủ. Rõ ràng phía trước của BVH là rất nhiều khó khăn và thử thách.

Giá cổ phiếu đắt hay rẻ

HSBC đánh tiếng sẽ bán 112.81 triệu cổ phiếu (18%) với giá 400 triệu USD. Mức giá này cao hơn giá vốn (khoảng 360 triệu USD) mà HSBC đã bỏ ra và gấp 1.77 lần giá trị thị trường vào ngày 20/08/2012. Với mức giá 400 triệu USD thì P/E kỳ vọng sẽ là 35 lần.

Như đã phân tích, ở trên với tỷ suất lợi nhuận rất thấp, tốc độ tăng trưởng không cao và còn rất nhiều rủi ro phía trước thì mức P/E kỳ vọng 35 lần là một con số không tưởng. Cũng cần lưu ý là P/E trung bình trên thị trường hiện nay cũng chỉ có 8-9 lần, còn trung bình các doanh nghiệp bảo hiểm thì chỉ từ 6-7 lần.

Đánh giá về mức độ “đắt - rẻ” không ít chuyên gia có tiếng trên thị trường chứng khoán lại cho rằng với vị trí hàng đầu trong lĩnh vực bảo hiểm thì mức giá đó của BVH là hoàn toàn “xứng đáng”. Trên thực tế, vị trí hàng đầu không đồng nghĩa với lợi ích cho nhà đầu tư được đảm bảo.

Trong quá khứ, có lúc giá cổ phiếu BVH đã lên đến hơn 100,000 đồng/cp. Tuy nhiên với khối lượng lưu hành và thành khoản rất thấp thì mức giá này không nhất thiết phản ảnh kỳ vọng thực sự về triển vọng của công ty.

Kết luận

Cuộc “hôn nhân” BVH và HSBC được kỳ vọng rất lớn sẽ mang lại giá trị gia tăng lớn cho cả hai công ty. Tuy nhiên, trong những năm qua, ta thấy sự trợ giúp của HSBC đối với BVH là khá khiêm tốn. Khả năng sinh lời của BVH vẫn rất thấp, hệ thống quản lý vẫn được đánh giá là rất ì ạch và yếu kém.

Có lẽ HSBC đủ khôn ngoan để nhận ra giá trị thực sự của khoản đầu tư này. Việc rút vốn khi điều kiện ràng buộc đã hết sẽ là một quyết định “chiến lược” của tập đoàn này?

Huỳnh Bá (Vietstock)

FFN