Thấy gì từ kết quả kinh doanh quý 1/2013 của các ngân hàng?

Thấy gì từ kết quả kinh doanh quý 1/2013 của các ngân hàng?

Trong quý 1/2013, hoạt động kinh doanh của các ngân hàng vẫn chưa có dấu hiệu khởi sắc, lợi nhuận tiếp tục giảm, hệ số NIM giảm còn nợ xấu thì gia tăng. Theo ý kiến của nhiều chuyên gia, đây vẫn là giai đoạn thanh lọc của các ngân hàng.

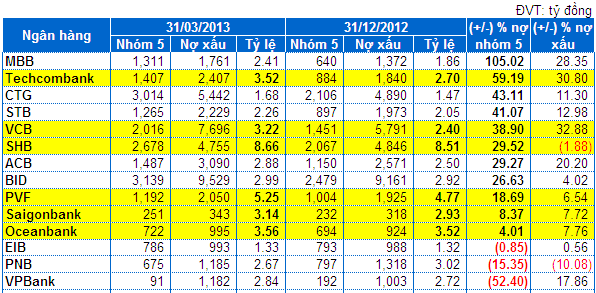

Nợ có khả năng mất vốn tăng báo động

Trong số các ngân hàng công bố báo cáo tài chính quý 1/2013, hiện có 6 tổ chức có tỷ lệ nợ xấu trên 3% là SHB, PVF, Techcombank, VCB, Saigonbank và Oceanbank. BIDV cũng sắp chạm ngưỡng này khi ở mức 2.99%. Đây là mốc quan trọng cho việc lên sàn của BIDV vì theo quy định mới trong Thông tư số 26/2012/TT-NHNN, tổ chức tín dụng cổ phần muốn niêm yết thì phải đáp ứng điều kiện tỷ lệ nợ xấu dưới 3% trong 2 quý liên tiếp. BIDV cũng là ngân hàng có kế hoạch niêm yết kéo dài, đã hoãn việc lên sàn trong năm 2012, ngân hàng dự kiến triển khai kế hoạch này vào năm 2013 và có thể kéo đến 2014 tùy tình hình thị trường.

Nợ xấu của hầu hết các ngân hàng đều tăng so với cuối năm 2012, đặc biệt nợ có khả năng mất vốn (nợ nhóm 5) tăng khá mạnh. Điển hình là MBB với khoản nợ nhóm 5 cao gấp đôi với hơn 1,311 tỷ đồng, Techcombank tăng gần 60% lên hơn 1,400 tỷ đồng. Xét về số tuyệt đối, nợ có khả năng mất vốn cao nhất thuộc về BIDV với gần 3,140 tỷ trong số gần 9,530 tỷ đồng nợ xấu.

Nếu Thông tư số 02/2013/TT-NHNN về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro có hiệu lực, khoản nợ xấu của các ngân hàng sẽ tăng thêm nhiều so với cách phân loại nợ xấu hiện nay của các tổ chức tín dụng. Đồng thời, số lượng các nhà băng phải làm việc với VAMC vì có tỷ lệ nợ xấu trên 3% cũng sẽ tăng tương ứng. Tuy nhiên, vào ngày 27/05/2013, NHNN đã chính thức công bố hoãn hiệu lực thi hành của thông tư này thêm 1 năm và các nhà băng có thể kéo dài thêm thời gian xử lý nợ xấu trước khi Thông tư 02 áp dụng vào ngày 01/06/2014.

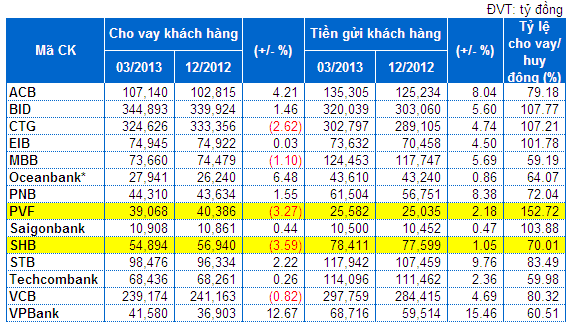

Tiếp tục tăng trưởng cho vay âm

Phân nửa số ngân hàng đã công bố kết quả kinh doanh quý 1 có tỷ lệ tăng trưởng cho vay âm so với đầu năm, tiêu biểu như PVF, SHB lần lượt âm 3.27% và 3.59% Một số nhà băng khác mặc dù không nằm trong danh sách giảm nhưng tốc độ tăng trưởng chỉ nhích nhẹ hay tương đương mức cho vay tại thời điểm đầu năm. Chỉ riêng VPBank có mức tăng khá ấn tượng gần 13% lên 41,580 tỷ đồng.

Được biết, hồi đầu năm NHNN đã ban hành Chỉ thị 01/CT-NHNN quy định mức trần tăng trưởng tín dụng dành cho các ngân hàng trong năm 2013 là 12% . Và trong một bản tin của CTCK Bản Việt (VCSC), 7 ngân hàng được áp mức trần tăng trưởng bao gồm ACB,CTG, VCB, MBB, EIB, STB và BIDV. Trong số các ngân hàng này, đến cuối quý 1, chỉ có ACB và STB đạt tăng trưởng nhỉnh hơn ở mức 4.21% và 2.22%.

Về mặt huy động tiền gửi từ khách hàng, các ngân hàng đều có sự tăng trưởng. VPBank và Sacombank dẫn đầu với tỷ lệ 15% và gần 10% qua quý 1/2013.

Tuy nhiên, một số ngân hàng đang có tỷ lệ cho vay trên huy động (Loans to Deposit_LTD) cao, ở mức trên 100% như BIDV, EIB, Saigonbank…, đặc biệt PVF chiếm 153%. Mặc dù không áp đặt quy định cụ thể về tỷ lệ này (trước đây là 80%) nhưng đây cũng là khía cạnh quan trọng ảnh hưởng đến tính thanh khoản của các ngân hàng.

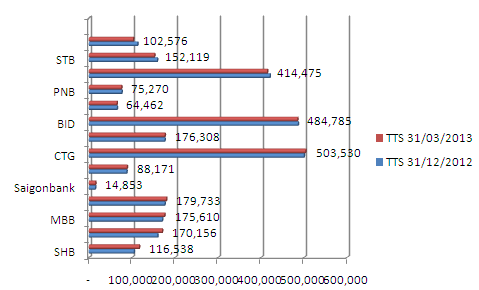

Trong khi đó, tổng tài sản của các ngân hàng tính đến cuối quý 1/2013 không biến động nhiều. Giảm mạnh nhất về tài sản là SHB ở mức 10% xuống còn 104,400 tỷ đồng. Sự sụt giảm tài sản của SHB chủ yếu là do cho phát hành giấy tờ có giá giảm từ 4,370 tỷ xuống còn 2,172 tỷ đồng.

VPBank vẫn nổi bật, là ngân hàng tăng mạnh 15% về tài sản nhờ tiền huy động từ khách hàng.

Thu nhập từ chênh lệch cho vay – huy động giảm

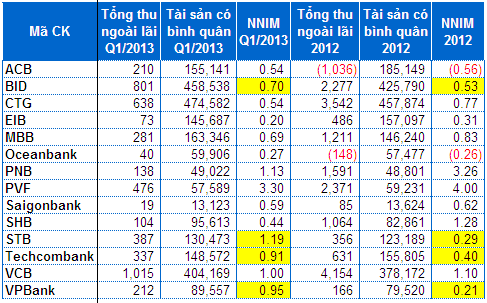

Hầu hết các ngân hàng đều có thu nhập lãi cận biên (NIM - Net Interest Margin) giảm so với cuối năm 2012. Đây là chỉ số được sử dụng để xác định chênh lệch giữa thu nhập lãi và chi phí lãi phải trả của ngân hàng, cho biết hiện các ngân hàng đang thực sự hưởng chênh lệch lãi suất giữa hoạt động huy động và hoạt động đầu tư tín dụng là bao nhiêu.

Như vậy, với tỷ lệ NIM có xu hướng thấp và bị thu hẹp trong các ngân hàng cho thấy lợi nhuận ngân hàng đang bị co hẹp lại. Trong đó, giảm mạnh nhất 0.9% là EIB, kế đến là MBB giảm 0.7%; chỉ một số ít ngân hàng có NIM tăng bao gồm BIDV, STB và Techcombank.

Thu nhập thuần từ lãi xuất hiện số âm

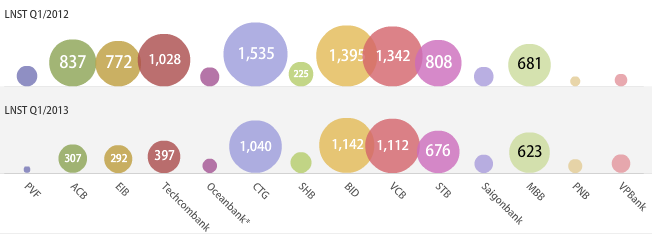

Mức giảm kết quả kinh doanh quý 1/2013 lớn nhất thuộc về PVF với gần 90% so cùng kỳ năm trước và chỉ còn 17 tỷ đồng. Đặc biệt, thu nhập thuần từ lãi của PVF âm đến 142 tỷ đồng là nguyên nhân chính kéo lợi nhuận của PVF tụt dốc.

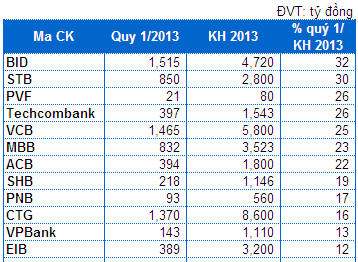

Một số ngân hàng khác có mức giảm lợi nhuận trên 60% bao gồm ACB, EIB, Techcombank. Trong đó, EIB giảm 62% xuống 292 tỷ đồng do thu nhập lãi thuần giảm đến 45% trong khi chi phí hoạt động tăng 12%. Mặc dù không trích lập dự phòng rủi ro tín dụng trong kỳ nhưng lợi nhuận trước thuế của EIB cũng chỉ ở mức khiêm tốn 389 tỷ đồng và chỉ đạt 12% kế hoạch đặt ra cho năm 2012.

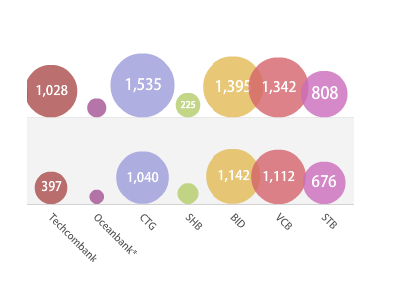

Đối với Techcombank, ngân hàng này giải thích do lãi suất cho vay thấp và môi trường cho vay khó khăn, lợi nhuận sau thuế của Techcombank cũng giảm 61% xuống còn 397 tỷ đồng.

Hoạt động kinh doanh của ACB vẫn còn gặp nhiều khó khăn do số dư nợ xấu tăng, thu nhập lãi thuần quý 1/2013 giảm 380 tỷ và chi phí dự phòng rủi ro tín dụng tăng 82.5 tỷ đồng. Do đó, lãi sau thuế của ngân hàng giảm đến 63% cùng kỳ còn 307 tỷ đồng, lợi nhuận trước thuế tương đương 22% kế hoạch năm.

|

ĐVT: tỷ đồng

|

Là một trong số hiếm hoi ngân hàng tăng lợi nhuận so với cùng kỳ, mức tăng của VPBank đạt đến 127% lên 131 tỷ đồng. Mặc dù thu nhập lãi thuần giảm 20% nhưng hoạt động chứng khoán đầu tư của ngân hàng có lãi, dự phòng rủi ro giảm 32% giúp lãi sau thuế của VPBank cao hơn gấp đôi cùng kỳ năm trước.

Lợi nhuận sau thuế của PNB cũng cao gấp đôi cùng kỳ nhưng xét về tỷ lệ hoàn thành kế hoạch năm, ngân hàng này chỉ mới đi được 17% chặng đường lợi nhuận trước thuế năm 2013 (92.9 tỷ so với 560 tỷ đồng kế hoạch). Trong quý 1, PNB cũng không trích lập dự phòng rủi ro tín dụng.

Các ông lớn CTG, VCB, BIDV đạt lợi nhuận trên ngàn tỷ trong một quý, trong đó BIDV đã thực hiện được 32% kế hoạch lợi nhuận trước thuế. STB cũng có tỷ lệ đạt kế hoạch khá cao 30% với 850 tỷ đồng lợi nhuận trước thuế.

Bên cạnh việc giảm thu nhập thuần từ lãi, tỷ trọng từ các hoạt động ngoài tín dụng của ngân hàng không những không tăng mà còn giảm ở hầu hết các ngân hàng. Cụ thể, thu nhập ngoài lãi cận biên (NNIM - Net Non - Interest Margin) của nhiều ngân hàng sụt giảm trong quý 1/2013.

Điều này cho thấy lợi nhuận thu được từ các hoạt động ngoài tín dụng cũng gặp khó khăn. Đặc biệt PNB có mức giảm mạnh nhất 2.13%, cứ 100 đồng tài sản mang ra kinh doanh thì chỉ thu được 1,13 đồng thu nhập ngoài lãi thay vì 3,26 đồng như của năm trước.

Mặc dù sụt giảm lợi nhuận trong quý 1/2013 nhưng ROE (tỷ suất lợi nhuận trên vốn chủ sở hữu) của hầu hết các ngân hàng đều tăng so với cuối năm 2012. Trong đó, mức tăng mạnh nhất thuộc về STB từ 9% lên gần 25%. Riêng ROE của EIB và CTG giảm gần 8% xuống còn 9.3% và 15.9%.

|

Theo quy định tại Thông tư 52/2012/TT-BTC hướng dẫn về việc công bố thông tin trên thị trường chứng khoán, thời hạn cuối nộp báo cáo tài chính hợp nhất quý 1 trong 45 ngày kế từ ngày kết thúc quý (15/05/2013). Đến thời điểm này, trong số các ngân hàng niêm yết chỉ còn Ngân hàng TMCP Nam Việt – Navibank (HNX: NVB) chưa công bố báo cáo tài chính quý 1/2013. |

Đan Thanh (Vietstock)

Infonet