Ngân hàng “bóc ngắn cắn dài”, nợ có khả năng mất vốn tăng mạnh

Ngân hàng “bóc ngắn cắn dài”, nợ có khả năng mất vốn tăng mạnh

Một trong những rủi ro các ngân hàng đang phải đối mặt hiện nay là vấn đề thanh khoản khi nguồn vốn huy động chủ yếu là ngắn hạn và phải bù đắp trong việc cho vay trung và dài hạn trong khi dư nợ cho vay không dễ thu hồi và nợ có khả năng mất vốn đang tăng nhanh.

Lấy nguồn ngắn hạn cho vay trung dài hạn

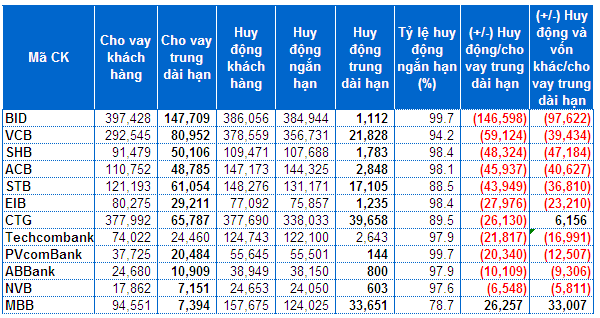

Trong số hơn 10 ngân hàng công bố đầy đủ báo cáo tài chính 6 tháng đầu năm 2014, đa phần các nhà băng này đều có rủi ro thanh khoản khi các nguồn huy động trung dài hạn không đủ cho vay trung dài hạn và phải bù đắp từ nguồn huy động ngắn hạn.

Hầu hết các ngân hàng trên đều tăng trưởng huy động khách hàng so với đầu năm, trừ Eximbank (EIB) và VietABank giảm lần lượt 3% và 18%. Tuy nhiên, vốn huy động của ngân hàng phần lớn đều có kỳ hạn ngắn (dưới 1 năm). Trong đó, PVcomBank, BIDV (BID) có tỷ lệ huy động vốn khách hàng ngắn hạn lên đến 99.7%, một số ngân hàng khác như ACB, Eximbank, ABBank, NCB (NVB) và Techcombank tỷ lệ này cũng ở ngưỡng 98%. Riêng huy động ngắn hạn của các nhà băng Sacombank (STB), Vietinbank (CTG) dưới 90% và MBB đạt 79% tổng huy động từ khách hàng.

Trong khi đó, cho vay khách hàng cũng có sự tăng trưởng so với đầu năm với tỷ lệ cao nhất là NVB (34%) và SHB (21%), riêng VietABank, PVcomBank và Eximbank giảm lần lượt 18%, 10% và 4%. Tuy nhiên, ngân hàng cũng cho vay lượng đáng kể trong trung và dài hạn (hơn 1 năm). Điển hình như hai “ông lớn” BIDV và Vietcombank cho vay trung dài hạn khoảng 147,700 tỷ và 80,950 tỷ đồng, chiếm 37% và 28% tổng dư nợ cho vay khách hàng.

Như vậy, chênh lệch giữa huy động khách hàng và cho vay trong trung dài hạn của các ngân hàng đều có khoảng cách rất lớn. Nếu tính thêm các nguồn trung dài hạn khác (vay tổ chức tín dụng, phát hành giấy tờ có giá, nợ khác và thặng dư vốn cổ phần), lượng tiền này vẫn chưa đủ bù đắp cho khoản vay trung dài hạn, đó là chưa tính đến trường hợp các nguồn này còn phải sử dụng cho các khoản đầu tư dài hạn khác của ngân hàng.

Mặc dù đặc tính của người gửi tiền chủ yếu ưa chuộng hình thức ngắn hạn để có thể linh hoạt trong nguồn tiền và có thể không rút ra mà tiếp tục gửi lại nhưng nếu trong trường hợp xấu nhất khách hàng rút tiền gửi ra hết thì rủi ro thanh khoản mà ngân hàng phải đối mặt là không hề nhỏ.

Được biết, theo quy định của Ngân hàng Nhà nước tại Thông tư 15/2009/TT-NHNN yêu cầu tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung dài hạn đối với các tổ chức tín dụng không được vượt quá tỷ lệ 30%.

Nợ có khả năng mất vốn tăng vọt

Không chỉ riêng rủi ro về thanh khoản, ngân hàng cũng đang đối diện với việc thu hồi nợ ngày càng khó khăn khi nợ có khả năng mất vốn đang tăng vùn vụt.

|

Nợ có khả năng mất vốn và tỷ lệ tăng trưởng so với đầu năm của các ngân hàng

ĐVT: tỷ đồng

Nguồn: VietstockFinance

|

Đáng chú ý, nhóm nợ này tại BIDV và Vietcombank ngất ngưởng ở mức hơn 5,700 tỷ và 4,700 tỷ đồng với tỷ lệ gia tăng lần lượt 36% và 71%. Tại Techcombank, nợ có khả năng mất vốn tăng mạnh nhất với tỷ lệ 71% và ở mức hơn 1,685 tỷ đồng.

Nợ có khả năng mất vốn của các ngân hàng còn lại đều tăng trưởng trên 20%, riêng PVcomBank giảm 5% so với đầu năm nhưng khoản này cũng lên đến gần 1,440 tỷ đồng.

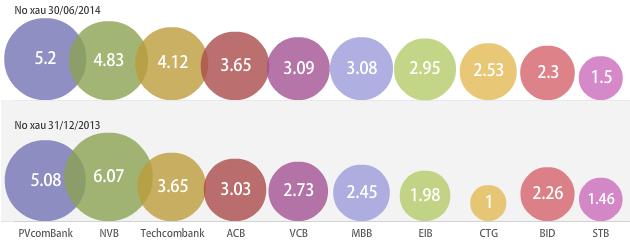

Cùng với việc nợ có khả năng mất vốn tăng mạnh, tỷ lệ nợ xấu tại các nhà băng cũng tăng không kém.

Chiếm tỷ lệ cao nhất trong số các nhà băng đã công bố là NVB với tỷ lệ 4.83% mặc dù đã giảm đáng kể từ mức 6.07% của cùng kỳ. Nợ xấu của PVcomBank cũng không thua kém với tỷ lệ 5.2% trong khi Techcombank xếp thứ ba tại mức 4.12%. Tỷ lệ nợ xấu của ACB cũng tăng đáng kể lên 3.65%.

Tỷ lệ nợ xấu của MBB và Vietcombank cũng tăng lên vượt ngưỡng 3% - mức bắt buộc bán nợ cho Công ty Quản lý tài sản quốc gia (VAMC). Trong khi đó, nợ xấu của Eximbank cũng ngấp nghé ngưỡng này với tỷ lệ 2.95%.

Đồng thời, nợ quá hạn cũng chiếm tỷ trọng đáng kể so với tổng dư nợ của các ngân hàng. Trong đó, nợ quá hạn của PVcomBank chiếm đến 18% cho vay khách hàng với gần 6,800 tỷ đồng; ABBank cũng có nợ quá hạn cao, ở mức trên 11% khi xếp vị trí thứ hai.

Vẫn còn dư nợ cho vay vàng

Theo yêu cầu của Ngân hàng Nhà nước, đến hết 30/06/2014, tất cả các nhà băng phải hoàn thành việc tất toán huy động và cho vay bằng vàng. Tuy nhiên, tại thời điểm này vẫn còn một số ngân hàng có số dư nợ cho vay bằng vàng tương đối lớn.

|

Dư nợ cho vay bằng vàng của các ngân hàng tính đến 30/06/2014

ĐVT: tỷ đồng

|

Trong đó, dư nợ cho vay bằng vàng của ACB lên đến gần 800 tỷ đồng, dư nợ vàng tại Eximbank và VietABank cũng còn khá lớn với gần 700 tỷ và 530 tỷ đồng. Mặc dù đã giải quyết gần như dứt điểm huy động bằng vàng nhưng việc cho vay không thể tất toán dễ dàng với những khoản cho vay chưa đến hạn thanh toán tại các ngân hàng.

(ABBank và NVB: Số liệu BCTC quý 2/2014 riêng lẻ)

Minh Hằng