Xử lý nợ xấu: Vì sao chưa “mở van” một dòng tiền lớn?

Xử lý nợ xấu: Vì sao chưa “mở van” một dòng tiền lớn?

Mùa báo cáo tài chính bán niên đang trôi qua, nợ xấu cao đọng lại. Nhiều ngân hàng đang cần tiền để tự xử. Có một nguồn có thể hỗ trợ, nhưng lại là dòng tiền nhiều ràng buộc.

Một năm về trước, Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC) ra đời, đã có những suy tính “hồn nhiên” rằng: các ngân hàng vừa gạt được nợ xấu sang một bên, vừa có được một dòng vốn rẻ.

Về lý thuyết thì đúng vậy. Theo cơ chế mô hình VAMC, sau khi mua lại nợ xấu từ các tổ chức tín dụng, trái phiếu đặc biệt được phát hành và nó được dùng để vay tái cấp vốn tại Ngân hàng Nhà nước với lãi suất ưu đãi.

Với diễn biến nợ xấu tăng lên, để cân đối nguồn xử lý, một nguồn vốn hỗ trợ có chi phí dễ chịu hơn từ trái phiếu đặc biệt VAMC là nhu cầu thực

|

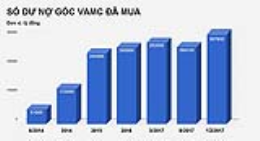

Tính đến cuối tháng 6/2014, VAMC đã mua gần 51 nghìn tỷ đồng nợ xấu. Theo “lẽ hồn nhiên” trên, quy mô tái tạo vốn cho các ngân hàng qua kênh này đã có thể lên tới 35 nghìn tỷ đồng (theo hạn mức tối đa cho phép 70%), lãi suất chỉ 4,5%/năm.

Thế nhưng, đã gần một năm trôi qua, theo tìm hiểu của VnEconomy, hiện Ngân hàng Nhà nước vẫn chưa thả một xu nào ra qua kênh này. Vì sao vậy?

VnEconomy cũng đã từng đặt câu hỏi này với lãnh đạo chuyên trách của Ngân hàng Nhà nước, câu trả lời vẫn là đang xem xét.

Còn theo lý giải của tổng giám đốc một ngân hàng lớn, vấn đề ở đây là lãi suất.

Lý giải này cho rằng, quan điểm của chính sách trong giải pháp xử lý nợ xấu qua VAMC là không bao cấp. Lãi suất cho vay tái cấp vốn qua trái phiếu đặc biệt theo quy định của Chính phủ chỉ được thấp hơn 2%/năm so với mức lãi suất tái cấp vốn do Ngân hàng Nhà nước công bố từng thời kỳ (hiện 6,5%/năm), tức chỉ vay được với 4,5%/năm.

Trong khi đó, lãi suất vay vốn trên liên ngân hàng hiện phổ biến dưới 4,5%/năm, bản thân một số ngân hàng đang cạnh tranh cho vay khách hàng chỉ khoảng 5%/năm. Chênh lệch để vay tái cấp vốn qua trái phiếu đặc biệt không đáng kể, nên nhu cầu hạn chế.

Ngược lại, lãnh đạo một ngân hàng thương mại khác lại cho biết bản thân họ và nhiều thành viên đang cần được tái tạo vốn từ kênh này.

Trao đổi với VnEconomy chiều 19/8, vị lãnh đạo trên cho biết, vừa qua ngân hàng ông có hỏi cụ thể Ngân hàng Nhà nước, rồi hỏi cả VAMC nhưng vẫn chưa có câu trả lời khi nào mới được tiếp cận nguồn vốn này.

“Đó là một nguồn hỗ trợ có chi phí thấp hơn đáng kể so với huy động thông thường, là cần thiết để bù đắp cho chi phí trích lập dự phòng và xử lý nợ xấu hiện đang tăng cao”, ông cho biết, khi mà nhiều ngân hàng vừa và nhỏ vẫn đang áp lãi suất huy động các kỳ hạn dưới 12 tháng từ 7-8%/năm.

Với các ngân hàng thương mại, nợ xấu và xử lý nợ xấu không chỉ gói gọn ở con số của mỗi khoản vay không/chưa đòi được. Ngoài phần vốn đã ra đi chưa trở về, hàng tháng họ còn phải trả lãi cho nguồn vốn huy động dùng để cho vay đó, phải trích lập dự phòng và trả chi phí cho nguồn trích lập đó…

Với diễn biến nợ xấu tăng lên trong 6 tháng đầu năm nay, nhất là từ tháng 6/2014 các ngân hàng phải thực hiện vùng nhận diện nợ xấu rộng hơn, áp lực đang lớn lên. Một nguồn vốn hỗ trợ có chi phí dễ chịu hơn từ trái phiếu đặc biệt VAMC là nhu cầu thực.

Vị lãnh đạo ngân hàng trên cũng nêu quan điểm, cho đến nay việc xử lý nợ xấu mới chỉ các ngân hàng thương mại tự lực mà thôi, và VAMC mới chỉ dừng lại ở một giải pháp “vay mượn thời gian”.

Và ông đề xuất: “Hiện tại, qua VAMC thì “vay” được khoản thời gian 5 năm, mỗi năm ngân hàng phải tự trích lập cho phần nợ đã bán là 20%. Nếu chỉ vay mượn thời gian như vậy thì nên xem xét kéo dài lên 10 năm, mỗi năm trích lập 10%. Cuối cùng các ngân hàng cũng phải tự xử lý cả, nhưng mỗi năm 20% là khó khăn lớn đối với nhiều ngân hàng, nhất là trong bối cảnh đang phải thực hiện Thông tư 09 với nhiều sức ép mới về chi phí”.

Được biết, đề xuất này cũng có trong nội dung trao đổi giữa một số ngân hàng với một cơ quan chuyên trách của Chính phủ…

Như trên, hiện một số ngân hàng có nhu cầu Ngân hàng Nhà nước mở van dòng vốn trên để thêm lực xử lý nợ xấu. Thế nhưng bản thân nhu cầu đó nói chung cũng có e ngại. Một mặt, khi mà thanh khoản đang tốt, tìm vốn ở kênh này sẽ mang “điều tiếng” phải đi xin tái cấp vốn, đối tác và khách hàng nghe thấy có thể nhíu mày… Mặt khác, nhiều thủ tục phải xử lý cũng là một trở ngại.

Quan trọng hơn là từ phía Ngân hàng Nhà nước. Trước trạng thái thanh khoản tốt và dư thừa vốn của hệ thống kéo dài thời gian qua, họ có lý do để thận trọng khi xem xét tái tạo nguồn vốn có quy mô lớn, nhất là khi dòng tiền đi ra này có nhiều ràng buộc.

Đó là về áp lực lạm phát, về cân đối lãi suất USD - VND với ứng xử của dòng tiền gửi dân cư, về yêu cầu giữ cam kết ổn định tỷ giá… Nếu bơm thêm lượng tiền lớn nữa qua kênh trái phiếu VAMC, sẽ càng khó giữ được các cân bằng. Thậm chí suốt từ đầu năm Ngân hàng Nhà nước đã phải liên tục phát hành tín phiếu để hút bớt tiền về.

Minh Đức

vneconomy