Thanh khoản ngân hàng đi về đâu?

Thanh khoản ngân hàng đi về đâu?

9 tháng đầu năm, hầu hết các ngân hàng đều báo lãi khủng cũng như đi đúng tiến độ kế hoạch lợi nhuận, kế hoạch huy động, cho vay cũng gần về đích. Thế nhưng, tăng trưởng nhiều có thực sự “khỏe”, thanh khoản của các nhà băng có bị ảnh hưởng?

Khác với kế hoạch lợi nhuận, hầu hết các ngân hàng đều đi đúng tiến độ kế hoạch huy động vốn và cho vay của năm 2018.

|

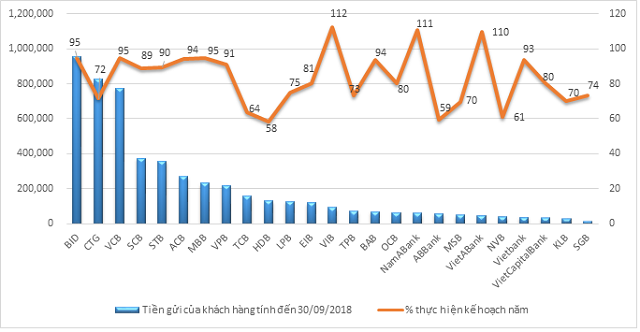

Biểu đồ tiền gửi khách hàng và tỷ lệ hoàn thành kế hoạch của các ngân hàng 9 tháng đầu năm (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

Tính đến 30/09/2018, có 3 ngân hàng đã hoàn thành kế hoạch huy động vốn là VIB (112%), NamABank (111%) và VietABank (110%). Hầu hết các ngân hàng còn lại đều thực hiện được trên 70% kế hoạch huy động vốn năm 2018, ngoại trừ một số nhà băng còn chậm bước một chút như Techcombank (TCB, 64%), NVB (61%), ABBank (59%) và HDBank (HDB, 58%).

Tổng lượng tiền gửi khách hàng của 27 ngân hàng thương mại tính đến cuối quý 3 đạt gần 5.5 triệu tỷ đồng, như vậy so với con số hơn 4.98 triệu tỷ đồng hồi đầu năm đã tăng 9.8%. Tốc độ tăng trưởng tiền gửi khách hàng của các ngân hàng khoảng 10 - 22% so với đầu năm. Trong đó tăng trưởng cao nhất là MSB (29%). Chỉ duy nhất 4 ngân hàng đi ngược xu hướng suy giảm nhẹ lượng tiền gửi khách hàng là BAB (-0.2%), LPB (-0.57%), ABBank (-0.94%) và SGB (-0.98%).

Xét về giá trị tuyệt đối, 3 ông lớn gốc Nhà nước đang là ngân hàng hút lượng tiền gửi nhiều nhất. Trong khi BIDV (BID) đứng đầu bảng đạt 953,513 tỷ đồng, tăng 11% so với đầu năm thì VietinBank (CTG) về nhì với 825,749 tỷ đồng, tăng sát sao 9.7%, còn Vietcombank (VCB) đạt 773,706 tỷ đồng, tăng 9.2% so với đầu năm.

Nhóm NHTM cổ phần xếp ngay sau đó nhưng cách 3 ông lớn một khoảng khác xa. Các nhà băng như SCB, STB, ACB, MBB, VPB, SHB, TCB, HDB, LPB và EIB có lượng tiền gửi khách hàng từ 100,000 - 400,000 tỷ đồng. Trong khi các nhà băng còn lại chỉ huy động dưới 100,000 tỷ đồng trong 9 tháng qua.

|

Biểu đồ dư nợ cho vay và tỷ lệ hoàn thành kế hoạch của các ngân hàng 9 tháng đầu năm (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

Về tình hình cho vay, có 4 nhà băng hoàn thành kế hoạch là NamABank (108%), Vietbank (101%), VCB (100%) và STB (100%). Các nhà băng còn lại đều thực hiện được trên 75% kế hoạch năm trừ ABBank (64.8%).

Tổng dư nợ cho vay khách hàng của 27 ngân hàng thương mại tính đến cuối quý 3 đạt hơn 5 triệu tỷ đồng, tăng hơn 11% so với dư nợ hơn 4.5 triệu tỷ đồng hồi đầu năm. Tăng trưởng dư nợ cho vay của từng ngân hàng cũng tương đồng tăng trưởng huy động vốn vào khoảng 10-20% so với đầu năm. Tăng trưởng cao nhất là NamABank đạt 24.9% so với đầu năm, trong khi một vài nhà băng tăng trưởng lẹt đẹt hoặc thậm chí là suy giảm như SHB (-0.6%), SGB (-2%), EIB (-2.7%) và ABBank (-5.3%).

Có thể nhận thấy rằng một số nhà băng suy giảm cả huy động vốn lẫn dư nợ cho vay như SGB và ABBank.

Về số tuyệt đối, 3 ông lớn BID, CTG và VCB vẫn dẫn đầu ngành về dư nợ cho vay, đạt lần lượt 968,752 tỷ đồng, 891,617 tỷ đồng và 627,951 tỷ đồng.

Các NHTM cổ phần còn lại đạt dư nợ từ 100,000 – 300,000 tỷ đồng như SCB, STB, ACB, MBB… Một số nhà băng ở chiếu dưới có dư nợ cho vay dưới 100,000 tỷ đồng như SeABank, NamABank, ABBank…

|

Bảng tổng hợp dư nợ cho vay và tiền gửi khách hàng của ngân hàng tính đến 30/09/2018 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

Khác với những năm trước đây, tăng trưởng huy động vốn của các ngân hàng trong 9 tháng đầu năm nay bình quân khoảng 9.8%, đã chậm lại rất nhiều so với tăng trưởng tín dụng (11%) mặc dù năm nay NHNN đã kiên định không tăng hạn mức tín dụng cho một vài ngân hàng thương mại dịp cuối năm. Theo Chỉ thị 04 của Thống đốc về những giải pháp trọng tâm ngành ngân hàng những tháng cuối năm, NHNN yêu cầu kiểm soát chặt tốc độ tăng trưởng và chất lượng tín dụng, không xem xét, điều chỉnh tăng chỉ tiêu tăng trưởng tín dụng. Đặc biệt kiên quyết xử lý những tổ chức tín dụng không chấp hành chỉ tiêu tăng trưởng tín dụng và không phân loại nợ, trích lập dự phòng rủi ro đầy đủ… Tính đến hiện tại, chỉ có Techcombank được NHNN chấp thuận nới room tín dụng từ 14% lên 20% trong năm nay.

Theo công bố của NHNN, tính đến tháng 08/2018, tỷ lệ cấp tín dụng từ nguồn vốn huy động (LDR) của nhóm các NHTM Nhà nước là 94.66% trong khi đó các ngân hàng TMCP là 81.49%.

Nhưng thật ra rất khó để xác định một cách chính xác tỷ lệ LDR bao nhiêu thì báo động rủi ro thanh khoản. Nếu một ngân hàng có nhiều nguồn vốn khác nhau thì chỉ số LDR cao chưa chắc là rủi ro. Hoặc một nhà băng nếu nguồn vốn kinh doanh nhỏ lẻ thì chỉ số LDR thấp chưa chắc đã an toàn. Theo Thông tư 19/2017TT-NHNN về tỷ lệ cấp tín dụng từ nguồn vốn huy động vẫn giữ nguyên tỷ lệ tối đa là 80% đối với ngân hàng thương mại và 85% đối với công ty tài chính.

Về nguyên lý thì chỉ số LDR dưới 100%, tức là vốn cho vay ra thấp hơn lượng huy động vào. Nhưng thực tế huy động vốn của ngân hàng rất đa dạng. Ngoài vốn huy động trên thị trường 1, một số ngân hàng còn có thể huy động vốn trực tiếp từ các tổ chức tài chính nước ngoài thông qua các chương trình tín dụng, hoặc nguồn vốn trực tiếp từ nước ngoài nhưng thông qua mở L/C… những nguồn vốn này ngân hàng có thể chủ động được đầu vào và thường ổn định nên nếu lượng vốn sử dụng tăng lên, chỉ số LDR có thể cao hơn nhưng nhà băng vẫn đảm bảo được thanh khoản.

Tuy vậy, việc tỷ lệ LDR tăng lên thời gian qua có nguyên nhân là do gần về cuối năm, các ngân hàng thúc tăng trưởng tín dụng nhằm đạt chỉ tiêu, và rõ ràng hầu hết các ngân hàng đều có tốc độ tăng trưởng tín dụng cao hơn tăng trưởng huy động vốn. Đơn cử như trường hợp của Vietcombank (VCB), tăng trưởng tín dụng 15.6% nhưng huy động vốn chỉ tăng 9.2%, LPB tín dụng tăng 14.5% nhưng huy động vốn lại giảm 0.6%, hay như BAB tăng tín dụng 9.9% trong khi huy động vốn giảm 0.2%...

Thêm vào đó, thời gian qua, mặt bằng lãi suất, tỷ giá của các nhà băng liên tục biến động cùng với tình hình kinh tế vĩ mô ảnh hưởng, nên tốc độ huy động vốn có phần chững lại.

Nhìn chung, tỷ lệ LDR càng cao thì khả năng sinh lời của ngân hàng càng lớn, nhưng đánh đổi lại, rủi ro thanh khoản cũng sẽ tăng cao. Nhưng nếu nhìn vào dài hạn, nhất là càng gần về cuối năm, nhu cầu rút vốn để phục vụ cho dịp cuối năm tăng mạnh, tình hình này rõ ràng các nhà băng phải thận trọng bổ sung nguồn vốn huy động nhịp nhàng với tăng trưởng cho vay để không gây áp lực về thanh khoản.

FILI